目次

本記事に掲載された情報は、2022/03/10時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

平成27年以降、相続税のご相談を受けることが急に増えてきました。

それは、平成27年に大きな相続税の改正があったことがひとつ大きな要因です。今まで相続税が発生しなかった方でも相続税が発生する可能性が高くなり、今ご自身に万が一のことがあった場合、どれくらいの相続税が発生するのかとても不安になられる方が増えています。

別の言い方をするならば、「相続税は見えない借金」のように感じていらっしゃるわけです。

1. 相続税の対象になる財産、ならない財産

では、相続税の対象になるのはどんな財産なのでしょうか。

下記が、実務上でもよく出てくるプラスの財産になります。

- 現金

- 預金

- 有価証券

- 土地

- 建物

- 車

- 貸付金

- 絵画・骨董品

- 生命保険金

- 死亡退職金

逆に、相続税の対象にならない財産もあります。

- お墓

- 仏具

このように、祖先を祭るための祭祀財産は非課税とされています。

先ほどのプラスの相続財産から差し引けるものには、次のようなものがあります。

- 借入金

- 葬式費用

2. 相続税の計算式 山田太郎さんの場合

ここまでの知識はご存じの方も多いと思いますが、ここから先の具体的な相続税の計算をご存じの方は少ない気がしています。

冒頭にお伝えしましたように、「相続税は見えない借金」ではなく、「相続税を見える借金」にするためには、現時点で相続が発生した場合に、どの程度の相続税が発生するのかを計算できなければなりません。

そこで、今回はご自身でも相続税の計算ができるように分かりやすく解説していきたいと思います。

具体例をあげてみていきたいと思います。

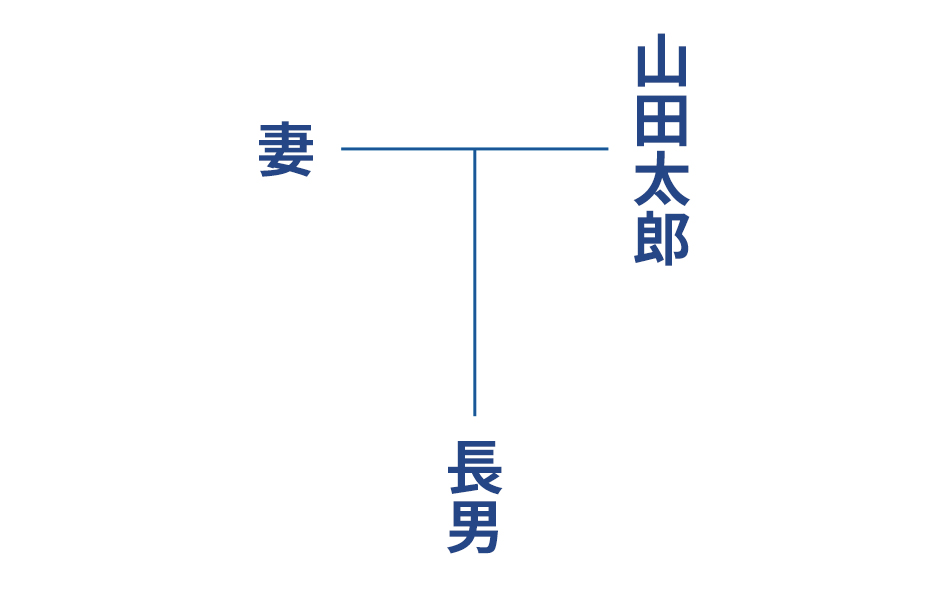

【山田太郎さんが亡くなった場合】

家族構成は次のとおりです。

【山田太郎さんの相続財産額】

現預金(プラスの財産) 1億3000万円

借入金+葬式費用(マイナスの財産) 3000万円

【遺産分割内容】

妻 100%(プラスの財産もマイナスの財産もすべて相続する)

長男 0%

このような場合、妻や長男はいくらの相続税を納めないといけないのでしょうか?

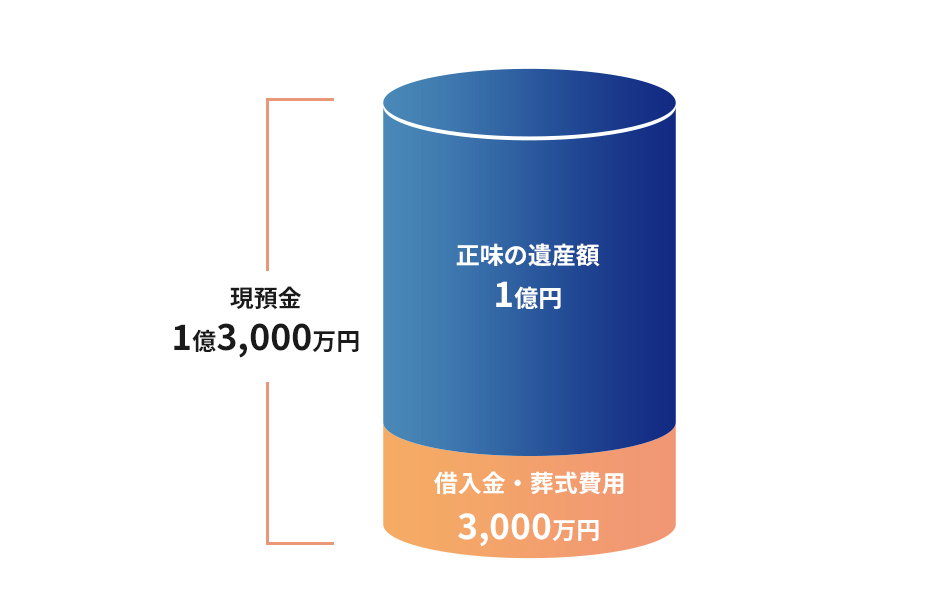

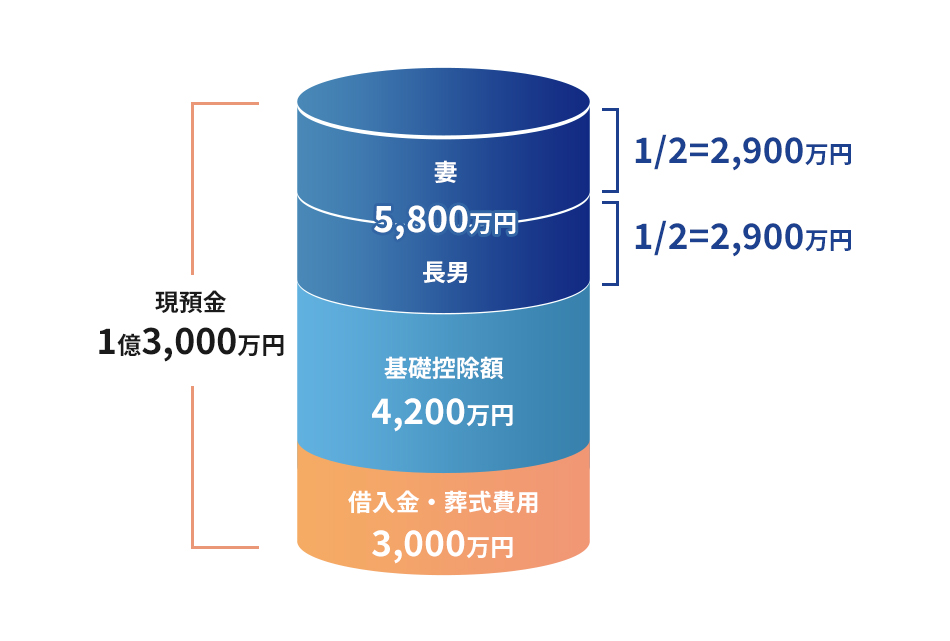

まずは、現預金(プラスの財産)から借入金+葬式費用(マイナスの財産)を引くところから始まります。

1億3000万円-3000万円=1億円

この1億円、会計の考え方でいう「資産-負債=純資産」と同じようなものだと思ってください。ただ、この純資産にダイレクトに税金がかかるわけではないのです。

※相続の用語では、「正味の遺産額」ともいいます。

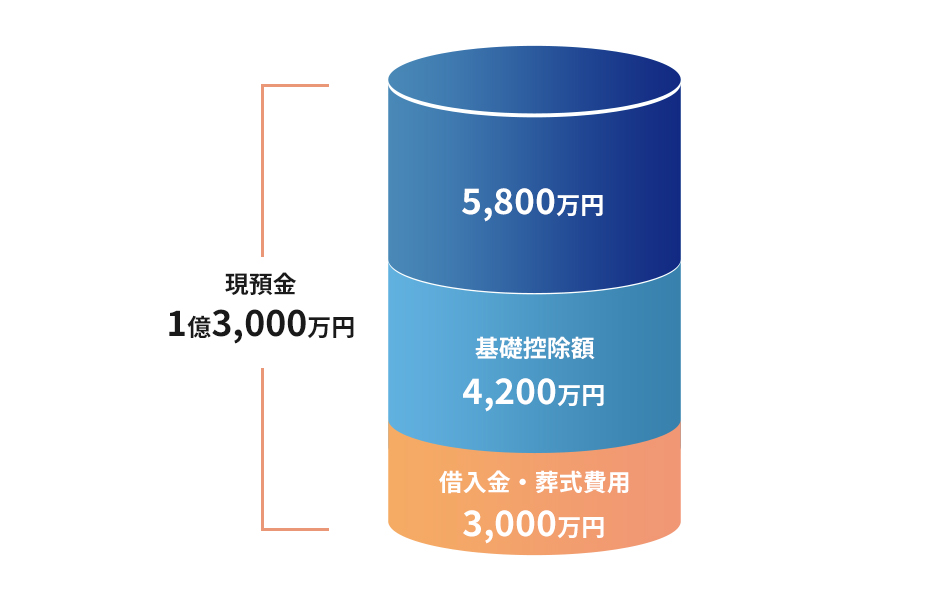

ポイント:基礎控除額

この1億円から「基礎控除額」というものが引けます。

基礎控除額というのは、簡単にいうと、相続税の非課税ラインみたいなものです。

この控除額を超えると相続税が発生する可能性がでてきます。

逆にいうと、この非課税ラインを超えない場合は相続税が発生しないということです。

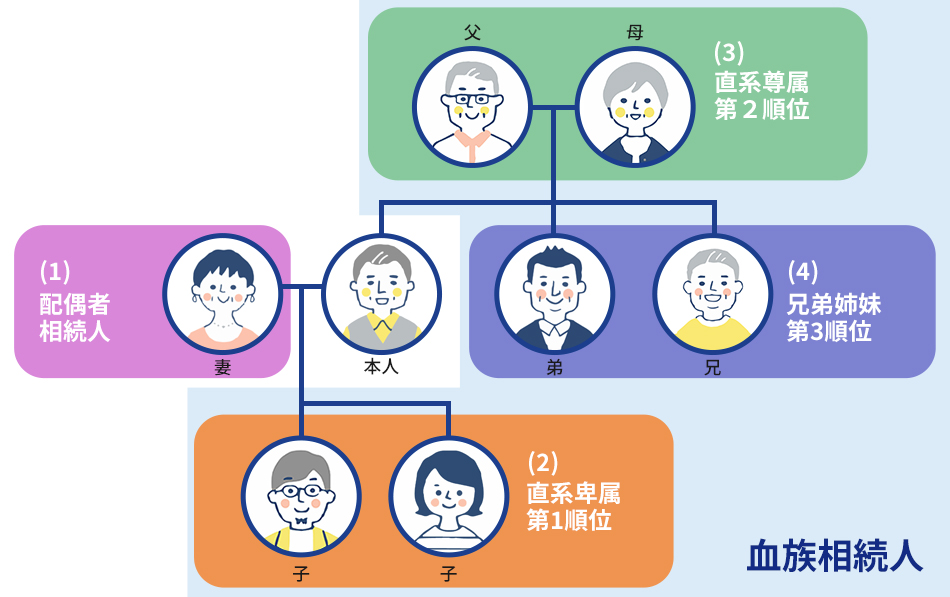

そして、この基礎控除額は、法定相続人の人数で変わります。

法定相続人は、配偶者+血族がなります。血族には優先順位があり、(2)→(3)→(4)の順位で決まりますので、今回は妻と長男になります。

つまり、法定相続人の人数は2人ということです。

この人数を次の算式にあてはめます。

基礎控除額 3,000万円+600万円×法定相続人の数

山田家の場合は、基礎控除額 3,000万円+600万円×2=4,200万円であることがわかります。これを先ほどの1億円から引きます。

1億円-4,200万円=5,800万円

になりました。

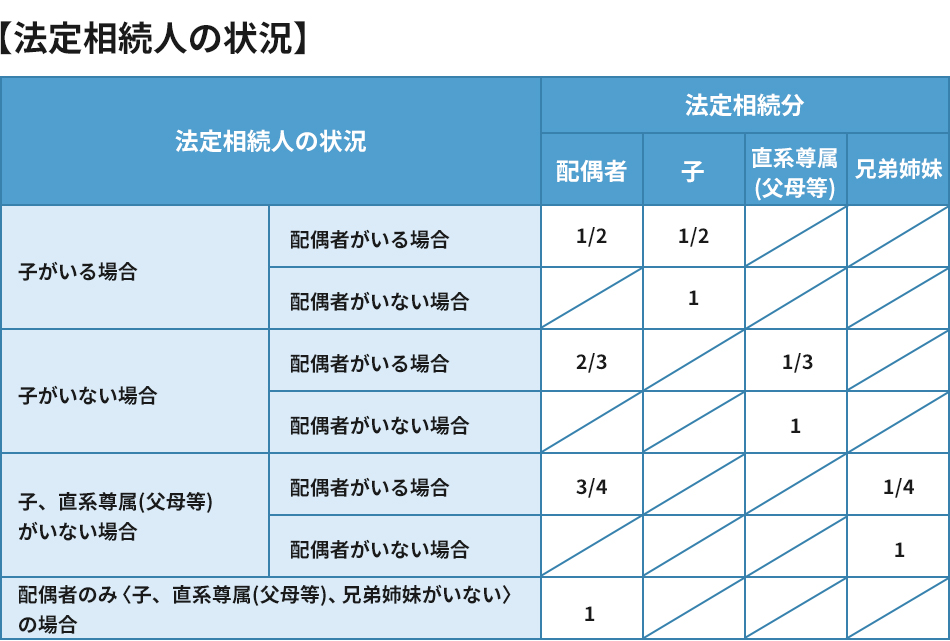

ポイント:法定相続分

この残った5,800万円を妻と長男のそれぞれの「法定相続分」で案分します。

法定相続分とは、民法で決められた相続割合のことをいいます。

次の表をご覧ください。

今回の場合、妻1/2,長男1/2であることがわかります。

ここで注意したいのは、どのような割合で財産を相続していたとしても、法定相続分で案分します。今回の例では、妻が100%相続しますが、この時点での案分は法定相続分になります。

妻:5,800万円×1/2=2,900万円

長男:5,800万円×1/2=2,900万円

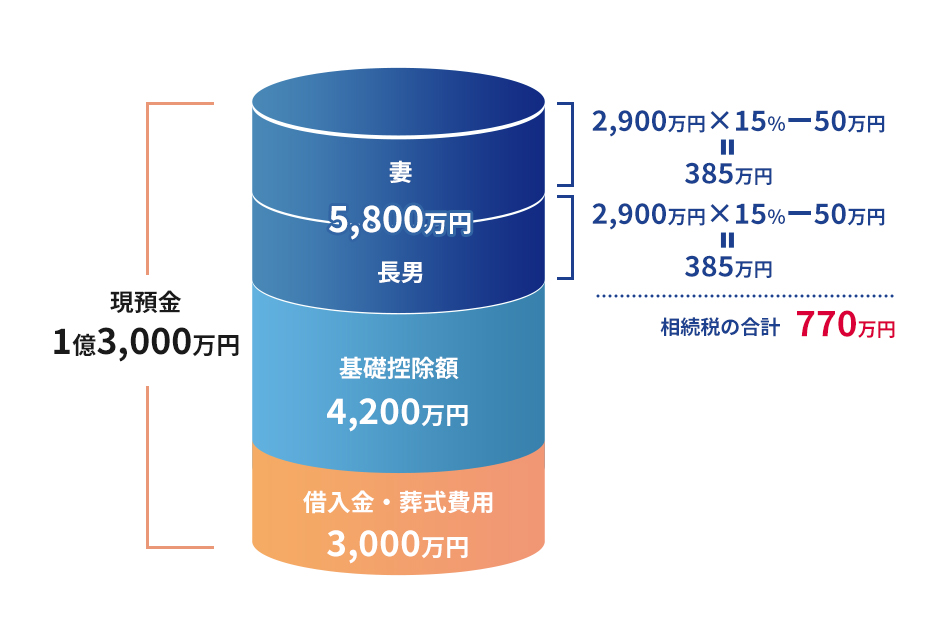

ポイント:相続税の税率

この案分したそれぞれの金額に相続税の税率をかけていきます。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

「法定相続分に応ずる取得金額」のところをご覧ください。

ここに先ほど求めた2,900万円をあてはめていきます。

そうすると、3,000万円以下であることが分かると同時に、

税率は15%、控除額が50万円と分かります。

妻:2,900万円×15%-50万円=385万円

長男:2,900万円×15%-50万円=385万円

それぞれの相続税を算出したら、それを合計します。

385万円+385万円=770万円

この770万円の相続税の合計を、財産をもらった割合で案分します。

妻:770万円×100%=770万円

長男:770万円×0%=0円

ポイント:配偶者の税額軽減

このようにみると、妻が770万円の相続税を負担するようにおもいますが、

配偶者にだけ大きな優遇措置があり、これを「配偶者の税額軽減」といいます。

この配偶者の税額軽減額の計算は少し複雑なので、ここでは簡単な判定方法をお伝えしておきます。

まず、判定①を行ってみてください。

判定①

配偶者の相続した財産が1億6,000万円以下である

⇒配偶者の納税額は0円です!!

この①の判定で、1億6,000万円を超える財産を配偶者がもらっていた場合だけ、

判定②に進んでください。

判定②

配偶者の相続した財産が

相続財産合計額(正味の遺産額)×法定相続分 以下である

⇒配偶者の納税額は0円です!!

先ほどの山田家の場合にあてはめてみます。

判定①において、配偶者の相続した財産は

1億3,000万円(プラスの財産)‐3,000万円(マイナスの財産)=1億円ですので、

1億6,000万円以下となり、この段階で相続税がゼロと確定します。

よって、このような家族構成、相続財産、遺産分割内容であれば、妻が1億円を相続したとしても相続税はかからないということです。

しかし、遺産分割内容がここから変わると、相続税が発生してきます。

もし、長男が100%財産を相続していたら、

妻:770万円×0%=0円

長男:770万円×100%=770万円

ということになるからです。

長男は、配偶者の税額軽減のような優遇措置は一切ありませんので、このように相続税が発生します。

相続財産が多いから相続税も発生するというのは間違いで、遺産分割の仕方によっても相続税が変化してくることを覚えておいてください。

3. 最後に

ここまでの内容を理解していただければ、きっとご自身の相続税を計算することができ、その計算で相続税が発生していたとすれば、「相続税を見える借金」としてご認識いただけるのではないかと思います。

≫ ボルテックスが考える相続支援とは記事執筆:萱谷 有香(税理士)

弊社の不動産小口化商品「Vシェア」は、個人単位ではなかなか購入することが難しい都心の商業地にある中規模オフィスビルを、共有持分として1口100万円単位・5口以上(最低口数は変更となる場合があります)からご購入いただける商品です。J-REITのような有価証券と異なり、現物不動産とほぼ同様の扱いで資産保有することが可能です。1口単位で複数の子や孫へ贈与することもできるため、非課税限度額内での生前贈与としてもご活用いただけます。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

記事執筆

萱谷 有香かやたに ゆか

叶税理士法人 東京事務所代表

税理士・上級相続カウンセラー

大学卒業後は、英会話教材を飛び込み営業により訪問販売しておりましたが、一生働ける仕事をしたいと思い税理士を目指しました。

不動産投資に特化した税理士事務所で働きながら、沢山の収益物件について税務と投資の面で多くの知識を得られたことを活かし、自分でも不動産投資を始めました。

現在では5棟の物件を保有しつつ、不動産投資家さんの気持ちがわかる税理士になるよう日々勉強し、色々な情報を集めています。

不動産投資専門の叶税理士法人(https://tax.kanae-office.com/)

相続税の記事一覧に戻る