目次

本記事に掲載された情報は、2024/05/09時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

不動産の活用は相続への備えになるといわれ注目されています。そのため、相続をお考えの方で不動産の購入やアパート・マンション経営などを検討されている方も少なくないのではないでしょうか。この記事では、不動産がなぜ相続への備えになるのか、現金の相続との比較や、不動産を活用したシミュレーションについて解説していきます。

1. なぜ不動産が相続への備えになるの?

不動産の相続は相続税評価額を引き下げることができる可能性があり、相続への備えになると注目を集めています。

特に注目を集めているのが、不動産を購入したり、土地を活用してアパートやマンションなどの賃貸経営を行う方法です。現金をそのまま相続するよりも、不動産に換えて相続することで、「相続税評価額」や「小規模宅地等の特例」という点で相続への備えにつながるのです。

そこでまずは、不動産が相続への備えになる理由について、詳しく解説します。

1-1. 現金よりも相続税評価額が下がる可能性がある

※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆

および確定的な見解を示すものではなく、本コラムに記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。

具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

※ 分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

※ 一定期間の保有が条件となります。

※ 評価額は物件により異なります。

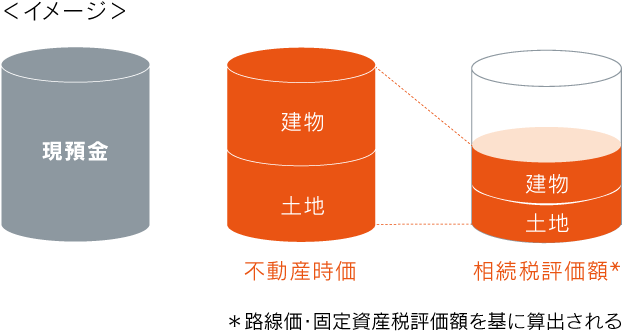

不動産が相続への備えになるといわれる最も大きな理由は、不動産の相続税評価額は、現金と比べて下がる傾向にあるからです。

相続税評価額とは、相続税や贈与税を計算するときに基準となる財産の価格のことで、相続税の課税対象となる財産の評価は、原則、財産相続時の時価をもとに行われます。

土地や建物などの不動産の相続税評価額は、土地であれば路線価、建物であれば固定資産税評価額で評価されるため、時価(実勢価格)よりも低く評価される可能性があります。

つまり、現金1億円を相続するよりも、現金1億円で購入した土地や建物などを相続したほうが相続評価額が引き下がる可能性があることから、相続へのお取り組みとして活用いただいているのです。

ただし、不動産の財産評価方法は、不動産の種類によっても細かく定められていますので、相続の対象となる不動産の相続税評価額をしっかりと把握しておくことが大切です。

1-2. 小規模宅地等の特例を活用できる

現金で不動産を購入して相続への備えを検討する場合、アパート・マンションなどの賃貸住宅を購入することで、貸付事業用宅地として小規模宅地等の特例が活用できる可能性があります。

小規模宅地の特例とは、不動産を相続した場合、居住用の宅地や賃貸物件など事業用の宅地に対して、一定の条件を満たすことで相続税評価額が減額されるという特例のことです。条件を満たせば最大8割、相続税評価額の引き下げが見込めるため、相続への備えとしてはぜひ活用したい特例です。

1-3. 相続時精算課税制度を活用して生前贈与できる

現金で不動産を購入して相続する以外に、すでに保有している不動産の相続への備えとしては、相続時精算課税制度を活用した生前贈与が有効な場合があります。

相続時精算課税制度を活用することで、最大2,500万円の贈与にかかる贈与税が非課税となります。ただし、相続時精算課税制度は、生前に受け取った財産にかかる贈与税を一時的に非課税とする制度であるため、相続時には相続財産として加算され、相続税の課税対象となります。

相続時精算課税制度を活用して生前贈与された財産は、相続時ではなく贈与時の時価で評価されるため、将来的に財産の価値が上がりそうな不動産を生前贈与することで、財産の評価額を低く抑えることができる可能性があります。贈与財産が「贈与時の価額」と「相続時の価額」が一緒である場合、相続税に変化はありません。

なお、小規模宅地等の特例が使えなくなることなどのデメリットもありますので詳細は以下の記事をご覧ください。

1-4. 配偶者控除の特例を活用して生前贈与できる

不動産の相続への備えとして夫婦間で自宅の生前贈与を行う場合には、贈与税の配偶者控除の特例も活用できます。

贈与税の配偶者控除の特例とは「おしどり贈与」や「夫婦間贈与の特例」とも呼ばれ、婚姻期間が20年以上ある夫婦の間で一定の要件を満たす居住用不動産(取得のための資金含む)の生前贈与が行われる際に、最大2,000万円の特別控除が適用されるというものです。この特例は、暦年贈与の基礎控除110万円と組み合わせることで、最大2,110万円までの贈与が非課税となるメリットがあり、不動産を活用した相続への備えとして利用できます。

2. 不動産の相続への備えにおけるリスクと注意点

不動産を活用した相続への備えにはさまざまなメリットがありますが、一方で、注意しなければならないリスクもあります。

続いては、不動産の相続への備えを検討する際に知っておきたい注意点を紹介します。

2-1. 不動産は遺産分割トラブルになりやすい

複数人の相続人がいる場合の相続への備えでは、分割しにくい不動産を相続することで、遺産分割トラブルになりやすいというリスクがあります。

土地やアパートなどの不動産は、物理的に分けることができません。そのため、複数の相続人でひとつの不動産を相続するには、共同相続をするか、代償分割や換価分割などの手続きを取る必要があります。

2-2. 相続した財産の売却には税金や諸経費がかかる

相続した不動産を売却してお金に換え、複数人の相続人に換価分割したいという方や、相続税の納税資金に充てたいという方もいらっしゃるでしょう。

しかし、不動産の売却には税金(所得税や住民税、不動産売買契約書の印紙税など)や諸経費(不動産仲介業者への手数料など)がかかります。

税金や諸経費がかかることをあらかじめ想定しておかなければ、実際に不動産を売却した後、手元に残ったお金が思ったよりも少なかったということになりかねないため、注意しておきましょう。

2-3. 購入した不動産の価値が下がるリスク

不動産は比較的資産価値が安定した財産だといわれていますが、それでも立地や構造、種類や売却のタイミングなどによっては、価値が下がってしまうことも考えられます。

相続への備えとして不動産を購入する場合は、どんな不動産でもよいというわけではありません。将来的に価値が下がりにくい物件を、慎重に選ぶ必要があるでしょう。

3. 不動産の相続への備えでリスクを回避する方法

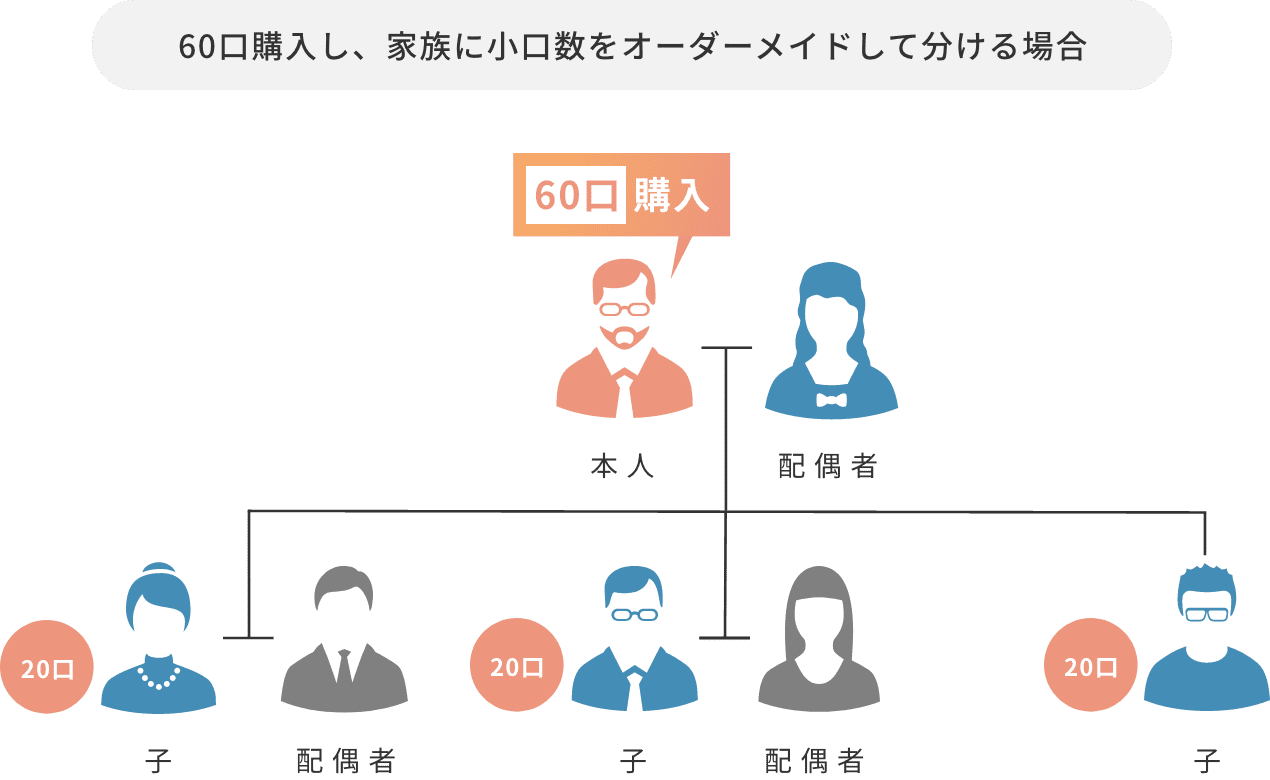

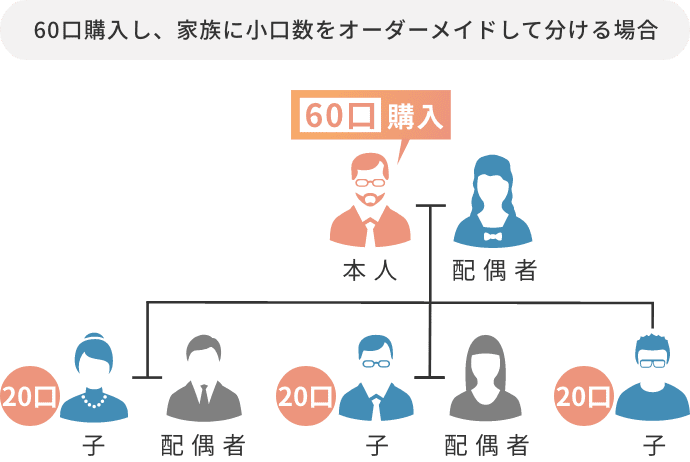

不動産を活用した相続への備えによるリスクを回避するには、不動産小口化商品の活用がおすすめです。

弊社の不動産小口化商品「Vシェア」は、都心の中規模オフィスビルを小口化し、1口100万円単位で5口(500万円)からの購入を可能にした商品です。現物不動産と同様の扱いで資産保有や相続税評価額が引き下げられる可能性があり、さらに1口単位で複数の相続人に平等に分割することができるため、不動産の相続への備えで想定される遺産分割トラブルなどのリスクも回避できます。

3-1.相続税評価が低く抑えることができる可能性がある

※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆

および確定的な見解を示すものではなく、本資料に記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。

具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

※ 分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

※ 一定期間の保有が条件となります。

※ 評価額は物件により異なります。

「Vシェア」は、供給に対して需要が多く、希少性の高い都心の中規模オフィスビル物件を選んでいるため、相続税評価が低く抑えることができる可能性があります。

3-2. 不動産分割、共有によるトラブルを回避できる

「Vシェア」の運用による毎月の賃料収入や売却利益は、購入した口数に応じて分配されます。そのため、1口単位で複数の相続人に相続することで、相続税も運用収益もすべて平等に分けることが可能となり、現物不動産の相続で起こりがちな不動産の分割や共有にともなうトラブルを回避することができます。

3-3. 不動産賃貸経営の手間がない

アパートやマンションなどの賃貸住宅を購入して不動産賃貸経営を行う場合、物件の管理が必要です。入居者募集や退去の管理はもちろん、家賃の入金管理や回収、定期的な清掃・メンテナンスなど、物件の管理には意外と手間がかかります。

しかし、「Vシェア」であれば保有するオフィスビルなどの物件管理や運用・メンテナンスは弊社が責任をもって行うため、煩わしい管理の手間はかかりません。

3-4. 現物不動産購入のようなまとまった資金は不要

相続への備えとして現物不動産を購入する場合、数千万円から数億円単位という多額の資金が必要になります。「Vシェア」であれば1口100万円単位で5口(500万円)からの小口購入ができるため、不動産による相続への備えをしやすいでしょう。

4. 最後に

不動産購入やアパート・マンション経営といった不動産の活用は相続への備えとして注目されている方法です。しかし、不動産がなぜ相続への備えとなるのか、その理由やリスクをしっかりと理解しておかなければ、予想外のトラブルを引き起こしてしまうことにもなりかねません。

相続への備えには、不動産の活用以外にも、生前贈与や不動産小口化商品の活用など、さまざまな方法が考えられますが、相続への備えで最も大事なことは、早めの検討です。できるだけ早くから相続についての検討を始めることで、ご自身にとって最適な相続への備えの方法を選ぶことができ、相続税の評価額を低く抑える可能性が見込めたり、相続トラブル回避にもつながるのです。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続の記事一覧に戻る