目次

本記事に掲載された情報は、2025/06/25時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

土地の相続へのお取り組みを検討するにあたって、相続税がいくらかかるのかを事前に把握しておきたいという方は多いでしょう。土地の相続税評価の計算は、相続する土地の状況や条件によっても異なるため、少々複雑です。

そこでこの記事では、さまざまな土地にかかる相続税の評価・計算方法について解説していきます。

1. 土地の相続税は必ずかかるわけではない

土地を相続する場合、全員が必ず相続税を支払わなければならないわけではありません。なかには相続税を支払わずに相続ができるケースも存在します。

そこでまずは、相続税の基本的な計算方法をはじめ、土地を相続するにあたって知っておきたい基本知識についてご説明します。

1-1. 相続税はいくらまで無税?

相続税は、正味の遺産額から相続税の「基礎控除」を差し引いた残りの金額に対してかかるものです。そのため、相続によって取得する土地を含めた正味の遺産額が基礎控除の額以下の場合、相続税はかかりません。

相続税の基礎控除額の計算方法は、以下のとおりです。

3,000万円 +(600万円×法定相続人の数)= 相続税の基礎控除額

例えば、被相続人の遺産が相続税評価額4,000万円の土地のみで、配偶者1人と子供2人の合計3人で相続する場合、相続税の基礎控除は3,000万円+600万円×3人=4,800万円となります。この場合、そもそも土地の相続税評価額が相続税の基礎控除額を下回っているため、相続税はかからないことになります。

1-2. 相続税の基本的な計算方法

相続税の基本的な計算方法は、以下のとおりです(相続人1名の場合)。

(正味の遺産額-相続税の基礎控除額)×相続税率-控除額 = 相続税の額

相続税は、正味の遺産額(遺産総額から借入金などの債務や葬式費用などを控除して算出した遺産の額)から相続税の基礎控除を差し引き、これに相続税率を乗じ、控除額を差し引いて計算します。

複数の相続人がいる場合の相続税計算は、法定相続分で遺産を取得したものとして算出した各人の相続税総額を、実際の相続割合によって按分することになります。

詳しい計算方法は、以下の記事をご覧ください。

1-3. 土地にかかる相続税の基本的な計算方法(遺産が土地のみの場合)

土地にかかる相続税の計算方法は、以下のとおりです(相続人1名の場合)。

(土地の相続税評価額-相続税の基礎控除額)×相続税率-控除額 = 土地にかかる相続税の額

相続税の財産評価は時価が基本ですが、土地や建物などの不動産については、相続税評価額によって相続税額が決まります。

建物の相続税評価額は固定資産税評価額を使いますが、土地の相続税評価方法は少々複雑です。相続する土地の状況や条件によって計算方法が変わってくるため、次項で詳しく解説します。

2. さまざまな土地にかかる相続税評価・計算方法を解説

前述のとおり、相続税を計算するために必要な土地の評価は、相続する土地の状況や条件によって計算方法が変わります。

ここからは、さまざまな土地にかかる相続税評価額の計算方法をご紹介します。

2-1. 土地の相続税評価額の基本的な計算方法

土地の相続税評価額は、「路線価方式」「倍率方式」という2つの評価方法のいずれかを用いて計算するのが基本です。都市部にある土地の場合は路線価方式を用いて計算しますが、郊外の土地など、路線価が定められていない土地の場合は倍率方式を使用します。

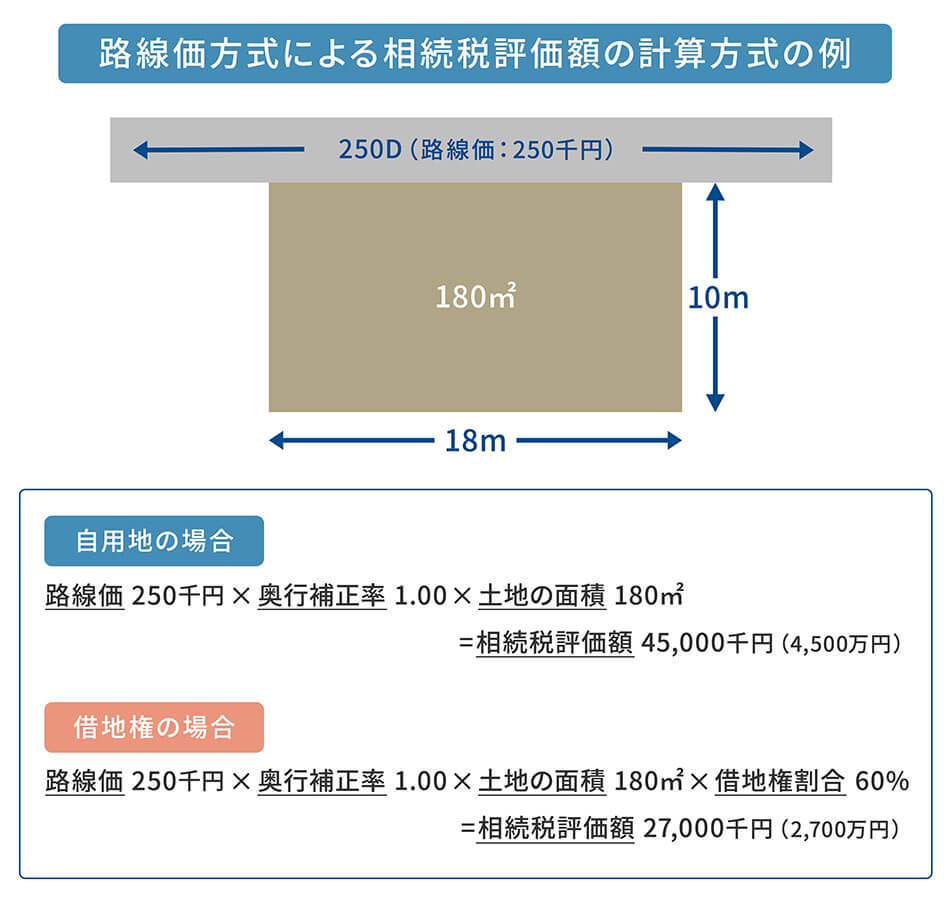

「路線価方式」「倍率方式」を用いた土地の相続税表額の計算方法は、以下のとおりです。

【路線価方式】 路線価(補正率・加算率等調整後)×土地の面積 = 相続税評価額

【倍率方式】 固定資産税評価額×国税庁が定めた倍率 = 相続税評価額

路線価や倍率については国税庁のHPで調べることができ、一般的には時価の7~8割程度となります。ただし、土地の状況や条件によって計算方法が変わるため、上記の計算方法はあくまでも基本として理解しておきましょう。

2-2. 利便性が悪い土地の相続税評価・計算方法

路線価方式の計算方法に出てきた「補正率」は、「奥行が短いまたは長い」「間口が狭い」「不整形地である」など、利便性が悪い土地の相続税評価額を計算する際に使用します。補正率は、土地の使いにくさを評価額に反映するための割合のことで、国税庁のHPで調べることができます。

2-3. 利便性が良い土地の相続税評価・計算方法

補正率と同じく路線価方式の計算方法に出てきた「加算率」は、「角地にある」「2つの道路に面している」など、利便性が良い土地の相続税評価額を計算する際に使用します。加算率は、土地の使いやすさを評価額に反映するための割合のことで、補正率と同じく国税庁のHPで調べることができます。

2-4. 借地権の相続税評価・計算方法

借地権とは、建物の建築を目的として他人から土地を借りる権利のことをいいます。借地権の相続税評価は、以下の計算で行います。

土地の評価額(路線価方式または倍率方式)× 借地権割合 = 借地権の相続税評価額

借地権割合とは、その土地の権利のうち借地がどれくらいの割合を占めるのかというもので、路線価図の数字の横に記載されているアルファベットによって定められています。

| アルファベット | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

2-5. 貸宅地の相続税評価・計算方法

貸宅地とは、借地権など宅地の上に存する権利の目的となっている宅地のことをいいます。貸している土地は自由に利用することができないことから、相続評価額が低くなる可能性があります。

貸宅地の相続税評価は、以下の計算で行います。

土地の評価額(路線価方式または倍率方式)×(1-借地権割合)= 貸宅地の相続税評価額

2-6. 貸家建付地の相続税評価・計算方法

貸家建付地とは、保有する土地に建物(マンションやアパートなど)を建て、他人に貸している状態のことをいいます。貸家建付地の場合も貸宅地同様に、相続評価額が低くなる可能性があります。

貸家建付地の相続税評価は、以下の計算で行います。

土地の評価額(路線価方式または倍率方式)×{1-(借地権割合×借家権割合×賃貸割合)}= 貸家建付地の相続税評価額

2-7. 貸駐車場の相続税評価について

貸駐車場として利用している土地の相続税評価は、貸宅地としてではなく、自用地として評価することになります。これは、貸駐車場の経営は土地の利用そのものを目的とした賃貸借契約とは権利関係が異なり、駐車場の利用権がその土地自体に及ぶものではないと考えられるからです。

ただし、駐車場の利用者が土地のうえに車庫などの施設を建てることを認める場合は土地の賃借権に該当しますので、計算方法が異なります。

3. 土地の相続へのお取り組みは早めの検討がおすすめ

土地の相続へのお取り組みを目的として、土地にかかる相続税額を事前に把握しておきたいという方も多いでしょう。しかし、ここまで解説したとおり、土地の相続税評価額はいびつな形の土地や奥まった土地、人に貸している土地など、相続する土地の条件や状況によって計算方法が異なるため、素人が個人で行うのは難しいこともあります。

さらに、土地の相続は相続税の計算が複雑なだけでなく、分割しにくいことから相続トラブルを生みやすい財産だともいわれています。相続時のトラブルを避けるためにも、できるだけ早いうちから相続へのお取り組みの検討を始めておくことをおすすめします。

土地の相続へのお取り組みとしておすすめなのが、「分割しやすい不動産に置き換える」という方法です。弊社の不動産小口化商品「Vシェア」は、長期的な収益の安定性が見込める都心の商業地にある中規模ビルを小口化し、1口100万円で5口から購入可能な商品です。

複数の相続人がいる場合でも平等に分けて贈与することができるため、相続へのお取り組みや生前贈与に適した商品として多くのお客様にご活用いただいております。

「Vシェア」についてより詳しくご覧になりたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続税の記事一覧に戻る