目次

本記事に掲載された情報は、2025/02/28時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

不動産のように分割しづらい財産が残された場合、「代償分割」という相続方法で遺産分割を行うことがあります。

この記事では、代償分割とは何か、代償分割を利用した場合の相続税について、計算方法や注意点とともに解説していきます。

1. 代償分割とは

代償分割とは、不動産などの現物分割が困難な財産を相続する際に、共同相続人のうちの1人がその現物財産を取得し、現物財産を取得した相続人がほかの相続人に対して、本来相続する予定であった財産額相当の金銭を代償金として支払うことで精算する相続方法のことです。

1-1. 代償分割の要件

代償分割に明確な要件は定められていませんが、一般的には現物財産の分割がしづらい自宅、農地、事業用に使用している土地などが対象となるケースが多くなっています。

また、代償分割を行うには、相続人の間で相続する財産の評価や代償金の額、支払方法について合意していることが前提となり、かつ現物財産を相続する相続人には代償金の支払能力が求められます。

1-2. 代償分割のメリット

代償分割のメリットとしては、以下の3つがあげられます。

- 現物財産を売却することなく残すことができる

- 遺産分割手続きをスムーズに進められる

- 相続税評価額が引き下げられる可能性がある

代償分割の大きなメリットは、現物財産を売却することなく、そのままの状態で残せるところにあります。代償分割をすることで、自宅にそのまま住み続けることもできますし、農業や事業をそのままの状態で継続することも可能です。

また、代償分割では、実際に現物財産を相続しない相続人に対しても、相続人全員が納得した財産評価額相当の代償金が支払われるため、相続人間における不平等さがなくなり、比較的スムーズに遺産分割手続きが進むケースが多くなります。

さらに、居住用や事業用の土地を相続する場合は、小規模宅地等の特例を利用することも可能です。例えば、被相続人が住んでいた自宅を相続する場合、特例が適用できる配偶者または同居親族を相続人として代償分割を行うことで、ほかの相続人が相続するよりも相続税評価額が引き下げられる可能性があるのです。

1-3. 代償分割のデメリット

代償分割のデメリットとしては、財産の評価や代償金の価額を決めるときに、相続人同士で揉める可能性があるということがあげられます。

また、現物財産を相続する相続人に代償金を支払う能力が無ければ、支払ってもらうことができない可能性もあるでしょう。現物財産を相続する相続人は、代償金に加えて相続税の納税資金も必要となり、金銭面での大きな負担がかかるため、代償分割に合意したけれど、代償金の支払いがされないというケースも珍しくないようです。

2. 代償分割を利用した場合の相続税の計算方法

代償分割をする場合、相続する現物財産に加えて代償金の受け渡しも相続税の課税対象となります。

代償金の決め方に法律上の定めはないため、相続人同士の話し合いにより全員が納得する代償金の価額であれば、代償分割を行うことができますが、一般的には相続税評価額をもとに決めるケースか、実際の取引価額(時価)をもとに決めるケースが多くなっています。

不動産の代償分割の場合、代償金の決め方によって相続税の課税対象額の計算方法が異なるため、代償分割を検討している場合はきちんと把握しておくことが大切です。

2-1. 相続税評価額をもとに代償金を決める場合

まずは、不動産の相続税評価額をもとに代償金を決める場合の相続税計算方法をご説明します。

代償財産を交付した人にかかる相続税の課税対象額

現物財産の相続税評価額-代償金

代償財産の交付を受けた人にかかる相続税の課税対象額

代償金以外に受け取った財産があれば、その相続税評価額+代償金

代償財産を交付した人とは、現物財産を相続した相続人のことで、代償財産の交付を受けた人とは、現物財産の代わりに代償金を受け取った相続人のことです。

代償分割した財産以外の相続財産がない場合、代償金の額=相続税の課税対象額となります。

2-2. 取引価額(時価)をもとに代償金を決める場合

不動産の取引価額(時価)をもとに代償金を決める場合の相続税計算方法は以下のとおりです。

代償財産を交付した人にかかる相続税の課税対象額

現物財産の相続税評価額-

{代償財産の価額×(現物財産の相続税評価額÷代償分割時点の時価)}

代償財産の交付を受けた人にかかる相続税の課税対象額

代償財産の価額×(現物財産の相続税評価額÷代償分割時点の時価)

これだけでは分かりにくいため、例をあげて実際に計算してみましょう。

2-3. 代償分割における相続税シミュレーション

以下のケースを例に、代償分割における相続税をシミュレーションしていきます。

- 相続税評価額5,000万円

- 代償分割時点の時価8,000万円

- 相続人2名で代償分割

- 代償金2,500万円(代償金以外の相続財産なし)

相続税評価額をもとに代償金を決める場合、相続税の計算は以下のようになります。

代償財産を交付した人にかかる相続税の課税対象額

5,000万円-2,500万円=2,500万円

代償財産の交付を受けた人にかかる相続税の課税対象額

2,500万円

この例の場合、代償金を支払った相続人も受け取った相続人も、どちらも2,500万円が相続税の課税対象となります。

一方、代償分割時点の時価をもとに代償金を決める場合、相続税の計算は以下のようになります。

代償財産を交付した人にかかる相続税の課税対象額

5,000万円-{2,500万円×(5,000万円÷8,000万円)}=3,437万5,000円

代償財産の交付を受けた人にかかる相続税の課税対象額

2,500万円×(5,000万円÷8,000万円)=1,562万5,000円

相続税評価額によって代償金を決めた場合と比較すると、代償金を支払った相続人のほうに課せられる相続税負担が増え、受け取った相続人の相続税負担が減るという結果になりました。

代償分割は相続財産を分割するための調整として行われるものですので、代償金で精算することで現物財産を分けたとしても、相続財産にかかる相続税の総額は変わりません。ただし、何を基準として代償金を決めるかによって、代償金を支払う側と受け取る側にかかる相続税負担の割合が変わってきます。

上記のシミュレーションを踏まえ、どちらをもとにして代償財産価額を決めるのかは、相続人同士でしっかりと話し合い、全員が納得する形で合意することが大切です。

出典:No.4173 代償分割が行われた場合の相続税の課税価格の計算|国税庁

3. 代償分割を行う場合の注意点

代償分割を行う際は、以下の点に注意する必要があります。

3-1. 遺産分割協議書に明記する

代償分割を行う際は、必ず遺産分割協議書を作成し、「代償分割として、誰が誰に対していつまでに代償金を支払うのか」を明記する必要があります。

遺産分割協議書がない場合、代償金ではなく贈与としてみなされてしまい、支払った金額に対して贈与税が課せられてしまう可能性があるため、注意が必要です。

3-2. 代償分割で所得税がかかるケース

代償分割をする場合、代償金は金銭で支払われるのが一般的ですが、金銭でなければいけないという決まりはありません。金銭の代わりに自動車や宝石、不動産などの現物財産で支払うことも可能です。ただし、金銭の代わりに現物財産で代償金を支払う場合、注意しなければ支払った側に所得税が課せられてしまうことがあります。

例えば代償金として不動産を譲渡するという場合、不動産は取得時にかかった費用と時価に差が出ることがあります。仮に時価5,000万円、取得費2,500万円の不動産を代償金として支払うという場合、本人は代償金として支払っただけという認識でも、実際には5,000万円の譲渡としてみなされてしまうため2,500万円の譲渡益が発生し、相続税とは別に所得税が課せられてしまうのです。

代償分割を金銭以外で行う場合は、専門家に相談しながら慎重に進めることをおすすめします。

3-3. 代償分割に贈与税がかかるケース

代償分割に贈与税がかかるケースとして注意が必要なのは、先ほどご説明した遺産分割協議書がない場合のほかにも、代償金を多く支払い過ぎてしまった場合が考えられます。

特に、代償金を金銭ではなく不動産などの現物財産で支払う場合は注意が必要です。

例えば、2,500万円の代償金を時価5,000万円の不動産で支払う場合、代償金を支払う側に対して所得税が課せられることは前述のとおりですが、さらに代償金を受け取る側にも2,500万円の贈与税が課せられる可能性があるため、注意しておきましょう。

4. 最後に

今回は、不動産などの現物分割が困難な財産を相続する場合に利用できる代償分割について解説してきました。代償分割は、遺産分割をスムーズに進めるためにメリットの高い相続方法ですが、デメリットや注意点もあり、正しい手続きを行わなければ相続税以外に、所得税や贈与税が課せられてしまうリスクもあります。代償分割を行う際は、専門家に相談しながら慎重に進めることをおすすめします。

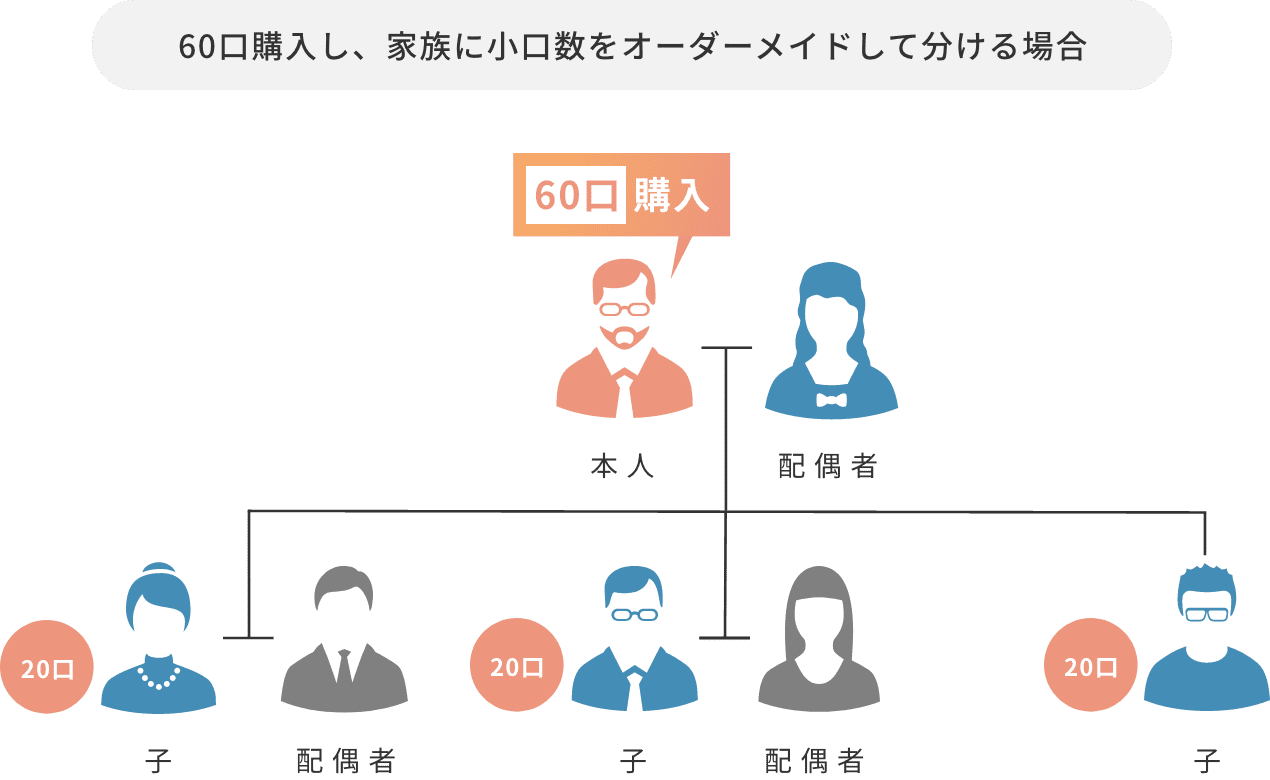

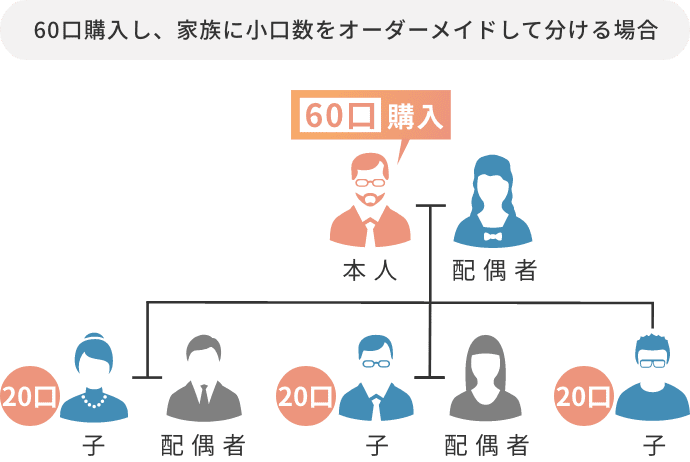

不動産の相続をスムーズに行う方法としては、代償分割以外に、不動産小口化商品の活用もぜひご検討ください。不動産小口化商品であれば、代償金による精算を行う必要がなく、1口単位で複数の相続人へと分割することができるため、平等な財産の分割が可能です。

また、都心にあるオフィスビルを中心に販売する弊社の不動産小口化商品「Vシェア」であれば、相続税評価額が引き下げられる可能性があります。

「Vシェア」は1口100万円単位で5口(500万円)から購入でき、1口単位で複数の相続人に分けて相続することができるため、相続へのお取り組みとして広くご活用いただいております。

「Vシェア」についてより詳しくご覧になられたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

萱谷 有香かやたに ゆか

叶税理士法人 東京事務所代表

税理士・上級相続カウンセラー

大学卒業後は、英会話教材を飛び込み営業により訪問販売しておりましたが、一生働ける仕事をしたいと思い税理士を目指しました。

不動産投資に特化した税理士事務所で働きながら、沢山の収益物件について税務と投資の面で多くの知識を得られたことを活かし、自分でも不動産投資を始めました。

現在では5棟の物件を保有しつつ、不動産投資家さんの気持ちがわかる税理士になるよう日々勉強し、色々な情報を集めています。

不動産投資専門の叶税理士法人(https://tax.kanae-office.com/)

相続税の記事一覧に戻る