目次

本記事に掲載された情報は、2024/05/09時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

相続税を知るためには「路線価」についての知識が必要です。路線価は、土地の相続税計算の元となる土地の相続税評価額を算出する際に使います。

この記事では、土地の相続税計算に必要な路線価について、調べ方や計算方法など詳しく解説していきます。

1. 土地の相続税計算に必要な「路線価」とは

路線価とは、土地の相続税計算に必要な財産評価基準のことです。

1-1. 路線価とは?わかりやすく説明

路線価とは、市街地にあたる地域で使われる土地の財産評価基準のことで、路線に面する宅地1m²当たりの評価額のことをいいます。相続や遺贈、贈与などによって取得した土地にかかる相続税や贈与税の評価額は、路線価を基準として算出されます。

そのため、路線価から逆算することで、その土地の実勢価格(時価)の目安とすることもあります。

1-2. 路線価を調べる方法

路線価は、国税庁のホームページにある「路線価図」に記載されていますので、自分で調べることができます。しかし、路線価図から路線価を調べるには、道路上に記載されている「記号」「数字」「アルファベット」の意味を理解しておく必要があります。

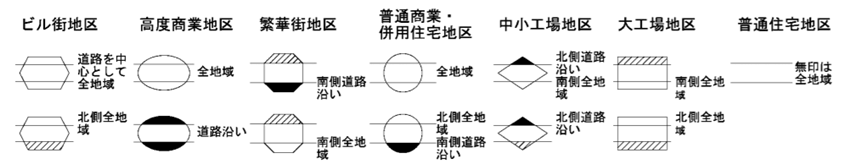

路線価図の記号は、「地区」をあらわすもので、補正率を求めるときに必要なものです。以下の7地区に分類されています。

出典元:財産評価基準書|国税庁

- ビル街地区

- 高度商業地区

- 繁華街地区

- 普通商業・併用住宅地区

- 中小工場地区

- 大工業地区

- 普通住宅地区

路線価図の数字は、「路線価」をあらわすもので、千円単位で表示されています。路線価図に記載された数字が360であれば路線価は36万円、500であれば路線価は50万円という意味です。

路線価図の数字の横に記載されているアルファベットは、「借地権割合」をあらわすものです。借地権割合とは、その土地の権利のうち借地がどれくらいの割合を占めるのかというもので、アルファベットによって以下のように定められています。

| アルファベット | 借地権割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

1-3. 路線価を使った相続税の計算方法

路線価図の見方が分かったら、実際に路線価を使って相続税を計算しましょう。

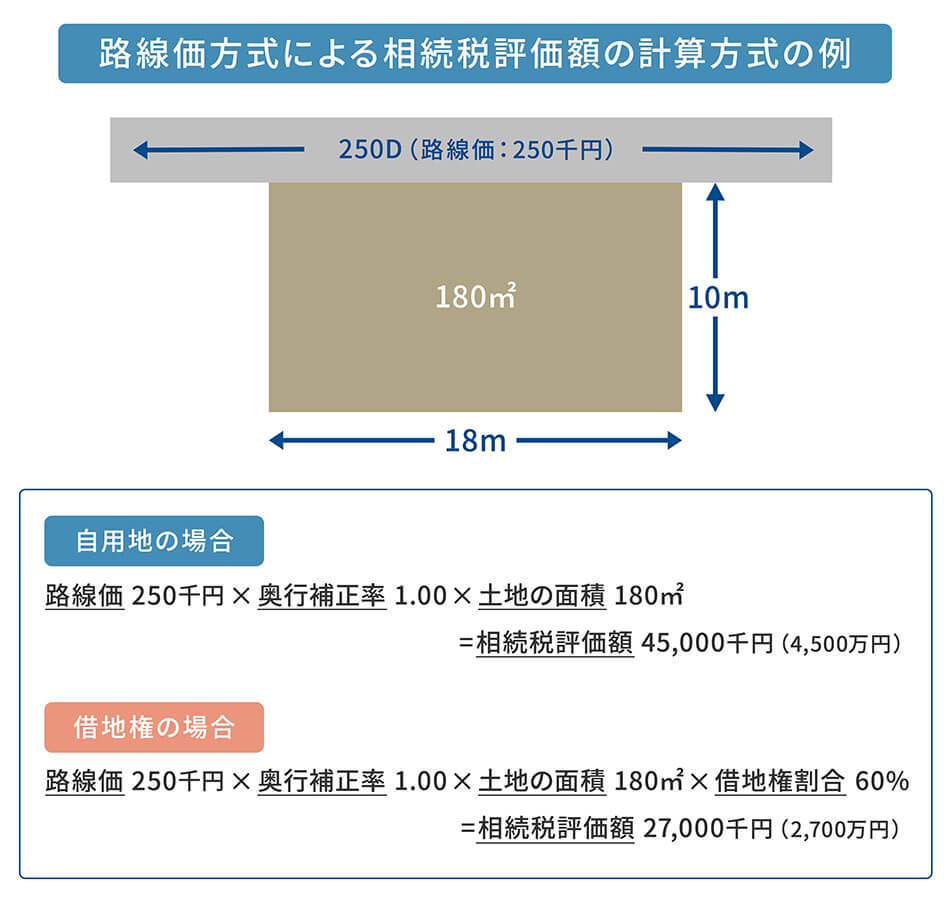

路線価から土地の相続税を計算する基本的な方法は以下のとおりです。

路線価から土地の相続税評価額を計算する

路線価×土地の面積(m²)= 土地の相続税評価額

例:250Dの道路に面した180 m²の土地

自用地の場合:25万円×180 m²=4,500万円

借地権の場合:25万円×180 m²×60%=2,700万円

土地の相続税評価額の計算は、自用地の場合は「路線価×面積」で行うのが基本で、借地権の場合は自用地の相続税評価額に借地権割合を乗じて計算します。例えば、自分が保有する土地に家を建てている場合は自用地、他人から土地を借りて、その上に家を建てている場合は借地権で計算します。

ただし、実際の土地は、接している道路の状況や土地の形状などによって、その価値が変わってきます。そのため、平均的な土地と比べて、「奥行が短いまたは長い」「間口が狭い」「不整形地である」など利便性が悪い土地、反対に「角地にある」「2つの道路に面している」などの利便性がよい土地に対しては、路線価に補正率や加算率を掛けて価格調整を行い、その結果をもとに土地の相続税評価額を計算します。

2. 路線価がない土地の相続税はどうなる?

路線価は主に市街地にあたる地域や大きな道路に対して定められた土地の評価額です。そのため、地域や道路の大きさによっては、路線価が定められていないこともあります。

路線価が定められていない土地の相続税は、倍率方式を使って土地の相続税評価額を計算します。

2-1. 倍率方式とは

倍率方式は、路線価が定められていない道路に面した土地の財産評価に使用します。倍率方式で土地の相続税評価額を計算する場合は、その土地の固定資産税評価額に国税庁が定めた倍率を掛けて計算します。

固定資産税評価額を調べる方法は、市区町村から毎年送られてくる納税通知書を確認するか、納税通知書が手元に無い場合は管轄の役所で固定資産税評価証明書を取得することができます。

2-2. 倍率方式を使った相続税の計算方法

倍率方式を使った相続税の計算方法は、以下のとおりです。

固定資産税評価額×倍率

倍率については、国税庁のホームページにある「評価倍率表」に記載されていますので、自分で調べることができます。

3. 家屋の相続税はどう計算する?

家屋の場合は、固定資産税評価額がそのまま相続税評価額となります。

家屋の相続税計算方法は、以下のとおりです。

固定資産税評価額×1.0=相続税評価額

4. 不動産を相続するメリットと注意点

一般的に、土地や家屋などの不動産の相続は、現金を相続するよりもメリットが高いといわれます。そこで続いては、不動産を相続するメリットと注意点を紹介していきます。

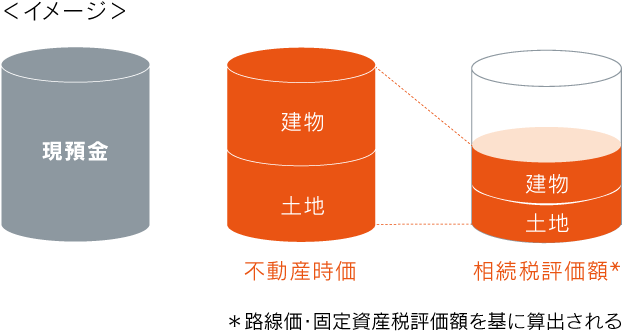

4-1. 現金よりも相続税評価額が下がる可能性がある

不動産を相続する最大のメリットは、現金よりも相続税評価額が下がる可能性があるという点にあります。

不動産の相続税評価額は、「路線価」と「固定資産税評価額」をもとに算出されます。

※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆

および確定的な見解を示すものではなく、本コラムに記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。

具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

※ 分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

※ 一定期間の保有が条件となります。

※ 評価額は物件により異なります。

以下の記事で、現金と不動産の相続を比較し、相続税評価額がどれくらい変わるのかを分かりやすくシミュレーションしていますので、具体的に知りたい方はぜひご覧ください。

4-2. 複数の相続人がいる場合はトラブルに注意

不動産の相続ですが、注意点もあります。

相続人が複数いる場合、現物不動産は分けにくいという特徴があるため、相続においては最もトラブルに発展しやすい財産ともいわれているのです。

特に、複数の相続人でひとつの不動産を共有相続する場合には、後になって不動産が不要になったとしても、1人の意思だけでは売却することができなくなってしまうため注意が必要です。

不動産の相続によるトラブルを回避するには、代償分割や換価分割などの方法もありますが、いずれの方法も事前にしっかりと話し合うなどをしておく必要があるでしょう。

5. 相続に向けた準備におすすめの方法

不動産の相続は、現金よりも相続税評価額が下がる可能性がある一方で、分けにくいというデメリットもあります。そこで相続に向けた準備におすすめなのが、「分割しやすい不動産を相続する」という方法です。

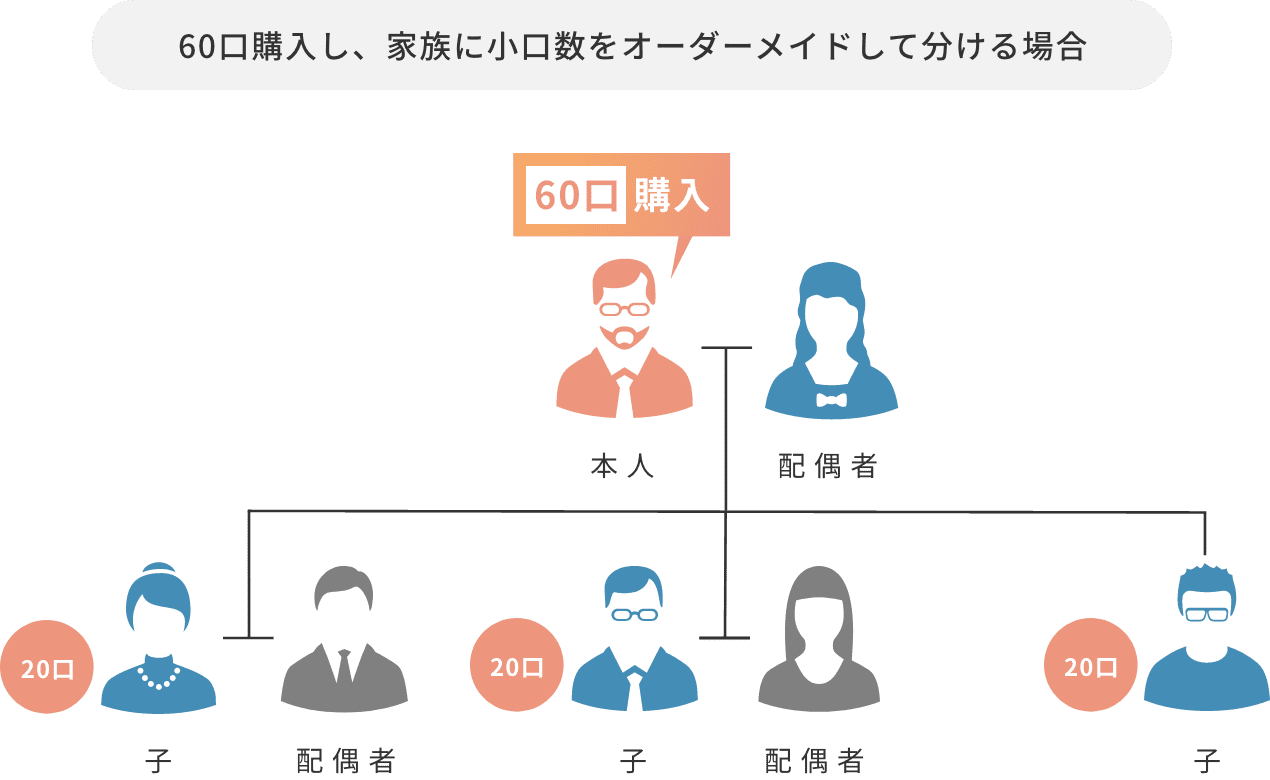

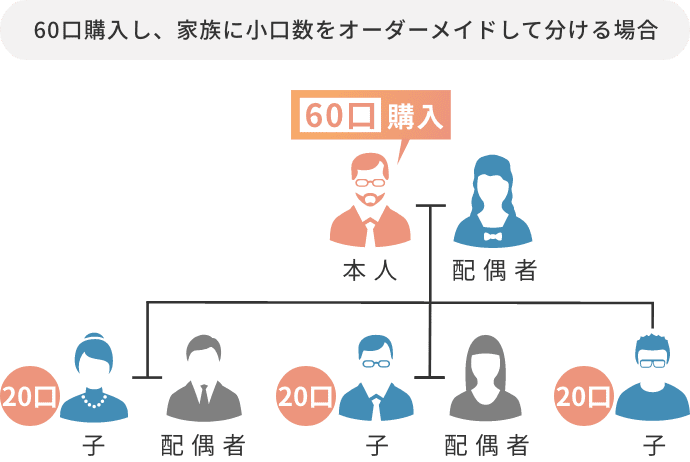

弊社の不動産小口化商品「Vシェア」は、個人では購入が難しい都心のプライムエリアにある中規模オフィスビルを、共有持分として500万円(1口100万円単位・5口以上)から購入いただける商品です。相続においては現物不動産と同様の扱いで路線価をもとに評価されるため、相続税評価額が下がる可能性があります。

また、現物不動産と違って1口単位で分割ができるため、複数の相続人に対して平等に相続することが可能で、かつ非課税限度額内での生前贈与としてもご活用いただけます。

6. 最後に

今回は、土地の相続税を知るために知っておきたい「路線価」について紹介してきました。土地をはじめとする不動産の相続は、路線価や固定資産税評価額をもとに相続税評価額が決まる可能性があります。

さらに、「Vシェア」であれば、都心プライムエリアの物件のため、実勢価格と路線価の乖離が大きいことから、相続税評価を引き下げられる可能性があるというメリットがあります。

相続に向けた準備は、できるだけ早い時期から始めることが大切です。

「Vシェア」についてより詳しくご覧になられたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続税の記事一覧に戻る