目次

本記事に掲載された情報は、2024/11/13時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

相続へのお取り組みや生前贈与について検討していると、「相続税評価額」という言葉を目にする機会も多いのではないでしょうか。相続へのお取り組みを検討するうえで、相続税評価額を正しく知ることはとても大切です。この記事では、相続税評価額とは何か、不動産の相続税評価額の計算方法についてご紹介します。

1. 相続税評価額とは

相続税評価額とは、相続税・贈与税を計算するときに基準となる財産の価格のことです。

相続や贈与における財産は、相続が開始となる日または贈与により財産を取得した日の価格(時価)をもとに評価され、財産の種類ごとに定められた評価方法が国税庁より公表されています。

不動産の相続・贈与はメリットが高いといわれる理由は、財産の評価方法にあります。相続税や贈与税を計算するための財産評価は、原則、財産取得時の時価をもとに行われます。しかし、土地や建物等不動産の相続税評価額は、土地であれば路線価、建物であれば固定資産税評価額で評価されるため、時価(実勢価格)よりも低く評価されることがほとんどです。つまり、現金1億円を相続するよりも、現金1億円で購入した土地や建物等を相続したほうが、低くなる可能性があります。

ただし、不動産の評価や計算の仕方は、不動産の種類によっても細かく定められていますので、対象となる不動産の相続税評価額をしっかりと把握しておくことが大切です。

2. 土地・建物(家屋)の相続税評価額

不動産の相続や贈与では、土地と建物(家屋)はそれぞれ異なる評価方法で評価・計算されます。また、借地権や貸宅地など、状態や条件によっても評価・計算方法が異なります。

2-1. 土地の評価・計算方法

土地の相続税評価額は、以下の2つの方法で計算されます。

路線価方式

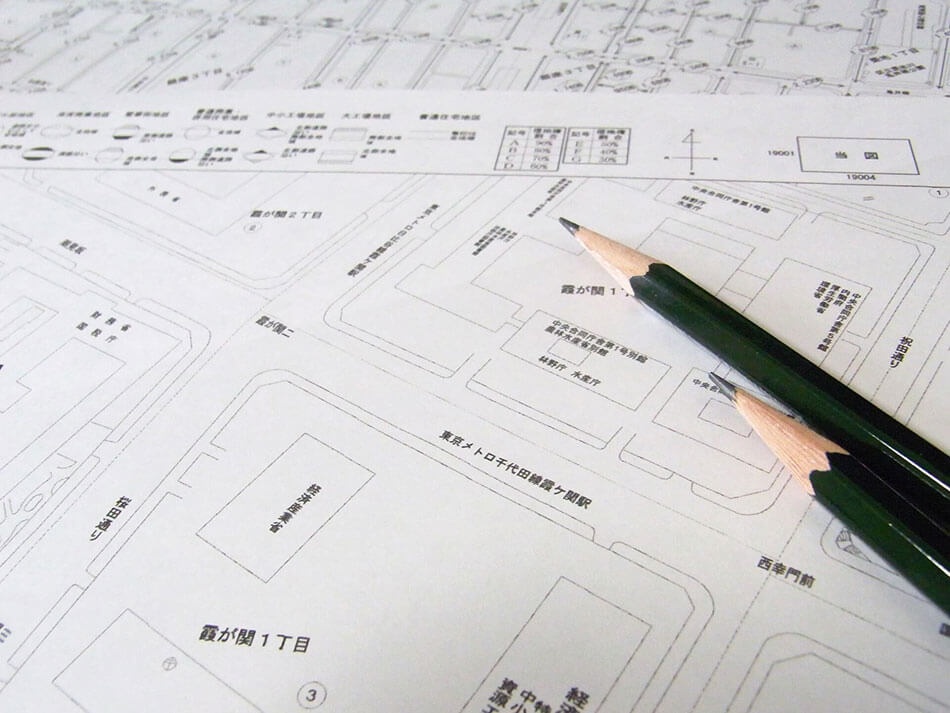

路線価が定められている土地の場合、土地の相続税評価額は「路線価方式」で評価・算出されます。

国税庁が年1回7月に公表する路線価については、インターネットで無料閲覧することができます。路線価方式の計算方法は「路線価×土地面積」が基本です。

路線価方式の場合、相続税評価額は市場価格の7~8割程度に減額されるケースがほとんどなため、相続税評価額が低く抑えることができる可能性があります。

倍率方式

路線価が定められていない土地の場合、土地の相続税評価額は「倍率方式」で評価・計算されます。

倍率方式の計算方法は、「土地の固定資産税評価額×国税局長の定める一定の倍率」です。国税局長の定める倍率は、毎年改定されるものですので注意しておきましょう。国税局長の定める倍率についても、インターネットで確認できます。

2-2. 建物(家屋)の評価・計算方法

建物(家屋)の相続税評価額は、「固定資産税評価額×1.0」で計算します。つまり、建物(家屋)の相続税評価額は、固定資産税評価額と同じです。

固定資産税評価額は、毎年送られてくる納税通知または都税事務所など管轄の役所で固定資産評価証明書を取得することで確認できます。

2-3. 貸宅地の評価・計算方法

貸宅地とは、保有する土地に借地権を設定して人に貸し、借地人が土地の上に居住用などの建物を建てている状態のことをいいます。

貸宅地になると土地の保有者はその利用がかなり制限されることになるため、通常の土地に比べて更に相続税評価額が低くなる可能性があります。

貸宅地の評価・計算方法は、「土地の評価額(路線価方式または倍率方式)×(1-借地権割合)」です。

2-4. 貸家建付地の評価・計算方法

貸家建付地とは、保有する土地に建物(マンションやアパートなど)を建て、他人に貸している状態のことをいいます。貸宅地と貸家建付地の違いは、自分の土地のうえに他人が保有する建物が建っているか、自分が保有する賃貸建物が建っているかという点にあります。

貸家建付地の場合も、通常に比べて相続税評価額が低くなる可能性があります。

貸家建付地の相続税評価額は、「土地の評価額(路線価方式または倍率方式) ×{1-(借地権割合×借家権割合×賃貸割合)}」で計算します。

賃貸割合とは、貸家建物のなかで実際に賃貸されている貸家の割合のことです。例えば、総部屋数が10室(1室30㎡)のアパートのうち、1室が空室だった場合、そのアパートの賃貸割合は90%(270㎡/300㎡)となります。

なお空室の期間が一時的と認められる場合には、空室でないとして計算することも可能です。

3. 小規模宅地等の特例を適用した場合

小規模宅地等の特例とは、被相続人が住んでいた土地や事業・賃貸用として使っていた土地を相続する場合に、一定の要件を満たすことで、土地の相続税評価額が50%から最大80%減額される特例です。

小規模宅地等の特例を適用することで、相続税評価額を低く抑えることができる可能性があります。

4. マンションの相続税評価額

マンションの相続税評価額は、専有部分だけではなく共有部分も含めた全体の評価額に持分割合をかけて算出します。土地と建物それぞれの相続税評価額を計算した後、合計した金額がマンションの相続税評価額となります。そのため高層マンションになればなるほど、一つの土地を大人数で共有することになるため、その評価額が実勢価額に対して、かなり低い評価額になっていました。そのため、相続税対策として購入されることも多く『タワマン節税』といった言葉も出てきたほどです。

あまりに実勢価額との乖離が大きく、節税目的に利用されることも多かったことも有り、ついに規制がはいることになりました。それにより令和6年1月1日以後の居住用の区分所有マンション等の評価については、従来の方法で算出した評価額に区分所有補正率を乗じて算出することになります。その結果として、今までの相続税評価額に対して、その1.6倍とか2倍といった評価額になる調整がされることになっています。

区分所有補正率の計算ツール

5. 貸家建物の相続税評価額

人に貸している土地の相続税評価額が一般的な土地よりも低くなる可能性があることをご説明しましたが、人に貸している貸家建物の相続税評価額も、土地と同様に低くなる可能性があります。

貸家建物の相続税評価額は、「固定資産評価額-(固定資産評価額×借家権割合×賃貸割合)」で計算されます。

6. その他の相続財産にかかる相続税評価額

相続や贈与の対象となる財産は、土地や建物だけではありません。ほかにも相続予定の財産がある場合には、それぞれの相続財産にかかる相続税評価額の評価・計算方法も把握しておくとよいでしょう。

6-1. 上場株式の評価・計算方法

上場株式の相続税評価額は、相続が開始となる日または贈与により財産を取得した日の最終価格、または以下の3つの価格のなかで、最も低い価格をもとに評価します。

- 同月の毎日の最終価格の平均額

- 同月の前月の毎日の最終価格の平均額

- 同月の前々月の毎日の最終価格の平均額

上場株式の相続においては、土地や建物のような財産の評価額を抑えることができるような期待はできません。

6-2. 投資信託の評価・計算方法

投資信託の相続税評価額は、投資信託の種類によって異なります。

ETFやREITなど上場投資信託の評価・計算方法は、上場株式の評価・計算方法と同じです。

MRFや外貨MMFの相続税評価額は、「(基準価格×口数)+(未収分配金)-(未収分配金に対する源泉所得税や住民など) -(解約時にかかる手数料等のコスト)」で計算します。(外貨MMFの場合は、基準価格に日本円に戻すときの売却時為替レートをかけます)

その他の投資信託の相続税評価額は、「(基準価格×口数)-(相続開始時に解約していた場合にかかる源泉所得税や住民税など) -(解約時にかかる手数料等のコスト)」で計算します。

投資信託の相続においても、土地や建物のような財産の評価額を抑えることができるような期待はできません。

6-3. 不動産小口化商品の評価・計算方法

不動産小口化商品とは、投資家より出資金を集め、出資金によって不動産を購入・運用した収益を投資家に分配する商品のことです。

相続税評価額は現物不動産と同じ評価方法で計算されます。そのため、相続税評価額を低く抑えることができる可能性があります。

7. 最後に

今回は、生前贈与や相続の準備をするうえで重要な「相続税評価額」について解説してきました。

現物不動産は分割しにくいことから、実は相続トラブルを生みやすい財産だともいわれています。

弊社の不動産小口化商品「Vシェア」は、個人では購入が難しい都心のプライムエリアにある中規模オフィスビルに、500万円(1口100万円単位・5口以上)から投資できる商品です。

- ※商品によって異なる場合があります。

現物不動産と違って1口単位に分割できるため、複数の相続人に分割しやすいという特徴から、相続への備えとして多くの方にご利用いただいております。

- ※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆および確定的な見解を示すものではなく、本コラムに記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

- ※分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

- ※一定期間の保有が条件となります。

- ※評価額は物件により異なります。

生前贈与などの相続へのお取り組みを検討される際は、ぜひ弊社にご相談ください。「Vシェア」について、より詳しくご覧になられたい場合は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続税の記事一覧に戻る