目次

本記事に掲載された情報は、2023/06/16時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

相続税の申告とは、相続により財産を取得した人が行う手続きのことです。相続は一生のうち何度も行われるものではないため、相続税の申告が必要と言われても何から始めればよいかわからないという方も多いのではないでしょうか。この記事では、相続税の申告手続きについて、手続きの方法や必要書類についてわかりやすく解説します。

1. 相続税の申告が必要なケースとは?

相続により財産を取得したからといって、すべての人が相続税の申告をしなければならないわけではありません。まずは、どのような場合に相続税の申告が必要になるのか、相続税の申告が必要なケースについてご説明します。

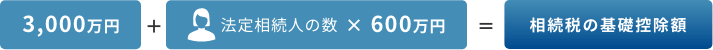

1-1. 相続財産の総額が基礎控除を超える場合

相続税には「基礎控除」と呼ばれる非課税枠が設けられています。

上記の計算式で算出した金額が、相続税の基礎控除額となります。

相続により取得する財産の総額が、基礎控除額を超えなければ相続税は課税されないため、相続税の申告手続きは必要ありません。ただし、相続した財産の総額が基礎控除額を超える場合には、超えた部分は相続税の課税対象となるため、相続税の申告が必要になります。

しかし、相続財産の総額が基礎控除額を超えたからといっても必ず相続税が発生するわけでは有りません。

配偶者が取得した場合には相続税がかからない、など聞いたことがあるかもしれませんが、各種特例を利用することで、相続税がゼロになるケースがあります。

ただし、その場合であっても、次の特例を使う場合には相続税の申告が特例を受けるための要件となっていますのでご注意ください。

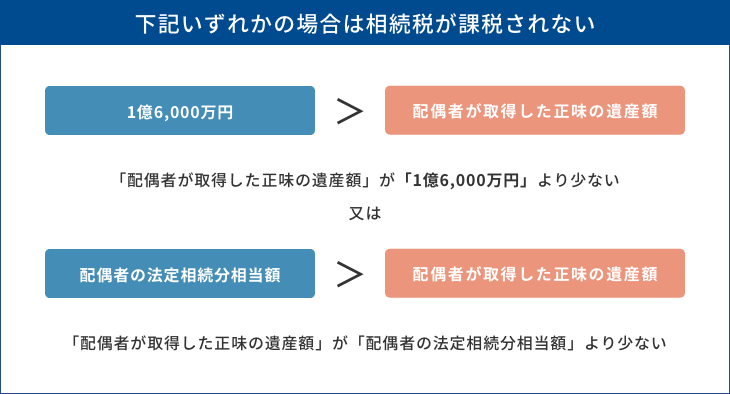

1-2. 配偶者控除を適用する場合

配偶者控除とは、被相続人の配偶者のみが適用できる相続税の特例です。

- 1億6千万円

- 配偶者の法定相続分相当額

上記の①②のうち、どちらか多い金額が配偶者控除の税額軽減の基準となり、取得した財産の総額が上記①②の額を超えなければ配偶者については相続税が課税されません。

しかし、相続税の基礎控除とは異なり、配偶者控除を適用する場合には、相続税が0円であっても相続税の申告手続きが必要です。

1-3. 小規模宅地等の特例を適用する場合

小規模宅地等の特例とは、被相続人が居住用や事業用として利用していた土地を相続する場合に、一定の要件を満たした場合は、その評価額を減額することができる特例です。

小規模宅地等の特例を適用する場合には、配偶者控除と同様に、課税される相続税が0円であっても相続税の申告手続きが必要です。

1-4. 未成年・障害者・相次相続控除の適用で税額が出ない場合には?

未成年者控除、障害者控除、相次相続控除とは、一定の要件を満たす場合に適用される相続税の税額控除制度です。

基礎控除とは異なり、税額控除になりますので、相続財産が基礎控除額を超え、相続税が計算上発生する場合に適用できることになります。

この制度を適用した結果、相続税がゼロとなる場合には、配偶者控除や小規模宅地特例とは異なり、申告義務が必要ないことになります。

未成年者控除、障害者控除、相次相続控除について、詳しくは下記ページをご覧ください。

2. 相続税の申告期限はいつまで?

相続税の申告期限は、「被相続人が亡くなったことを知った日の翌日から10カ月以内」です。例えば、被相続人が2020年6月10日に亡くなった場合の相続税の申告期限は2021年4月10日となります。

ただし、申告期限の日が土日や祝日の場合は、税務署がお休みのため申告書の提出ができません。その場合は、申告期限の翌日が申告書の提出期限となります。

また、相続税の納付期限も申告期限と同じです。相続税の納税は、税務署または金融機関の窓口でも行うことができます。

2-1. 申告書を提出する場所

相続税申告書の提出を行うのは財産を取得した相続人です。ですが、相続税申告書を提出する場所は、相続人が住んでいる地域を管轄する税務署ではなく、被相続人の死亡時における住所を管轄する税務署となります。間違えないように注意しましょう。

3. 相続税の申告手続きは自分でできる?必要書類まとめ

相続税の申告手続きは一生のうちに何度も行う手続きではないため、家賃収入などの確定申告と違って初めてという方がほとんどです。相続税申告自体は自分で行うことも可能ではありますが、提出書類が確定申告に比べてかなり多くなっています。まずは申告手続きに必要な書類を確認してみましょう。

3-1. 相続税申告に必ず必要な書類

- 相続税申告書

相続税の申告書は国税庁ホームページから入手できます。

相続税申告書には第1表から第15表までの種類がありますが、必ず必要になるのは第1表・第2表・第11表・第13表・第15表の5種類です。この5種類の申告書を、まずは準備しておくとよいでしょう。(相続時精算課税制度適用者を除く)

相続する財産が多い場合は、(続)と記載がある申告書を使用します。また、提出した申告書は自分でも控えておく必要がありますので、「控用」と書かれたものもダウンロードしておきましょう。各種表番号 表及び付表名 第1表 相続税の申告書 第1表(続) 相続税の申告書(続) 第1表控用 相続税の申告書控用 第1表(続)控用 相続税の申告書(続)控用 第2表 相続税の総額の計算書 第11表 相続税がかかる財産の明細書 第13表 債務及び葬式費用の明細書 第15表 相続財産の種類別価額表 15表(続) 相続財産の種類別価額表(続) 第15表控用 相続財産の種類別価額表控用 第15表(続)控用 相続財産の種類別価額表(続)控用 - マイナンバーカードの写し(表面・裏面)

3-2. 申告書に添付して提出する書類:一般的な相続税申告の場合

相続にはさまざまなケースがありますが、特例等の適用を受けない申告でも提出する主な添付書類は以下の3つです。

| ① | 被相続人の戸籍の謄本(相続開始の日から10日を経過した日以後に作成されたもの) 又は 図形式の法定相続情報一覧図の写し(子の続柄が分かるように記載されたもの)

|

| ② | 遺言書の写し又は遺産分割協議書の写し |

| ③ | 相続人全員の印鑑証明書(遺産分割協議書に押印したもの) |

3-3. 相続時精算課税制度を利用する場合

相続人のなかに相続時精算課税制度を利用した人がいる場合には、以下の書類が必要です。

「一般的な相続税申告における必要書類」の①~③の書類

+

| ④ | 被相続人の戸籍の附票の写し(相続開始の日以後に作成されたもの) |

| ⑤ | 相続時精算課税適用者の戸籍の附票の写し(相続開始の日以後に作成されたもの)

|

3-4. 配偶者控除を適用する場合

相続人が配偶者控除を提供する場合には、以下の書類が必要です。

「一般的な相続税申告における必要書類」の①~③の書類

+

| ④ | 申告期限後3年以内の分割見込書(申告期限内に遺産分割が完了しない場合のみ) |

3-5. 小規模宅地等の特例を適用する場合

小規模宅地等の特例を適用する場合には、以下の書類が必要です。

ただし、小規模宅地等の特例を適用する場合の相続税申告では、特例を適用する土地の種類によって必要書類が異なります。

「一般的な相続税申告における必要書類」の①~③の書類

+

| ④ | 申告期限後3年以内の分割見込書(申告期限内に遺産分割が完了しない場合のみ) |

| ⑤ | その他、小規模宅地等の特例を適用する土地の種類によって書類が必要になります。 |

4. 相続税の申告手続きを税理士に依頼した場合の費用はどれくらい?

一般的な相続であれば申告手続きは自分でもできますが、特に不動産を相続した場合や各種控除・特例を適用する場合には、状況に応じてさまざまな書類を提出しなければならず、専門的な知識も必要になります。税理士に相談することで、相続税の申告手続きをスムーズに進めることができるだけでなく、相続税の申告手続きをスムーズに進めることができる可能性が高まります。

相続税申告を税理士に依頼する場合にかかる費用は、相続の対象となる財産総額の0.5%~1%程度が相場と言われています。財産総額が1億円であれば、50万円~100万円が税理士へ支払う費用ということです。

複雑でむずかしい相続税の申告手続きをできるだけスムーズに行いたいという場合には、税理士への依頼も検討してみてはいかがでしょうか。

5. 最後に

今回は、基本的な相続税の申告手続きに絞って、手続きの方法や必要書類をわかりやすくご説明してきましたが、相続税の申告手続きは相続する財産の種類や相続人の状況によって変わり、素人には難しいことも多いため、スムーズに進めたいという方は税理士に依頼することをおすすめします。

また、相続人にかかる負担を減らすには、できるだけ早くから相続についての検討を始めることで、生前贈与や相続へのお取り組みに適した不動産や金融商品の活用などを、計画的に進められます。

弊社の不動産小口化商品「Vシェア」は、相続へのお取り組みにおすすめの商品です。複数人への分配もスムーズに行うことができるため、相続へのお取り組みや生前贈与に広くご活用いただいております。

「Vシェア」についてより詳しくご覧になられたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続税の記事一覧に戻る