目次

本記事に掲載された情報は、2024/07/19時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

相続では、相続した財産すべてに相続税がかかるわけではありません。相続税にはいくつかの非課税規定があるため、財産を相続しても相続税がかからない場合もあるのです。この記事では、相続税はいくらまで非課税になるのか、相続税が非課税となるケースや相続税がかからない非課税財産について解説します。

1. 相続税はいくらまで無税になる?

まずは、相続税がどのようなケースでいくらまで非課税となるのか、相続税の非課税規定についてご説明します。

1-1. 相続税のかからない範囲 - 基礎控除とは

相続税の基礎控除とは、相続する財産の総額のうち、相続税がかからない遺産額の範囲のことです。相続税の基礎控除は、以下の計算式で求めます。

相続税の基礎控除額:3,000万円+(法定相続人の数×600万円)

相続する財産の総額が上記の計算式で求めた基礎控除額を下回る場合には、相続税は非課税となり、基本的に相続税の申告や納税は必要ありません。

反対に、基礎控除額を上回る財産を相続した場合には、相続する財産の総額から基礎控除額を引き、残った部分に相続税が課せられます。

例えば、法定相続人が2人の場合には、3,000万円 + (2人×600万円) = 4,200万円までが相続税の基礎控除額です。この場合、相続する財産の総額が3,500万円であれば相続税は非課税となりますし、相続する財産の総額が5,000万円であれば、4,200万円の基礎控除を引いた残りの800万円に相続税が課せられることになります。

法定相続人とは

法定相続人とは、被相続人の財産を相続する権利があると民法で定められた人のことです。配偶者や子どもは法定相続人となります。配偶者以外の法定相続人には順位が定められており、例えば子供がすでに亡くなっているときは、孫が法定相続人となります。法定相続人の範囲と順序について、詳しくはこちらをご覧ください。

相続税の基礎控除額は、法定相続人の人数が多いほど増えることになります。例えば孫を養子にするなど、養子縁組により法定相続人を増やすことも、法定相続人の人数に数えられます。ただし、相続税の計算をする際に法定相続人として含めることができる養子の数には制限があり、被相続人に実の子がいる場合は一人まで、被相続人に実の子がいない場合は二人までと定められています。

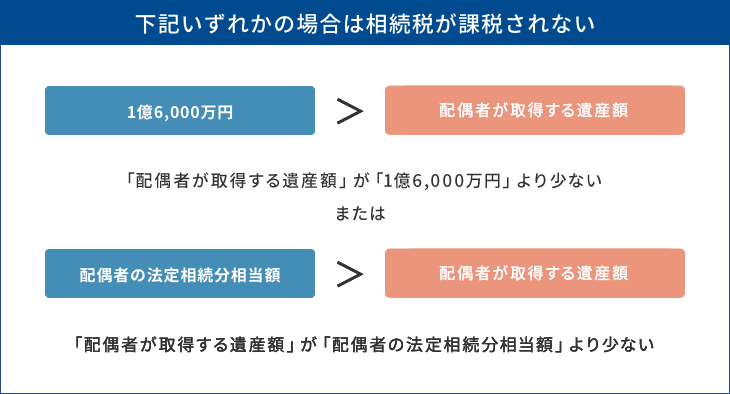

1-2. 配偶者の税額の軽減(配偶者控除)

相続税における配偶者の税額の軽減とは、配偶者にのみ適用される基礎控除です。配偶者控除と呼ばれることもあります。配偶者が財産を相続する場合には、次の金額のどちらか多い金額までは非課税となります。

- 1億6千万円

- 配偶者の法定相続分相当額

1-3. 障害者の税額控除

相続税における障害者の税額控除とは、次の全てに該当する人に適用される非課税規定のことです。

- 財産を相続した障害者

- 被相続人の法定相続人

- 財産を相続した時点で住所が日本国内にある人(一時居住者は除く)

障害者の税額控除の額は、「その障害者が満85歳になるまでの年数×10万円(特別障害者の場合は20万円)」の計算式で求めます。例えば、相続開始の日に65歳の障害者であれば、85歳までは20年ありますので、20年×10万円で200万円が非課税となります。

1-4. 未成年者の税額控除

相続税における未成年者の税額控除とは、次の全てに該当する人に適用される非課税規定のことです。

- 財産を相続した未成年(18歳未満)

- 被相続人の法定相続人

- 財産を相続した時点で住所が日本国内にある人、または相続や遺贈により財産を取得したときに日本国内に住所がない人でも次のいずれかに当てはまる人

①日本国籍を有しており、かつ、その人が相続開始前10年以内に日本国内に住所を有していたことがある人

②日本国籍を有しており、かつ、相続開始前10年以内に日本国内に住所を有していたことがない人(被相続人が、外国人被相続人または非居住被相続人である場合を除く)

③日本国籍を有していない人(被相続人が、外国人被相続人、非居住被相続人または非居住外国人である場合を除く。)

未成年者の税額控除の額は、「その未成年者が満18歳になるまでの年数×10万円」の計算式で求めます。例えば、相続開始の日に未成年者が14歳である場合、18歳までは4年ありますので、4年×10万円で40万円が非課税となります。

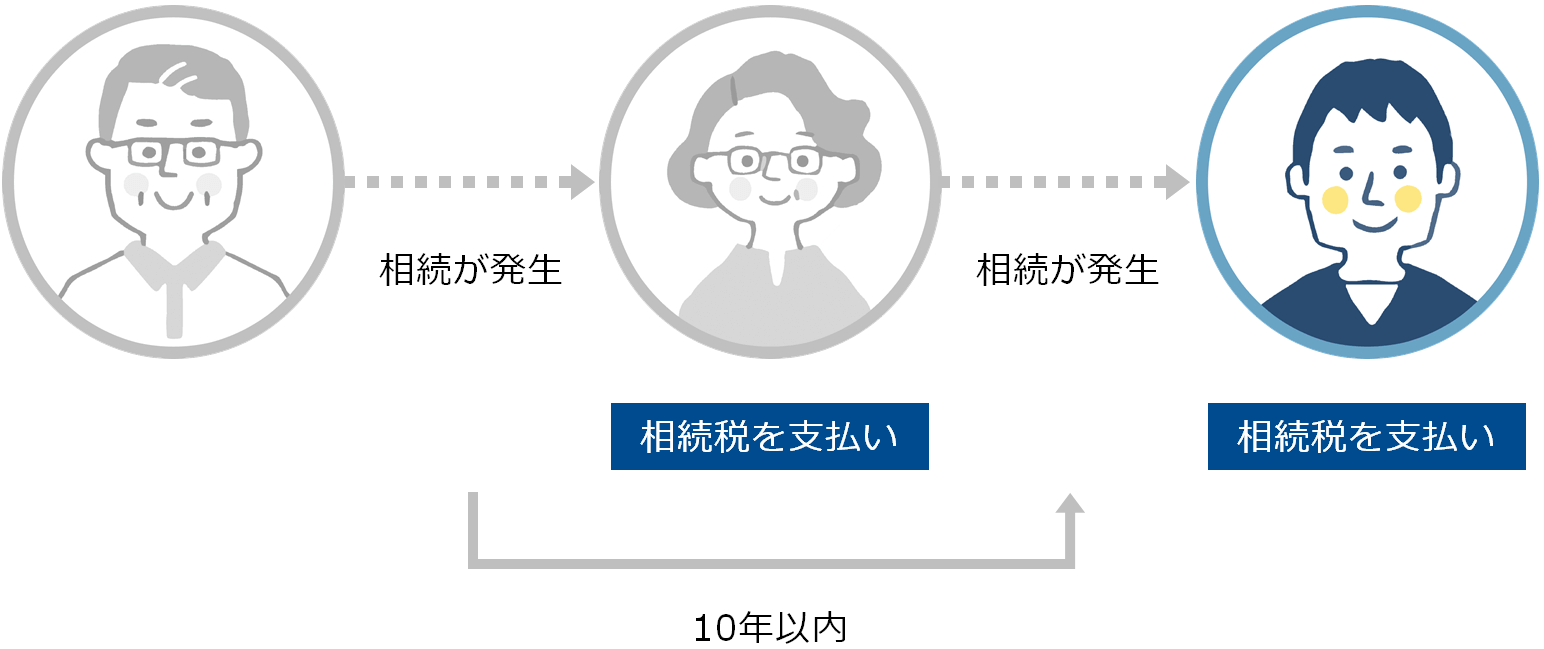

1-5. 相次相続控除

相続税における相次相続控除とは、短い期間のなかで相次いで相続税が課せられる場合に、前回の相続税額のうち、一定の相続税額を控除しようとする非課税規定です。相次相続控除は、次の全てに該当する人に適用されます。

- 被相続人の相続人であること

- 相続の開始前10年以内の相続で被相続人が財産を取得していること

- 相続の開始前10年以内の相続で被相続人に対して相続税が課税されたこと

例えば、祖父から父親への相続が行われた後、10年以内に父親が亡くなって父親から子どもへの相続が行われた、というケースは相次相続控除の対象となります。相次相続控除の非課税規定では、最初の相続において課税された相続税額のうち1年につき10%の割合で逓減した後の金額が非課税となります。

2. そもそも相続税がかからない非課税財産とは?

ここまでは、相続税におけるさまざま非課税規定について解説してきましたが、相続する財産やその使い道によっては、そもそも相続税の対象とならない場合もあります。どのようなケースであれば相続税がかからないのか、相続税がかからない非課税財産について具体的にご説明します。

2-1. 葬式費用

相続税を計算するときは相続する財産の総額から葬式費用を差し引いて計算することができます。ただし、葬儀にかかるすべての費用が葬式費用として認められるわけではないため、詳しくは国税庁HPを確認してください。

出典:No.4129 相続財産から控除できる葬式費用|国税庁

また、墓地や墓石、仏壇、仏具などは、そもそも相続税がかからない非課税財産として認められています。

2-2. 債務

被相続人が残した借入金などの債務についても、相続する財産の総額から差し引いて計算することができます。

2-3. 公益法人などへの寄付金

相続した財産を、国や地方公共団体又は特定の公益を目的とする事業を行う特定の法人などに寄付した場合には、寄付した財産は相続税の対象外となるため相続税はかかりません。

2-4. 生命保険金

被相続人の死亡により、生命保険金(被相続人が保険料を負担していたもの)を受け取った場合には相続税がかかります。ただし、生命保険金の受取人が相続人である場合、500万円に法定相続人の数を掛けた金額(500万円×法定相続人の数)までは相続税がかかりません。

2-5. 死亡退職金

被相続人の死亡により、被相続人が受け取るべき退職金や功労金などを受け取った場合には、相続税がかかります。ただし、相続人が受け取った退職金のうち、500万円に法定相続人の数を掛けた金額(500万円×法定相続人の数)までは相続税がかかりません。

3. 非課税財産でも相続税がかかるケース

そもそも相続税がかからない非課税財産であっても、場合によっては相続税の課税対象となることがあります。

例えば、墓地や墓石、仏壇、仏具などは、そもそも相続税がかからない非課税財産として認められていますが、価値のある骨董品や投資目的で購入した商品に対しては相続税がかかります。また、被相続人の死亡により受け取った生命保険金や退職金があまりにも高額で、500万円×法定相続人の数で計算された非課税限度額を超えるケースでは、超えた部分に対して相続税がかかります。

相続税の非課税枠を活用するには、どのようなケースで相続税がかかり、どのようなケースで非課税となるのかを、しっかりと把握しておくことが大切です。

4. 不動産を相続する場合

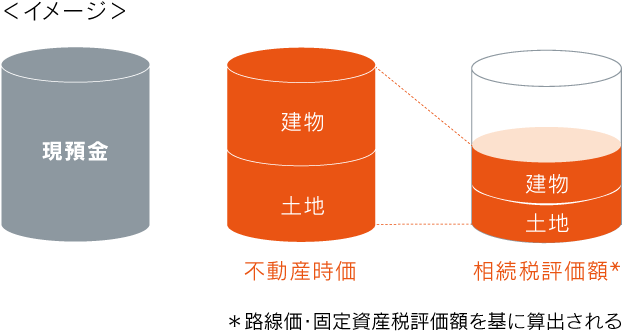

相続税を計算するもとになる相続税評価額は、財産の種類によって算出方法が異なります。

現金を相続する場合、現金の相続税評価額は相続する現金の額と同じです。

一方、不動産を相続する場合、相続税評価額は「路線価」と「固定資産税評価額」によって算出されます。

4-1. 土地の評価・計算方法

土地の相続税評価額は、以下の2つの方法で計算されます。

路線価方式

路線価が定められている場合、土地の相続税評価額は「路線価方式」で評価・算出されます。年1回7月に国税庁が公表する路線価は、インターネットで閲覧することができます(無料)。路線価方式の計算方法は基本的に「路線価×土地面積」です。

路線価方式の場合、相続税評価額は市場価格の7~8割程度に減額されるケースがほとんどで、相続税評価額が低く抑えられる可能性があります。

倍率方式

路線価が定められていない場合、土地の相続税評価額は「倍率方式」で評価・計算されます。倍率方式は、「土地の固定資産税評価額×国税局長の定める一定の倍率」で計算します。国税局長の定める倍率は、毎年改定されるため、最新の情報を確認するようにしましょう。国税局長の定める倍率は、インターネットで確認できます。

4-2. 建物(家屋)の評価・計算方法

建物(家屋)の相続税評価額の計算方法は、「固定資産税評価額×1.0」です。つまり、建物(家屋)の相続税評価額は、固定資産税評価額と同じです。

固定資産税評価額は、毎年送られてくる納税通知や管轄の地方自治体の役所で固定資産評価証明書を取得して確認できます。

4-3. 貸宅地の評価・計算方法

貸宅地とは、貸主が所有する土地に借地権を設定して他人に貸し、借地人がその土地の上に居住用建物などを建てている状態のことをいいます。

貸宅地では土地の所有者の利用が制限されるため、通常の土地に比べてさらに相続税評価額が低くなる可能性があります。

貸宅地は、「土地の評価額(路線価方式または倍率方式)×(1-借地権割合)」で評価・計算します。

4-4. 貸家建付地の評価・計算方法

貸家建付地とは、貸主が所有する土地に建物(マンションやアパートなど)を建て、他人に貸している状態をいいます。貸宅地との違いは、貸主の土地のうえに他人が保有する建物が建っているか、貸主が所有する賃貸建物が建っているかという点です。

貸家建付地の場合も、通常に比べて相続税評価額が低くなる可能性があります。

貸家建付地の相続税評価額の計算方法は、「土地の評価額(路線価方式または倍率方式) ×{1-(借地権割合×借家権割合×賃貸割合)}」です。

賃貸割合とは、貸家建物のなかで実際に賃貸されている割合です。例えば、総部屋数が5室(1室50㎡)のアパートのうち、1室が空室だった場合、そのアパートの賃貸割合は80%(200㎡/250㎡)となります。

なお空室期間が一時的と認められる場合には、空室ではないものとして計算することも可能です。

4-5. 小規模宅地等の特例を適用した場合

小規模宅地等の特例とは、被相続人が住んでいた土地や事業・賃貸用として使っていた土地を相続する場合に、一定の要件を満たせば、土地の相続税評価額が50%から80%減額される特例です。

小規模宅地等の特例を適用することで、相続税評価額を低く抑えられる可能性があります。

※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆

および確定的な見解を示すものではなく、本コラムに記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。

具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

※ 分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

※ 一定期間の保有が条件となります。

※ 評価額は物件により異なります。

5. 最後に

今回は、相続税が非課税となるケースや相続税がかからない非課税財産について解説してきました。相続税の非課税規定を活用するには、財産所有者が生きているうちから、早めに相続へのお取り組みを始めることが大切です。

≫ 相続・生前贈与でお悩みの方はこちらまた、生前贈与を上手に活用し、生きている間に財産を譲ることも、相続へのお取り組みの有効な手段のひとつです。

弊社の不動産小口化商品「Vシェア」は、個人では購入が難しい都心のプライムエリアにある中規模オフィスビルに、500万円(1口100万円単位・5口以上)から投資できる商品です。

※商品によって異なる場合があります。

現物不動産と違って1口単位に分割できるため、複数人に対する相続や生前贈与がしやすくなります。

「Vシェア」について、より詳細に知りたいという方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

監修者

萱谷 有香かやたに ゆか

叶税理士法人 東京事務所代表

税理士・上級相続カウンセラー

大学卒業後は、英会話教材を飛び込み営業により訪問販売しておりましたが、一生働ける仕事をしたいと思い税理士を目指しました。

不動産投資に特化した税理士事務所で働きながら、沢山の収益物件について税務と投資の面で多くの知識を得られたことを活かし、自分でも不動産投資を始めました。

現在では5棟の物件を保有しつつ、不動産投資家さんの気持ちがわかる税理士になるよう日々勉強し、色々な情報を集めています。

不動産投資専門の叶税理士法人(https://tax.kanae-office.com/)

相続税の記事一覧に戻る