目次

本記事に掲載された情報は、2020/10/22時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

被相続人(亡くなった方)から財産を引き継いだ場合には相続税が課せられます。しかし、被相続人の配偶者に対しては、一定の金額を上限として相続税がかからなくなる「配偶者控除」という制度があるのをご存知でしょうか。この記事では、相続税の配偶者控除について、計算方法や注意点を解説します。

1. 相続税の配偶者控除とは

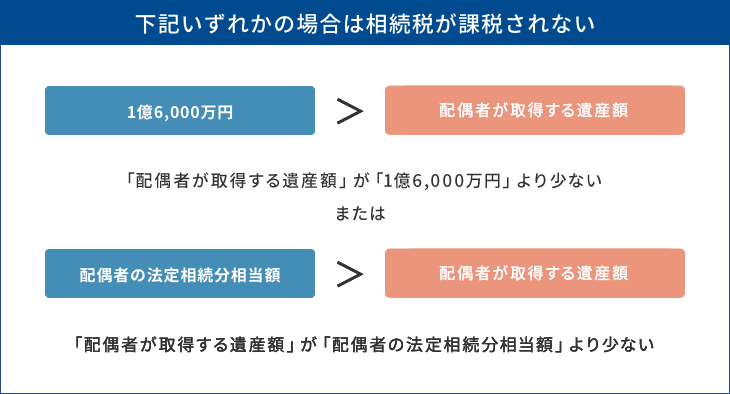

相続税の配偶者控除(配偶者の税額の軽減)とは、被相続人の配偶者が取得する遺産額に対しては、「1億6千万円」または「配偶者の法定相続分相当額」、どちらか多い金額までの相続税がかからなくなるという制度のことです。

相続税は、正味の遺産額から基礎控除を差し引いた財産にかかるものです。しかし、被相続人の配偶者に対しては、相続税負担を軽減するための優遇処置がとられています。

1-1. 配偶者控除を受けるための要件

配偶者控除を受けるための要件は、「婚姻関係のある配偶者であること」と、「相続税の申告期限までに遺産分割が完了していること」です。

相続税の配偶者控除に婚姻期間に関する要件はありませんが、夫婦同然の生活をしていたとしても、内縁関係(婚姻届を提出していない)の場合は、相続税の配偶者控除を受けることができないということになります。

また、相続税の申告期限までに遺産分割が完了していなければならないため、遺産分割で揉めて長引いてしまうと、配偶者控除を受けられなくなることもあります。

1-2. 配偶者控除を受けるための手続き

配偶者控除を受けるためには、控除適用後の相続税が0円であったとしても、相続税の申告手続きが必要です。相続税の申告期限までに相続する財産の額を確定させて、申告手続きをしましょう。

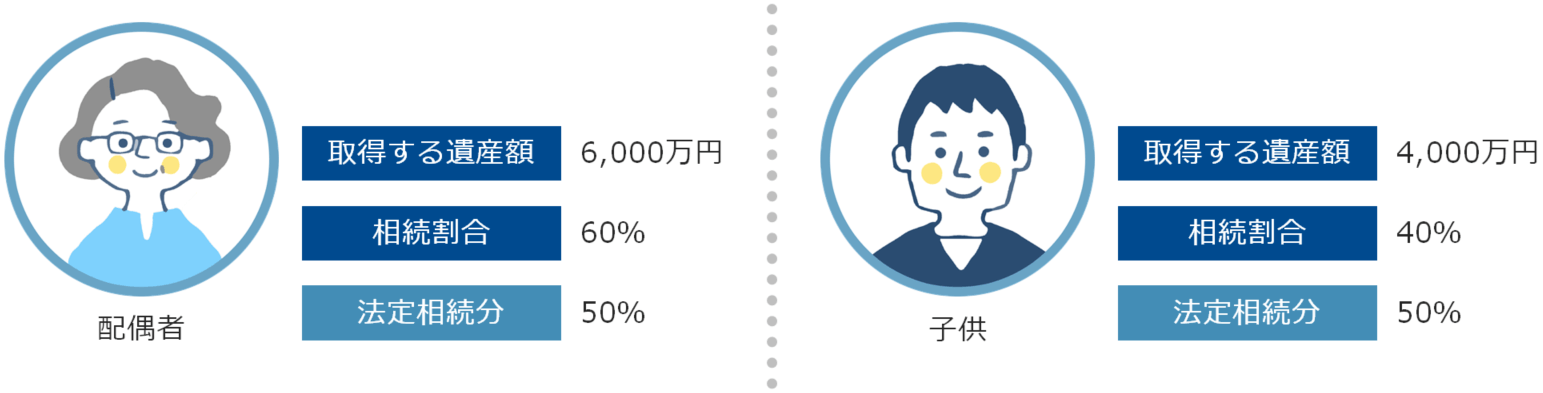

2. 配偶者控除を適用した相続税の計算方法

相続税の配偶者控除を適用する場合の計算方法は、以下の流れで行います。相続する財産が現金1億円、法定相続人が配偶者と子供1人、配偶者が取得する遺産額6,000万円(相続割合60%)と、子供が取得する遺産額4,000万円(相続割合40%)というケースを例にご説明します。

手順① 課税対象となる相続財産総額を計算

まずは、「課税対象となる相続財産総額」を計算しましょう。

課税対象財産総額は、正味の遺産額から、基礎控除額を差し引いて計算します。

基礎控除額の計算式は、以下のとおりです。

3,000万円 + (法定相続人の数 × 600万円)=【相続税の基礎控除額】

正味の相続財産が1億円、法定相続人が配偶者と子供1人というケースでは

3,000万円 + (2 × 600万円)= 4,200万円

が基礎控除額となり、課税対象となる相続財産総額は

1億円 - 4,200万円 = 5,800万円

となります。

手順② 相続財産総額にかかる相続税額を計算

次に、「各相続人の相続税額」を算出します。

まずは、①で算出した「課税対象となる相続財産総額」をそれぞれの法定相続分で分割します。以下の表から税率と控除額を確認し、それぞれの法定相続分で分割した額に対して適用します。計算で出た金額の合計が、「相続税の総額」となります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

- 配偶者 5,800万円×1/2(法定相続分)=2,900万円

2,900万円×15%-50万円=385万円 - 子供 5,800万円×1/2(法定相続分)=2,900万円

2,900万円×15%-50万円=385万円 - 相続税の総額 ①+②=770万円

今回の例の場合、配偶者の相続割合60%、子供の相続割合40%となるため、相続税の総額をそれぞれの相続割合で分割した、

- 配偶者の相続税 770万円×60%=462万円

- 子供の相続税 770万円×40%=308万円

が「各相続人の各相続人の相続税額」となります。

手順③ 配偶者控除後の相続税額を計算

続いて、配偶者控除の計算を行います。前述のとおり、配偶者控除を適用すると配偶者にかかる相続税については、「1億6千万円」または「配偶者の法定相続分相当額」までの相続税が無税となります。

上記例の場合、配偶者が相続する遺産額は「6,000万円」なので、「1億6千万円」以下となります。つまり、配偶者にかかる相続税462万円→0円となり、子供にかかる308万円のみが残ります。

3. 相続税の配偶者控除には注意点もある?

相続税の配偶者控除は、二次相続の際の相続税が高くなるという注意点もあります。そのため、安易に利用するのではなく、事前によく検討することをおすすめします。

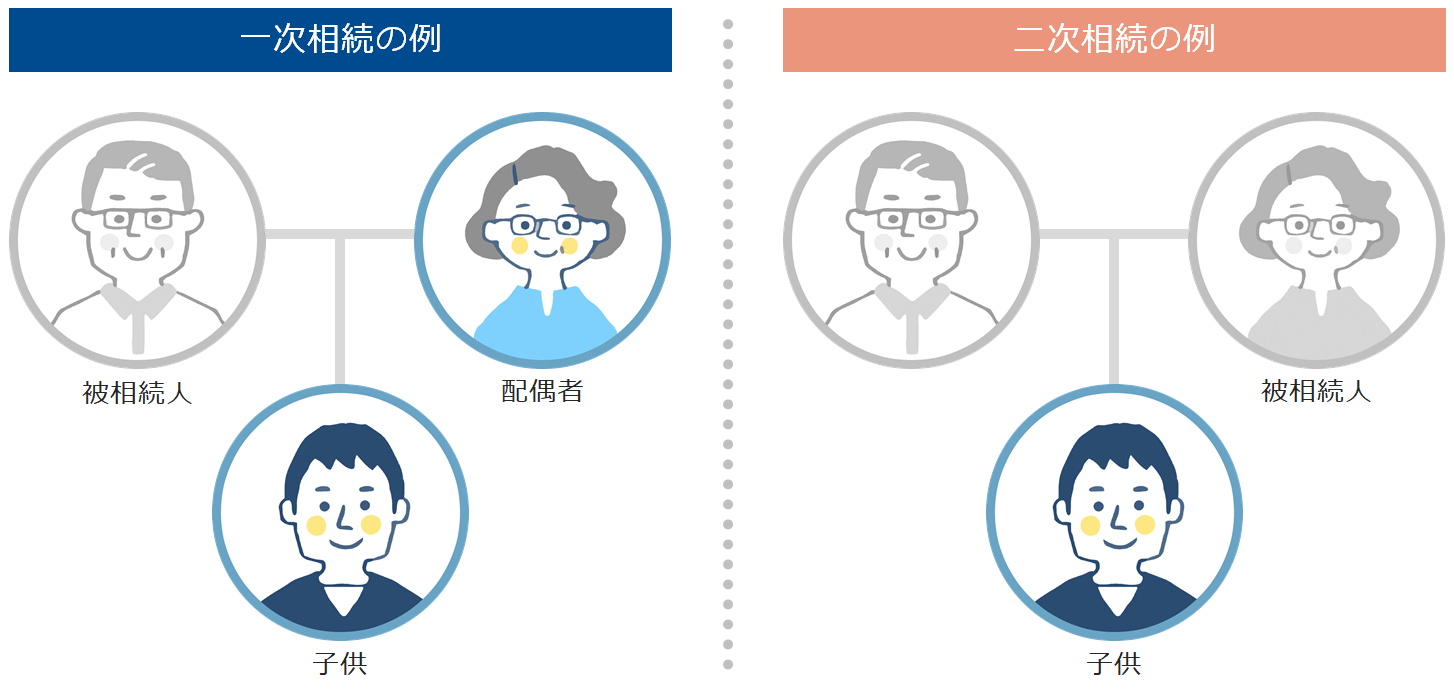

二次相続とは、2回目の相続のことで、例えば、両親のうち父親が先に亡くなったという場合、父親が被相続人となって母親と子供に財産を相続するのが「一次相続」、その後、母親の財産を子供だけに相続する2回目の相続が「二次相続」となります。

一次相続と二次相続では適用できる控除の額や特例に違いがあることから、二次相続のほうが一次相続よりも相続税負担が増えるのです。

相続税の二次相続へのお取り組みとしては、一次相続の時点で配偶者と子供への財産の分配を調整し、一次相続で配偶者へ相続する財産の額を減らす、または一次相続の時点において、子供が実家である自宅に同居している場合には、配偶者ではなく子供に相続させるという方法も考えられます。

相続税の改正により、2020年4月1日以降「配偶者居住権」が認められるようになりました。配偶者居住権とは、これまで住んでいた自宅を配偶者が相続しなかった場合でも、配偶者は自分が亡くなるまで、自宅に住み続けることができるというものです。

配偶者居住権を活用することで、一次相続で自宅を子供に相続させるなど二次相続へのお取り組みがしやすくなります。

4. 相続税の配偶者控除を受けるときに注意すべきこと

ここからは、相続税の配偶者控除を受けるときに注意しておきたいポイントをご紹介します。

4-1. 相続税申告期限までに遺産分割を完了する

前述のとおり、相続税の配偶者控除を受けるためには、相続税の申告期限までに遺産分割が完了していなければいけません。遺産分割が完了していない財産については、原則、配偶者控除の対象にはならず、減税の優遇を受けることができないため注意が必要です。

4-2. 遺産分割がまとまらないときの猶予は3年

相続における遺産分割については、時間がかかるケースも少なくありません。

相続税の申告期限までに、どうしても遺産分割が完了しないという場合には、「申告期限後3年以内の分割見込書」を提出することで、申告期限から3年以内に遺産分割が完了した場合には、配偶者控除を受けることが可能です。

3年を過ぎてもまだ遺産分割が完了しないという場合でも、やむを得ない事情があると税務署長が判断すれば、やむを得ない事情が解消された日の翌月から4カ月以内に遺産分割が完了すれば、配偶者控除の適用対象となります。

4-3. 相続財産を故意に隠すのは犯罪行為

相続によって引き継ぐ財産によっては、高額な相続税が課せられるケースもあり、相続税負担も大きなものになるでしょう。

しかし、だからといって相続財産を故意に隠すことは、犯罪行為です。故意に隠していたとみなされた場合には、重加算税などの高額なペナルティに加え、刑事罰として10年以下の懲役もしくは1,000万円以下の罰金、またはその両方が科せられることもあるのです。

相続財産の額が大きい場合には、相続財産を隠すのではなく、財産保有者が生きている間から、できるだけ早く生前贈与などの相続へのお取り組みをしておくことが大切です。

出典:第10章 雑則及び罰則

相続税法(令和2年度版)|税大講本|税務大学校|国税庁より

5. 最後に

今回は、相続税の配偶者控除について、配偶者控除を受けるための要件や計算方法、デメリットや注意点を解説してきました。相続する財産の額が大きければ大きいほど、相続税負担も増えることになります。相続税負担を少しでも軽減するためには、配偶者控除などの基本的な知識を身につけ、できるだけ早いタイミングで生前贈与などの相続へのお取り組みを検討するようにしましょう。

≫ ボルテックスが考える相続支援とは弊社の不動産小口化商品「Vシェア」は、生前贈与や相続へのお取り組みにも有効にご活用いただける商品です。「Vシェア」は、個人では購入することが難しい都心エリアの商業地にあるオフィスビルを弊社が小口化し、1口100万円単位で5口(500万円)から不動産の小口購入をすることを実現いたしました。1口単位で複数の相続人へ分けて贈与することができ、現金やその他財産を不動産に置き換えることで争族へのお取り組みに繋がります。

「Vシェア」についてより詳細にご覧になられたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

監修者

萱谷 有香かやたに ゆか

叶税理士法人 東京事務所代表

税理士・上級相続カウンセラー

大学卒業後は、英会話教材を飛び込み営業により訪問販売しておりましたが、一生働ける仕事をしたいと思い税理士を目指しました。

不動産投資に特化した税理士事務所で働きながら、沢山の収益物件について税務と投資の面で多くの知識を得られたことを活かし、自分でも不動産投資を始めました。

現在では5棟の物件を保有しつつ、不動産投資家さんの気持ちがわかる税理士になるよう日々勉強し、色々な情報を集めています。

不動産投資専門の叶税理士法人(https://tax.kanae-office.com/)

相続税の記事一覧に戻る