目次

不動産を相続するときは、相続税や登録免許税などの税金がかかります。相続税は高額になるケースがあるため、納税資金を準備しておくことが大切です。どれほどの相続税がかかるのか不安を感じている方は、相続税の計算方法や控除制度を押さえておきましょう。

本記事では、不動産を相続する流れや相続税の計算方法を解説します。不動産を相続する際の注意点も紹介するので、ぜひ参考にしてください。

不動産を相続するときの流れ

不動産を相続する流れは以下のとおりです。

- 遺言書を探す

- 相続人を確定する

- 遺産分割協議をする

- 相続登記をする

- 相続税の申告・納税をする

遺言書がある場合は、原則、遺言内容にしたがって相続財産を分割することになるため、遺言書を探しましょう。遺言書がない場合は、誰が相続人になるのかを確認します。

相続人が確定したら、遺産分割協議を進めます。話し合いで決まった内容を遺産分割協議書にまとめます。遺産分割協議書は、相続登記や相続税申告の際に必要になります。

遺産分割協議などにより不動産を相続する人や相続割合が確定したら、相続する不動産の名義変更をします。2024年4月から、相続後3年以内の登記が義務化されます。正当な理由なく期限内に相続登記しなかった場合は、10万円以下の過料が科される可能性がありますので忘れないようにしましょう。

最後に、相続税の申告と納税を行います。相続の手続きは複雑になりやすく、期限を設けられている手続きが多いため、早めに専門家に相談しましょう。

不動産を相続するときにかかる税金

不動産を相続するときは、相続税や登録免許税がかかります。ここでは、不動産を相続するときにかかる税金を詳しく解説します。

相続税

相続税とは、亡くなった人の財産を相続したときにかかる税金のことです。相続した財産が基礎控除額を上回ったり、特例の適用を受けたりした場合は相続税申告が必要です。

相続税の申告・納付期限は、相続開始を知った日の翌日から10カ月以内です。期限内に申告・納付できなければ、加算税や延滞税が課されるため注意しましょう。

登録免許税

相続する不動産の所有権移転登記をする際は、登録免許税がかかります。登録免許税は「固定資産税評価額×税率(0.4%)」で算出されます。

固定資産税評価額は、都税事務所や市区町村の役場から通知される納税通知書で確認しましょう。納税通知書が見つからないときは、市区町村の名寄帳等で固定資産税評価額を確認できます。

【例外あり】不動産取得税

不動産取得税とは、不動産を取得したときに課税される税金です。

不動産を相続した場合は課税されませんが、遺贈によって取得した場合は不動産取得税がかかります。遺贈には、財産を指定する「特定遺贈」と分割割合のみを指定する「包括遺贈」の2種類があります。不動産取得税が課税されるのは、相続人以外が特定遺贈によって不動産を取得した場合です。

相続における不動産の評価方法

不動産を相続したときにかかる相続税は、相続税評価額をもとに計算します。例えば、実勢価格5,000万円の不動産の評価額は5,000万円ではなく、土地であれば路線価、建物であれば固定資産税評価額で算出します。

それぞれの評価方法を把握しておきましょう。

土地の評価方法

土地の相続税評価方法には、「路線価方式」と「倍率方式」の2種類があります。それぞれ詳しく解説します。

路線価方式

路線価とは、道路に面した土地の1平方メートルあたりの価格のことです。路線価は国税庁の財産評価基準書 路線価図・評価倍率表で確認できます。

路線価方式による評価額の計算式は以下のとおりです。

路線価方式による評価額=路線価×奥行価格補正率×土地面積

土地が複数の道路に面している場合は、側方路線影響加算率や二方路線影響加算率を用いて計算します。計算方法が分からないときは専門家に相談しましょう。

倍率方式

路線価が定められていない場合は、固定資産税評価額と評価倍率を用いた倍率方式によって評価額を算出します。固定資産税評価額は、都税事務所や市区町村の役場から通知される納税通知書で確認できます。地域ごとの倍率は、国税庁の財産評価基準書 路線価図・評価倍率表でチェックしましょう。

倍率方式による評価額の計算式は、以下のとおりです。

倍率方式による評価額=固定資産税評価額×地域別の評価倍率

自用地以外の評価方法

他者から借りている、または他者に貸している土地を相続したときは、相続税評価額が以下のように減額されます。

| 土地の種類 | 評価額の計算式 |

|---|---|

| 借地権(土地を借りている) | 自用地評価額×借地権割合 |

| 貸宅地(土地を貸している) | 自用地評価額×(1-借地権割合) |

| 貸家建付地(土地と建物を貸している) | 自用地評価額×(1-借地権割合×借家権割合×賃貸割合) |

土地を評価する際は、相続する土地が自用地であるかを確認しましょう。

家屋の評価方法

家屋の相続税評価額は、自用家屋の場合、固定資産税評価額と同じになり、貸家の場合、固定資産税評価額×(1-借家権割合×賃貸割合)になります。毎年送られてくる納税通知または管轄の役所で取得できる固定資産評価証明書で確認しましょう。

不動産を相続したときにかかる相続税の計算方法

不動産を相続した際の相続税を計算する流れは、以下のとおりです。

- 正味の遺産額を計算する

- 基礎控除額を計算する

- 課税遺産総額を計算する

- 各相続人の法定相続分にかかる相続税を計算する

- 実際の取り分をもとに最終的な相続税額を計算する

相続税は相続財産の評価額を合計した金額にかかるため、資産ごとに課税されるわけではありません。

ここでは、計算を分かりやすくするために相続財産を不動産のみとし、小規模宅地等の特例の適用を受けないケースで計算します。

| 【前提条件】 被相続人:夫 法定相続人:妻と子供2人 遺産:相続税評価額1億円の不動産 債務:500万円 葬式費用:500万円 実際の取り分 … 妻と子供2人それぞれ1/3ずつの割合 |

①正味の遺産額を計算する

まずは相続税評価額から債務や葬式費用を差し引いて、正味の遺産額を計算します。

1億円-500万円-500万円=9,000万円

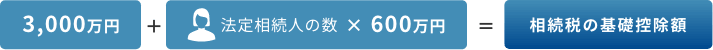

②基礎控除額を計算する

相続する遺産総額が基礎控除以下であれば、相続税は非課税になります。

相続税の基礎控除額は、以下の計算式で算出します。

本事例は法定相続人が3人であるため、基礎控除は以下のとおりです。

3,000万円+(3人×600万円)=4,800万円

③課税遺産総額を計算する

正味の遺産額から基礎控除額を差し引くと、課税遺産総額が算出できます。

9,000万円-4,800万円=4,200万円

④各相続人の法定相続分にかかる相続税を計算する

相続税の計算をする際は、まず各相続人の法定相続分にかかる相続税を計算します。

課税遺産総額4,200万円のうち妻が2分の1、子供2人が4分の1ずつで分割したときの1人あたりの課税遺産額は、以下のとおりです。

妻:4,200万円×1/2 = 2,100万円 子供A:4,200万円×1/4 = 1,050万円 子供B:4,200万円×1/4 = 1,050万円

相続税の計算に必要な「相続税率」は、国税庁ホームページで確認できます。

相続税の税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

今回の事例では、1人あたりの課税価格は3,000万円以下なので税率は15%、控除額は50万円となります。

1人あたりの相続税額は以下のとおりです。

| 妻:2,100万円×15%-50万円=265万円 子供A:1,050万円×15%-50万円=107.5万円 子供B:1,050万円×15%-50万円=107.5万円 |

⑤実際の取り分をもとに最終的な相続税額を計算する

1人あたりの相続税額を計算したあとに相続税の総額を計算します。

265万円+107.5万円+107.5万円=480万円

相続税の合計額を算出したあとは、実際の取り分をもとに最終的な相続税額を計算します。今回は3分の1ずつなので、それぞれの相続税額は以下のとおりです。

| 480万円×1/3=160万円 妻:0円 ※配偶者の税額軽減により 子供A:160万円 子供B:160万円 |

不動産を相続するときに適用が受けられる特例・控除

相続税を計算する際は、基礎控除以外にもさまざまな控除を適用できる可能性があります。相続税の負担を抑えるためにも、適用が受けられる特例や控除を把握しておきましょう。

小規模宅地等の特例

小規模宅地等の特例とは、一定要件を満たした居住用または事業用・貸付用の土地の評価額を、減額できる特例です。減額割合は、利用区分によって以下のように異なります。

| 相続開始の直前の利用区分 | 減額割合 | 限度面積 |

|---|---|---|

| 特定居住用宅地等(被相続人または生計を一にする親族が居住用に使用していた土地)で一定要件を満たしたもの | 80% | 330平方メートル |

| 特定事業用宅地等(被相続人が貸付事業以外の事業に使用していた土地)で一定要件を満たしたもの | 80% | 400平方メートル |

| 貸付事業用宅地等(被相続人が貸付事業に使用していた土地)で一定要件を満たしたもの | 50% | 200平方メートル |

小規模宅地等の特例の適用を受けるためには、納付税額が0円であっても相続税申告をしなければなりません。相続税申告を申告期限内にしなければ特例の適用が受けられず、延滞税や加算税などのペナルティを科されることになるため注意しましょう。

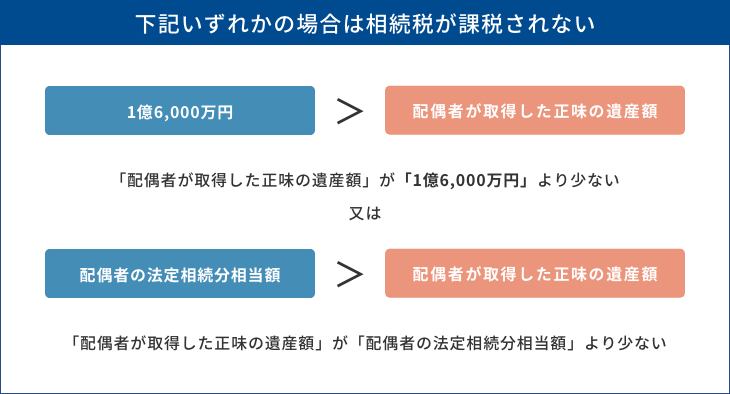

配偶者の税額軽減

配偶者は、相続した遺産が1億6,000万円または法定相続分相当額より少なければ、相続税が課税されません。

配偶者が遺産を相続することによって相続税の負担を一時的に抑えられたとしても、配偶者が亡くなったときの二次相続での納税額が大きくなってしまうことがあります。配偶者の相続割合を決めるときは、二次相続を考慮した金額にしましょう。

贈与税額控除

贈与税額控除とは、贈与をしたときに納めた贈与税を相続税から控除できる制度です。2023年12月31日以前に贈与された財産は、相続開始時から3年さかのぼって相続財産に加算されます。2024年1月1日以降に贈与された財産は、税制改正によって相続開始時から7年さかのぼって相続財産に加算されることになります。ただし、延長された4年間に受けた贈与のうち総額100万円までは相続財産に加算されません。

相続時期ごとの相続財産への加算対象期間は、以下のとおりです。

| 相続時期 | 加算対象期間 |

|---|---|

| ~2023年12月31日 | 相続開始前3年間 |

| 2027年1月1日~2030年12月31日 | 2024年1月1日~相続開始日 |

| 2031年1月1日~ | 相続開始前7年間 |

実際に7年間の贈与が加算対象となるのは、2031年1月1日以降の相続からとなります。

未成年者控除

相続時に18歳未満である法定相続人は、18歳に到達するまでの年数1年ごとに10万円が控除されます。

例えば、16歳であれば控除額は20万円となります。

未成年者控除を受ける人は、相続時に日本国内に住所がなければなりません。ただし、日本国籍を有し、相続開始前10年以内に日本国内に住んでいたことがあれば、相続時に海外に住んでいても適用できます。

障がい者控除

日本国内に住所があり、相続時に障がい者である法定相続人は、85歳に到達するまでの1年ごとに10万円が控除されます。なお、特別障がい者の場合は85歳に達するまでの1年につき20万円が控除されます。

相次相続控除

相次相続控除とは、一次相続から10年以内に二次相続が発生したことによって課される相続税の負担を軽減する控除制度です。例えば、祖父の財産を相続した父が10年以内に亡くなり、子供への相続が発生したときに適用されます。

相次相続控除の対象になると、一次相続で課税された相続税額に対して1年につき10%減額した金額を、二次相続の相続税額から差し引くことができます。相続税は大きな金額になることがあるため、そのようなケースで相次相続控除の適用が受けられれば遺族の負担は小さくなるでしょう。

不動産の分割方法

不動産の相続でトラブルにならないためには、どのような分割方法があるのかを知っておくことが大切です。

ここからは、不動産の分割方法を紹介します。

現物分割

現物分割とは、遺産をそのまま現物として分割する方法です。

相続人2人に対して、土地が2筆ある場合は、それぞれが1筆ずつ相続することになります。土地が1筆しかないときは、1筆の土地を分割する「分筆登記」を行います。分筆登記をするときは、土地家屋調査士による測量をしたり、現地立会が必要になったりすることがあるため、どれほどの費用と手間がかかるのかを事前に確認しておきましょう。

代償分割

代償分割とは、相続人の1人が不動産を取得し、ほかの相続人に代償金を支払う方法です。例えば、相続人が2人いる状況で1人が4,000万円の不動産を相続したときは、もう1人に2,000万円を支払います。

代償分割であれば、分筆や売却をすることなく、公平に分割できます。ただし、現物財産を相続する相続人に代償金を支払う能力がなければ、代償金が支払われないトラブルに発展する可能性があるため、注意が必要です。

換価分割

換価分割とは、不動産を売却して現金化したうえで分割する方法です。例えば、2人の相続人がいる不動産を3,000万円で売却できたときは1人あたり1,500万円を相続します。

なお、売却が難しい不動産を相続した場合は、分割がスムーズに進まないことがあります。

共有分割

共有分割とは、不動産を複数の相続人で共同保有する方法です。

共有分割には、不動産を売却する際に共有者全員の同意が必要であったり、共有者が亡くなったときに権利関係が複雑化したりするデメリットがあります。慎重に選択しましょう。

不動産を相続するときの注意点

ここからは、不動産を相続するときの注意点を解説します。

申告期限に間に合わずにペナルティが科せられたり、納税資金が不足したりするのを避けるためにも、どのような注意点があるのかを押さえておきましょう。

遺産分割協議が終わるまで共有財産となる

遺産は、分割協議が終わるまで相続人全員の共有財産となります。

共有財産を相続したときは、基本的に相続人全員の同意がなければ売却できません。そのため、相続人同士で揉めて遺産分割ができなければ、売却手続きを進められなくなってしまうことがあります。遺産分割協議が進まないことで相続税の申告期限に間に合わなければ、加算税や延滞税を課せられることがあり、注意が必要です。

遺産分割協議がまとまらないときは、申告期限後3年以内の分割見込書を添付したうえで未分割申告をすればペナルティを避けることができます。申告期限に間に合わない可能性がある場合は、早めに不動産相続が得意な専門家に相談しましょう。

納税や分割に現金が必要になるケースがある

不動産を相続する際は、納税や代償分割のための現金が必要になるケースがあります。

不動産を売却したくない場合は、相続人が現金を準備しなければなりません。一定要件を満たさなければ延納や物納は利用できないため、現金納付が基本となります。

納税資金が不足する事態を避けるためにも、可能な限り早く相続財産や相続人をリストアップし、相続税額を計算しておきましょう。

不動産を保有すると税金がかかる

不動産を保有すると、固定資産税がかかります。固定資産税とは土地や家屋に課される税金で、固定資産の評価額(課税標準額)の1.4%で計算されるのが一般的です。所在地によっては、固定資産税に加えて都市計画税が課税されることもあります。

これらの税金は、不動産を保有している限り毎年納めなければならないため、不動産取得後の負担も考慮しておきましょう。

相続した不動産を売却すると税金がかかる

相続した不動産を売却して利益が出たときには、所得税と住民税を納めることになります。相続した不動産の売却益は「相続した不動産の売却価格-被相続人の不動産取得額-売却にかかった費用」で算出します。不動産の価値が上がっている場合は、売却益が高額となり、税金の負担が大きくなる可能性があります。

なお、相続開始から3年10カ月以内に売却すれば、相続税額の一部を取得費に加算できる「相続財産を譲渡した場合の取得費加算の特例」の適用が受けられます。この特例を活用すれば、相続不動産の売却にかかる税金の負担を軽減できるでしょう。

最後に

不動産を相続する予定のある方は、相続するまでの流れや相続税の計算方法、利用できる控除を把握しておくことが大切です。相続税は高額になりやすい税金のため、どれほどの相続税がかかるのかをシミュレーションしておくとよいでしょう。

不動産は遺産分割協議で揉めやすい財産といわれています。複数の相続人に不動産を相続したいという方は、不動産小口化商品などの分割しやすい不動産の活用もひとつの手段です。現物不動産と異なり1口単位で分割ができるため、複数の相続人に対して平等に相続でき、生前贈与としてもご活用いただけます。

≫不動産小口商品について詳しく知りたい方はこちら

≫不動産小口商品「Vシェア」についてはこちら

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続税の記事一覧に戻る