目次

本記事に掲載された情報は、2025/02/28時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

家や土地などの分けにくい不動産を相続する場合に、「換価分割」という相続方法で遺産分割が行われることがあります。

この記事では、換価分割とは何か、不動産の換価分割手続きのポイントや知っておきたい注意点について解説します。

1. 換価分割とは?

換価分割とは、不動産の一部または全部を売却し、現金化したうえで分割するという方法です。まずは、換価分割のメリット・デメリットをご紹介します。

1-1. 換価分割のメリット

換価分割のメリットは、現金化することで分けやすくなり、公平性の高い遺産分割ができる点にあります。

家や土地などの分けにくい不動産を遺産分割する方法としては、「換価分割」以外にも、「現物分割」「代償分割」「共有分割」という方法があります。

土地の場合は分筆登記をすることで現物分割も可能ですが、家などの建物は分筆登記ができず、どうしても不公平さが残ります。また、相続人の1人が現物の不動産を取得して代償金を支払う代償分割の場合は、不動産を取得した相続人にかかる資金面での負担が大きくなってしまいます。複数の相続人で共同保有する共有分割は、公平性が高い一方で、将来的な売却や取り壊しがしづらくなってしまう可能性があり注意が必要です。

1-2. 換価分割のデメリット

換価分割のデメリットとしては、遺産分割のために不動産を急いで売却しなければならず、売却価格は下がる傾向にある点があげられます。また、不動産会社への仲介手数料や登記費用、司法書士に支払う報酬などの費用がかかるため、実際に受け取る金額が少なくなってしまう可能性が高い点もデメリットといえるでしょう。

さらに、換価分割をする場合は、遺産分割協議書の作成や相続登記などの複雑な手続きが必要なため、手続きに不安がある場合は専門家に相談しながら進めましょう。

2. 換価分割をする手続きのポイント

続いては、不動産を換価分割する際に必要な手続きのポイントをご説明します。

2-1. 換価分割には相続登記が必要

相続した不動産を換価分割するためには不動産を売却する必要がありますが、被相続人名義の不動産をそのまま売買することはできません。そのため、売却を前提として、まずは不動産の名義を相続人に変更する相続登記の手続きが必要です。

換価分割の前に行う相続登記の方法には以下の2つのパターンがあり、どちらを選択するかは協議する必要があります。

- 複数の相続人の共有名義とする

- 相続人の一人が代表相続人となる

①の場合、不動産の売却時に相続人全員が売買条件に合意したうえで契約書に署名、捺印しなければならないため、相続人の人数が多い場合には手続きに時間がかかることが考えられます。

②の場合は、代表相続人だけが不動産の売却手続きを行うことになるため、手続き自体は簡素化できますが、すべてを一人に任せることになるため、よほど信頼できる相続人がいなければ難しいでしょう。また、売却先が決まっていてすぐに売却手続きを進める場合は問題ありませんが、いつ売却できるか分からない場合には、代表相続人が長期的に不動産を保有することになる可能性もあるため注意が必要です。

2-2. 換価分割にかかる税金

相続した不動産を換価分割する手続きでは、「登録免許税」「収入印紙税」「譲渡所得税」という3つの税金がかかることを覚えておきましょう。

登録免許税とは、相続登記の申請時にかかる税金のことで、税金の額は不動産の評価額の1,000分の4となります。

収入印紙税とは、不動産の売却時に作成する売買契約書に貼付する印紙の代金のことで、売買契約の金額によって税金の額は異なります。

譲渡所得税とは、不動産を売却した際に、売却代金から取得費と譲渡費用を差し引いた差額(譲渡益)に対して課せられる税金です。換価分割による遺産分割の過程で行った不動産の売却であったとしても、売却代金から取得費と譲渡費用を差し引いて差額(譲渡益)が残る場合は、譲渡所得税を支払わなければいけません。

換価分割でかかる譲渡所得税は、売却代金を受け取ることになる相続人全員に支払い義務が生じます。代表相続人一人が売買契約した場合でも、代表相続人一人が譲渡所得税を支払えばよいということではないので注意しておきましょう。

譲渡所得税の税率は以下のとおりです。

- 譲渡した年の1月1日現在で、保有期間が5年を超える長期譲渡の場合:15%(+住民税5%、復興特別所得税として所得税の2.1%)

- 譲渡した年の1月1日現在で、保有期間が5年以下の短期譲渡の場合:30%(+住民税9%、復興特別所得税として所得税の2.1%)

相続によって不動産を取得したときは、被相続人の取得の時期がそのまま取得した相続人に引き継がれます。したがって、被相続人が取得した時から相続で取得した相続人が譲渡した年の1月1日までの保有期間で、長期譲渡所得(5年超)か短期譲渡所得(5年以下)かを判定することになります。

また、相続した不動産の取得費が分からない場合には、売却代金の5%相当額を取得費とすることができます。

2-3. 換価分割により譲渡益が発生すると確定申告が必要

換価分割のために不動産を売却して譲渡所得税が発生した相続人は、翌年3月15日までに確定申告の手続きを行う必要があります。

ただし、確定申告が必要なのはあくまでも譲渡益が発生し、譲渡所得税の支払義務が生じた場合のみとなるため、不動産を売却した際に譲渡益が発生しなければ、確定申告の手続きは必要ありません。

※居住用財産の 3,000万円特別控除や、空き家の 3,000万円特別控除など、特例を適用する場合には、譲渡益がゼロになったとしても確定申告は必須です。

3. 換価分割をするときの注意点

相続した不動産を換価分割する際には、いくつか注意しておきたい点があります。

3-1. 遺産分割協議書を作成する

換価分割においては、遺産分割協議書がとても重要です。

例えば、換価分割において代表相続人が相続登記を行う場合、不動産の名義変更をした後の売買契約や売却代金の受け取り、分配はすべて代表相続人が行うことになるため、遺産分割協議書がなければ贈与とみなされ、代表相続人以外の相続人に贈与税が課せられる可能性があります。

また、相続登記から不動産を売却するまでの間には、先ほどご説明した登録免許税や印紙税をはじめ、不動産会社へ支払う仲介手数料、司法書士に支払う報酬など、さまざまな経費がかかります。これらの経費負担についても、後で相続人同士のトラブルにつながることがないよう注意しなければなりません。

そのため、遺産分割協議書には、「換価分割して誰の保有とするのか、売却によって換価した後は誰にどんな割合で分割するのか、売却にかかる費用は誰が負担するのか」を明記するようにしましょう。

3-2. 譲渡所得税の不公平さがある

換価分割は、家や土地などの分けにくい不動産などの財産を平等に相続する目的で採用されることが多い相続方法です。しかし、相続する不動産が実家などの居住用住宅であった場合、不動産の売却代金は平等に分配できたとしても、相続人ごとにかかる譲渡所得税の額に差が生じることがあるため、結果的に不公平さが残ってしまう可能性があります。

居住用住宅(マイホーム)を売却した場合には、保有期間の長短に関係なく、譲渡所得から最高3,000万円までの特別控除が受けられる特例があります。この特例は、被相続人と同居していた相続人のみが受けられるため、同居していた相続人とそうでない相続人では譲渡所得税の額に大きな差が生まれてしまうのです。

4. 最後に

今回は家や土地などの分けにくい不動産を相続する際に利用できる換価分割について、手続きのポイントや注意点を解説してきました。

換価分割は、複数の相続人がいる場合の相続を平等に行う目的で利用されることが多いですが、贈与税が課せられてしまうリスクや結果的に不平等さが残ってしまうケースも考えられるため、換価分割を行う際は、注意点についても事前にしっかりと把握しておきましょう。

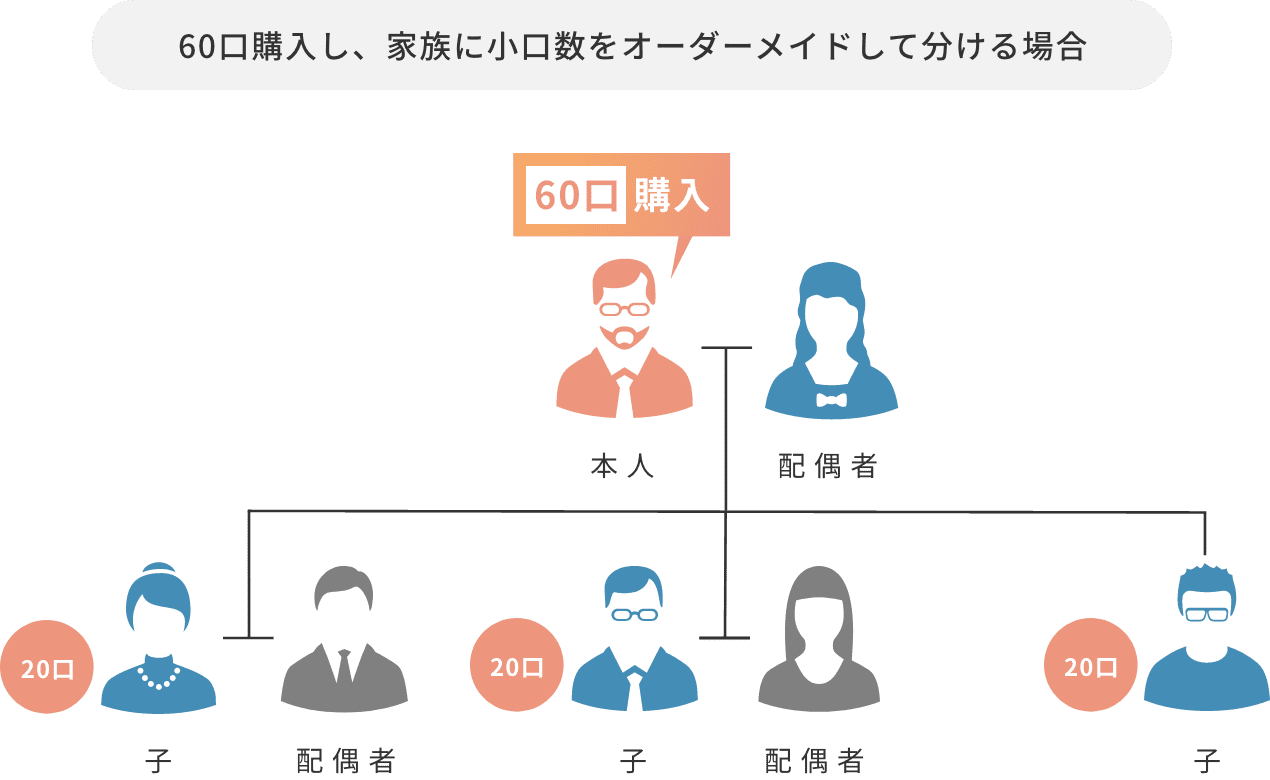

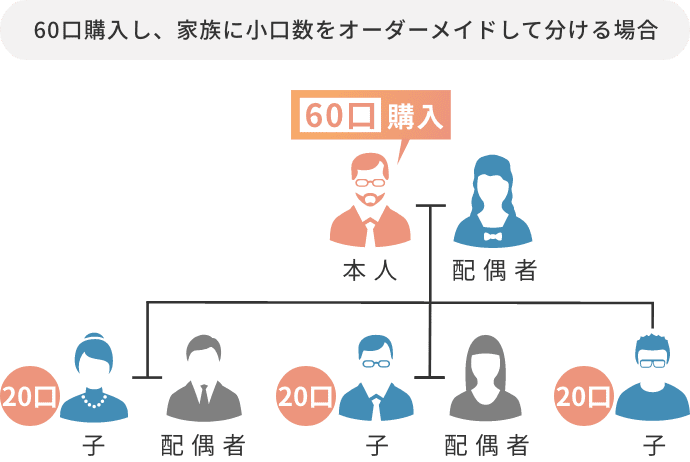

また、分けにくい不動産の相続をスムーズに行う方法としては、不動産小口化商品の活用もおすすめです。不動産小口化商品であれば1口単位で複数の相続人に平等に分割することができます。

また、都心にあるオフィスビルを中心に販売する弊社の不動産小口化商品「Vシェア」であれば、相続税評価額を引き下げることができる場合があり、相続へのお取り組みにご活用いただけます。

「Vシェア」は1口100万円単位で5口(500万円)から購入でき、1口単位で複数の相続人に分けて相続することができるため、相続へのお取組みとして広くご活用いただいております。

「Vシェア」についてより詳しくご覧になりたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

萱谷 有香かやたに ゆか

叶税理士法人 東京事務所代表

税理士・上級相続カウンセラー

大学卒業後は、英会話教材を飛び込み営業により訪問販売しておりましたが、一生働ける仕事をしたいと思い税理士を目指しました。

不動産投資に特化した税理士事務所で働きながら、沢山の収益物件について税務と投資の面で多くの知識を得られたことを活かし、自分でも不動産投資を始めました。

現在では5棟の物件を保有しつつ、不動産投資家さんの気持ちがわかる税理士になるよう日々勉強し、色々な情報を集めています。

不動産投資専門の叶税理士法人(https://tax.kanae-office.com/)

相続の記事一覧に戻る