目次

本記事に掲載された情報は、2023/06/16時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

相続に向けた準備は、相続する側の親だけでなく、相続を受ける側である子供が知っておくべきポイントがたくさんあることをご存知でしょうか。『親からの相続で知っておきたいポイント ~相続に向けた準備は“残す・貯める”から“資産活用”へ~』をテーマに、親からの相続を受ける「子供側が知っておきたい相続に向けた準備のポイント」について、全5回の連載で解説します。

連載第1回の本記事では、相続した親の家はどうするべきか、自宅の相続に向けた準備について考えます。

金融資産と不動産では「評価」の仕方が違う

相続税は財産の評価によって課税されます。相続に向けた準備をする場合は、それぞれの財産の評価の仕方を知ったうえで、取り組む必要があります。

一般的に相続財産の大半は金融資産で主に現預金ですが、その価値は金額が財産の価値となります。だれが聞いても金額が財産の価値で変わりませんので、安心感があります。しかし、預金は増えない時代で、現預金をそのまま持ち続ければ、相続税の基礎控除を超えていると課税対象となります。

しかし、不動産は評価の仕方が違うのです。相続や贈与における不動産評価は、土地であれば路線価で、建物であれば固定資産税評価額で評価されるため、例えば私が過去に見てきた不動産の相続税評価でいうと、土地は時価の約8割になります。賃貸していれば借地権、借家権を掛けた割合を引くのでさらに8割になります。建物は固定資産税評価で評価しますので時価の4割程度になり、貸していれば借家権を引いた7割になります。よって現預金よりも不動産のほうが評価額が低くなる可能性があるということです。

1億円を比べた場合どうなる?

財産が1億円ある場合、その形により、相続税がどうなるかを比較してみましょう。

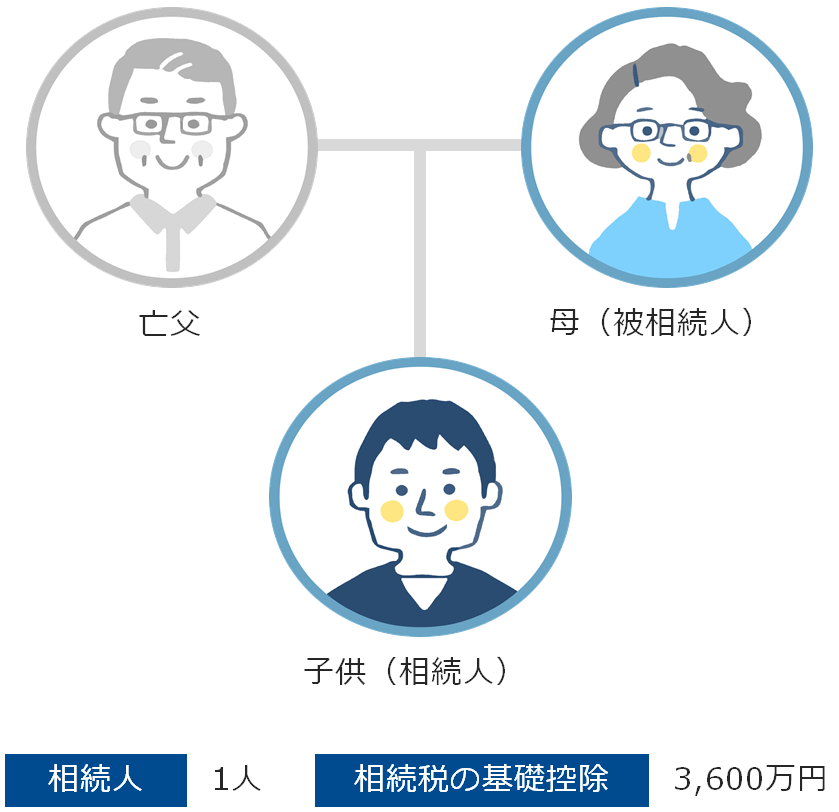

相続人は1人=相続税の基礎控除3,600万円とします。

現金で保有し続けた場合

| 財産評価 | 1億円 |

|---|---|

| 相続税 | 税率30% … 1,220万円(財産の12.2%) |

| 使える特例 | なし … 1,220万円納税 |

| 保有価値 | 利息0.001%の場合 年間1,000円(手取り800円) |

1億円で自宅(土地、建物)を購入、居住した場合

| 財産評価 | 5,000万円 ※ 土地は路線価評価、建物は固定資産税評価 |

|---|---|

| 相続税 | 税率15% … 160万円(財産の3.2%) |

| 使える特例 | 居住用小規模宅地等の特例 … 納税はゼロになる |

| 保有価値 | 固定資産税がかかる(収益はなく、マイナス) |

1億円で不動産(区分マンションなど)を購入、賃貸した場合

| 財産評価 | 3,000万円 ※ 土地は路線価評価、建物は固定資産税評価 |

|---|---|

| 相続税 | かからない・申告不要 … 0円 |

| 使える特例 | 貸付用小規模宅地等の特例 … 納税があれば可能 |

| 保有価値 | 家賃収入が入る 利回り4%の場合 … 年間400万円 |

よって相続を考える場合、評価が少なくなることで相続税評価額を引き下げる可能性があるため、財産は現預金で持つよりも、不動産で持つ方が有利だといえます。

相続した親の家はどうする?空き家でも自宅は残したい?

親世代の方の多くは「自宅は残して、次の代の子供や孫に継承させるもの」という考えを持っておられます。同居する子供がない場合、夫婦からひとり暮らしになり、次は介護施設へ住み替えとなるケースが一般的です。誰も住まなくなって空き家になっていても、自宅は残す財産だという考え方です。しかし、財産は、活用してこそ価値があるといえます。住むことだったり、使う事だったりしてこそ、価値を生むのです。

親の気持ちと子供の本音

子供にとって「実家」を残してもらいたいと思うか?あるいは、負担になるのでいらないと思うか?ご家庭により全部事情が違いますので、本当に様々でしょう。

子供がすでに家を持っているのなら、家に戻って生活することもなく、二軒目の家は不要となってしまいます。親の気持ちと子供の気持ちに温度差がある場合もありますので、高齢になったときの住み方はどうするのか、将来の自宅はどうするのか、早めに親子で話合って、親の気持ちだけでなく、子供の本音を伝えて現実的な判断をする必要があります。

住んでいた親が売るのが有利

いずれは訪れる相続を考えると、自宅に住む親が税金や相続のことを考えて、自分の意思で決断することが望ましいといえます。なぜなら、自宅を売るなら住んでいる人が売却することで居住用の3,000万円控除の特例が活かせるので有利だからです。

また同居する配偶者や子供がいない場合、自宅にそのまま住み続けると控除の対象にはなりません。相続の負担を抑えることを優先する場合、自宅を売却し、老後の不安がないケア付き賃貸マンションに住み替えて、売却代金で賃貸用の不動産を購入する方法が有利となります。資産組み替えで評価が下がり、賃貸事業での小規模宅地等の特例が活かせるようになります。

認知症になったら相続に向けた準備ができなくなる

現在は、超高齢化社会に突入しており、財産を持つ人の年齢もどんどん上がっています。相続の年代も80代~90代の方も増えて、100歳以上の方もめずらしくはありません。

合わせて意思能力が低下する「認知症」と診断をされる人も増えてきました。

「認知症」になると預金の引き出しや不動産の売却など、意思確認が必要なことができなくなります。よって子供の立場からは、親が元気なうちに親のために相続に向けた準備をサポートしていく意識と覚悟が必要だといえます。それには親子、きょうだいでコミュニケーションを取り、情報をオープンにして協力しながら進めていくことが円満に相続を進めるコツです。

自宅の相続に向けた準備、どうすればいい?実際の相続事例をご紹介

【実例①】一軒家からマンションへ住み替えた Mさん

夫を亡くして郊外の一軒家にひとり暮らしとなったMさん(70代女性)。二人の子供はそれぞれ結婚し、近くで家を買って生活しています。夫婦の二人暮らしは何ら不安がありませんでした。夫は定年退職後も仕事をし、70歳になったので少しのんびりしようと思っていた矢先、夫が体調を崩し、入退院を繰り替えしているところで、亡くなってしまったのです。72歳でした。

それから、3年が経ち、Mさんは1人で自宅に住み続けることが不安になり、庭の手入れなどもおっくうになりはじめました。子供にそうした不安を打ち明けると、とりあえずは駅に近いマンションに住み替えてはと、勧めてくれ、決断することにしました。

夫の財産は全てMさんが相続しており、配偶者控除により相続税はかかりませんでしたが、このままでは、子供たちは相続税を気にしないといけなくなります。けれども自宅を売却して、マンションに住み替えることで評価が下がりました。庭などの手入れに気をつかう必要もなくなり、とても楽になったとMさんはひと息つかれたのでした。次はMさんの相続への準備に取り掛かるということです。

【実例②】自宅を売って高齢者住宅に住み替えた Hさん

夫婦2人暮らしのHさんは夫婦ともに80代。開業医だったHさんは1、2階でクリニックを経営し、3階を自宅としていました。ビルは築40年。頑丈な造りなので、それほど老朽化した感じではありませんが、用途が限られており、80歳でクリニックをやめたあとは再利用が難しい状況。3人の子供が継ぐことはありません。

以前、贈与税の配偶者控除の特例を利用して、妻に自宅の一部を贈与してありますので、売却すると2人分の「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を利用することができ、6,000万円までは譲渡税がかかりません。

そこで売却して高齢者住宅に住替えることを決断されました。売却は、ほどなく完了し、売却代金の半分程度で、介護付きの高齢者住宅に住み替え、残る半分は、子供に相続させるべく、賃貸用の区分不動産を2カ所購入することができ、相続税の引き下げとなりました。

最後に

今回は、現預金を相続する場合と不動産を相続する場合の比較から、相続した家をどうすべきかについて事例を交えて解説しました。親からの相続を円満に進めるためには、以下のチェックポイントやアドバイスもぜひ参考になさってください。

相続へのお取り組みを進めるためのチェックポイント【自宅編】

- 親が自宅でひとり暮らしをしている

- 親が高齢でひとり暮らしは大変になってきた

- 実家に同居はできない、する予定がない

- 親が亡くなっても実家には住まない

- 親は認知症にはなっていない

相続実務士のアドバイス【自宅編】

- 売却するなら親が元気なうちが相続へ向けた準備ができて有利

- 自宅の小規模宅地等の特例が使えない場合は、貸付用の特例を使えるように考える

- 空き家=役割を終えた不動産は売却して賃貸不動産を購入するなと活用する

記事執筆:曽根 惠子(相続実務士®/株式会社夢相続 代表取締役)

弊社の不動産小口化商品「Vシェア」は、個人単位ではなかなか購入することが難しい都心の商業地にある中規模オフィスビルを、共有持分として500万円(1口100万円単位・5口以上)から購入いただける商品です。現物不動産とほぼ同様の扱いで資産保有することが可能で、1口単位で複数の子や孫へ贈与することもできるため、非課税限度額内での生前贈与としてもご活用いただいております。

都心にあるオフィスビルは、実勢価格と路線価の乖離が大きいことから、相続税評価を引き下げられる可能性があります。「Vシェア」は都心プライムエリアの物件なので、相続税評価額の評価を引き下げる可能性があります。次世代に資産を引き継がせる際の手段のひとつとして多くご利用いただいています。ぜひご検討ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

記事執筆

曽根 惠子そね けいこ

株式会社夢相続 代表取締役

一般社団法人 相続実務協会 代表理事

【相続実務士®】の創始者として1万4700件の相談に対処。

相続対策の提案、サポートをする夢相続を運営。感情面、経済面に配慮した“相続プラン"を作り、「家族の絆と財産を守る“ほほえみ相続”」の実務も提供。相続実務士®も養成している。

著書61冊・累計53万部、TV・ラジオ出演123回、新聞・雑誌取材677回、セミナー実績560回など、多数。

株式会社夢相続(https://www.yume-souzoku.co.jp/)

相続の記事一覧に戻る