目次

本記事に掲載された情報は、2021/04/14時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

この記事では、不動産の生前贈与をする際のポイントについて紹介します。

1. 不動産の生前贈与で贈与税がかかるのはいくらから?

贈与税の基礎控除とは、贈与税を計算する際に誰でも無条件で非課税とすることができる金額のことで、受贈者1人につき年間110万円の基礎控除が認められています。

つまり、不動産の生前贈与で贈与税がかかるのは、1年間に110万円を超える額の不動産を贈与したときということになります。

現物不動産は高額の財産となるため、110万円を下回るケースは少ないでしょう。不動産を生前贈与する際は、贈与税がどれくらいかかるかを把握して取り組みましょう。

2. 不動産の生前贈与をする際に利用できる3つの特例

不動産の生前贈与をする際に、利用できる3つの特例をご紹介します。

2-1. 相続時精算課税制度で2,500万円まで非課税

不動産の生前贈与では、相続時精算課税制度を利用することができます。

相続時精算課税制度とは、2,500万円までを限度として贈与税を非課税とし、贈与税を支払うことなく生前贈与ができる制度のことです。

相続時精算課税制度が利用できるのは、原則として生前贈与する年の1月1日において60歳以上の父母または祖父母(一定の住宅購入資金の贈与の場合には60歳未満でも可)から、20歳以上の子または孫に対して財産を贈与する場合のみです。

この制度を利用すれば、2,500万円までの不動産であれば非課税で生前贈与を行うことができますが、相続時には相続財産として加算され、相続税の課税対象となります。

相続時精算課税制度を利用して不動産を生前贈与する場合、贈与された不動産は相続時ではなく贈与時の時価で評価されるため、特に、将来的に価値の上昇が見込める不動産を生前贈与する際は、財産の評価額を引き下げられる可能性があります。

ただし、相続時精算課税制度を利用する場合、贈与税の基礎控除110万円は併用できないので注意しておきましょう。

2-2. 贈与税の配偶者控除の特例で2,000万円まで非課税

不動産の生前贈与では、配偶者控除の特例を利用することができます。

配偶者控除の特例とは、婚姻期間が20年以上ある夫婦の間で「居住用の不動産」や「住宅購入資金」を贈与する場合に、最大2,000万円の特別控除が適用されるというものです。

贈与税の配偶者控除の特例は、贈与税の基礎控除110万円と併用することができるため、最大2,110万円までの贈与にかかる贈与税が非課税となります。

贈与税の配偶者控除の特例は、婚姻期間が20年以上の夫婦において1回しか適用することができません。また、

配偶者の場合、贈与せずに相続となった場合でも相続税の配偶者控除(相続財産の法定相続分もしくは1億6千万円、どちらか大きい方の額まで非課税)が利用できるため、それほどメリットを感じられないかもしれません。ですが、不動産を生前贈与することで不動産取得税や登録免許税もかかってくるため、生前贈与をすべきか否かは、メリット・デメリット踏まえて慎重に判断することが大切です。

2-3. 住宅取得等資金の非課税の特例で1,500万円まで非課税

不動産の生前贈与では、住宅取得等資金の非課税の特例を利用することができます。

住宅取得等資金の非課税の特例とは、父母や祖父母など直系尊属から不動産購入資金(住宅の新築や取得、増改築を行う資金)の贈与を受ける場合に適用できるもので、贈与税の基礎控除110万円に加え、最大1,500万円(新築等に係る契約が2020年4月1日~2021年12月末※までの間で、消費税10%の場合)までの贈与にかかる贈与税が非課税となります。(※ 令和3年度税制改正大綱で2021年12月31日までに期間が延長される予定です)

住宅取得等資金贈与の特例を利用するための条件や必要な申告手続き、注意事項について詳しくは以下の記事もご覧ください。

| 相続時精算課税制度 | 贈与税の配偶者控除 の特例 |

住宅取得等資金の 非課税の特例 |

|

|---|---|---|---|

| 非課税限度額 | 2,500万円 | 2,110万円 | 1,610万円 |

| 必要な手続き | 以下の書類を税務署に提出

|

以下の書類を税務署に提出

|

以下の書類を税務署に提出

|

| 注意事項 |

|

|

|

3. 不動産の生前贈与でよくある疑問

ここからは、不動産の生前贈与でよくある疑問について紹介します。

-

A.

不動産の生前贈与と住宅ローンに直接的な関係はないため、住宅ローン返済中の不動産も生前贈与を行うことは可能です。ただし、住宅ローンの契約には、不動産の名義変更については承諾を得ることなどの条件が付いている場合が多いため、契約書を確認しておくことが大切です。

また、住宅ローンの返済義務についても受贈者に引き継ぐ場合は、住宅ローン契約中の金融機関の承諾を得るのはもちろん、贈与税の計算方法が変わります。不動産の生前贈与にかかる贈与税は、相続税評価額(路線価方式・倍率方式や固定資産税評価額をもとに算出された評価額)に対して課税される可能性がありますが、住宅ローンの返済義務についても受贈者に引き継ぐ「負担付贈与」の場合には、贈与時における通常の取引価額に相当する金額から住宅ローンの残債分を控除した額に対して課税されます。

-

A.

贈与税の基礎控除である年間110万円以下の贈与のように、生前贈与でかかる贈与税が0円であれば、贈与税の申告手続きは不要です。

ただし、不動産の生前贈与の場合、贈与税が0円であっても申告手続きが必要なケースがあります。例えば、相続時精算課税制度を利用する場合は贈与税が0円でも申告手続きが必要です。また、配偶者控除の特例や住宅取得等資金の非課税の特例を利用する場合も、必ず申告手続きが必要となりますので、注意しておきましょう。

-

A.

不動産の生前贈与では、たとえ贈与税が非課税になったとしても、贈与税以外の税金はかかります。

不動産の生前贈与で贈与税以外にかかる税金としては、登録免許税、不動産取得税、贈与契約書の印紙税などがあげられます。また、相続時精算課税制度を利用する場合も、相続時には相続税の課税対象となります。

-

A.

不動産を生前贈与したら、名義変更手続きは必ず必要です。

贈与契約書を作成したら、生前贈与の対象となる不動産を管轄する法務局で、不動産の名義変更登記を行いましょう。

不動産の名義変更登記は自分で行うこともできますが、やり方が分からないという場合は、司法書士などの専門家に任せることも可能です。

4. 最後に

今回は不動産の生前贈与をする際のポイントについて紹介してきました。不動産の生前贈与は、相続時精算課税制度や配偶者控除の特例、住宅取得等資金の非課税の特例を利用することで、贈与税を非課税にすることもできます。

しかし、不動産の生前贈与で問題になるのは、贈与税だけではありません。複数の相続人がいる場合、住居などの現物不動産を一人の相続人だけに生前贈与してしまうと、ほかの相続人の遺留分を侵害してしまうことになり、相続時の遺産分割協議でトラブルに発展する可能性もあるため、注意が必要です。

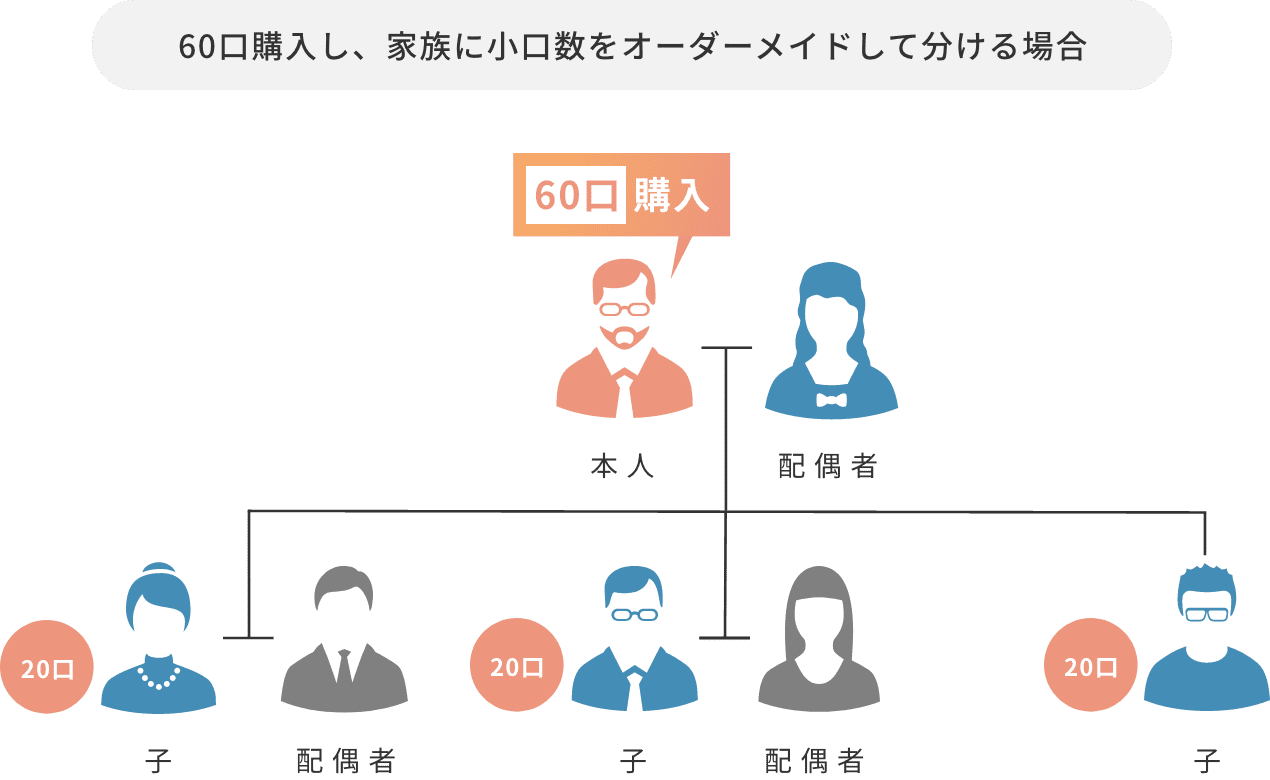

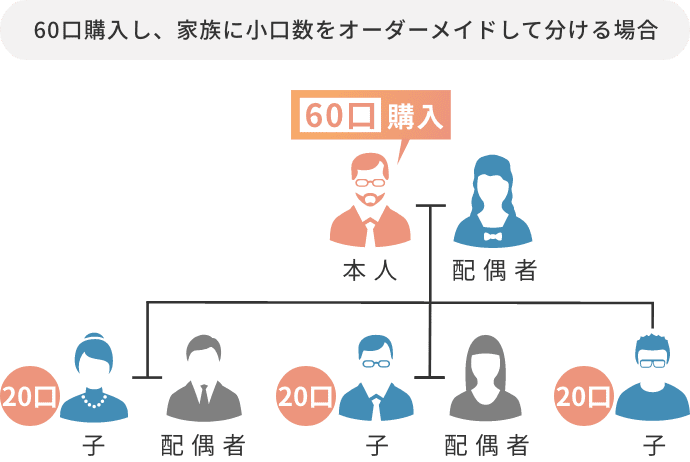

そこでおすすめなのが、弊社の不動産小口化商品「Vシェア」です。「Vシェア」は、将来的に価値の上昇が見込める都心プライムエリアの中規模オフィスビルを小口化した商品で、1口100万円、5口以上からご購入いただくことができます。不動産の生前贈与では、現物不動産より分けやすいというメリットがあるため、多くのお客様にご活用いただいております。

現物不動産と同様の扱いとなり登記もされるため、相続時精算課税制度を適用して非課税にすることも可能です。

生前贈与のメリットや「Vシェア」について、より詳細に知りたいという方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

生前贈与の記事一覧に戻る