目次

本記事に掲載された情報は、2025/05/19時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

生前贈与を予定されている方や検討されている方にとって、贈与後に確定申告が必要かどうか気になるところですよね。実は、生前贈与後に行う申告は「確定申告」ではなく「贈与税の申告」で行います。確定申告は所得税等を計算して申告する手続きのため、贈与を受けたときには確定申告で申告を行うことができません。贈与税の申告と確定申告が同時期のため、勘違いしてしまう方も多いのです。この記事では、生前贈与で贈与税の申告が必要なケースや申告期限、必要書類などの手続き方法について解説していきます。

この記事の要点まとめ

- 生前贈与後、年間110万円超や非課税特例利用時は贈与税の申告が必要。

- 申告期限は翌年3月15日までで、内容に応じた書類が必要。

- 申告漏れは追徴課税の可能性があるため、誤りは速やかに修正を。

1. 生前贈与で贈与税の申告が必要なケースとは?

まずは、生前贈与で贈与税の申告が必要になるケースについてご説明します。

1-1. 生前贈与は110万円以下なら贈与税の申告不要

生前贈与は、その額が1年間で110万円以下であれば非課税となり、贈与税の申告は不要です。この場合の110万円は、1人の人が1年間に贈与を受けた財産の合計額のことを指しています。

ただし、夫婦や親子など扶養義務のある人から生活費や教育費として受け取った財産については、贈与税は課せられません。生活費とは、通常の日常生活を送るために必要な費用のことをいい、教育費には学費や教材にかかる費用などが含まれます。

110万円以下の生前贈与について、詳しくは下記ページをご参照ください。

1-2. 生前贈与で贈与税の申告が必要な場合

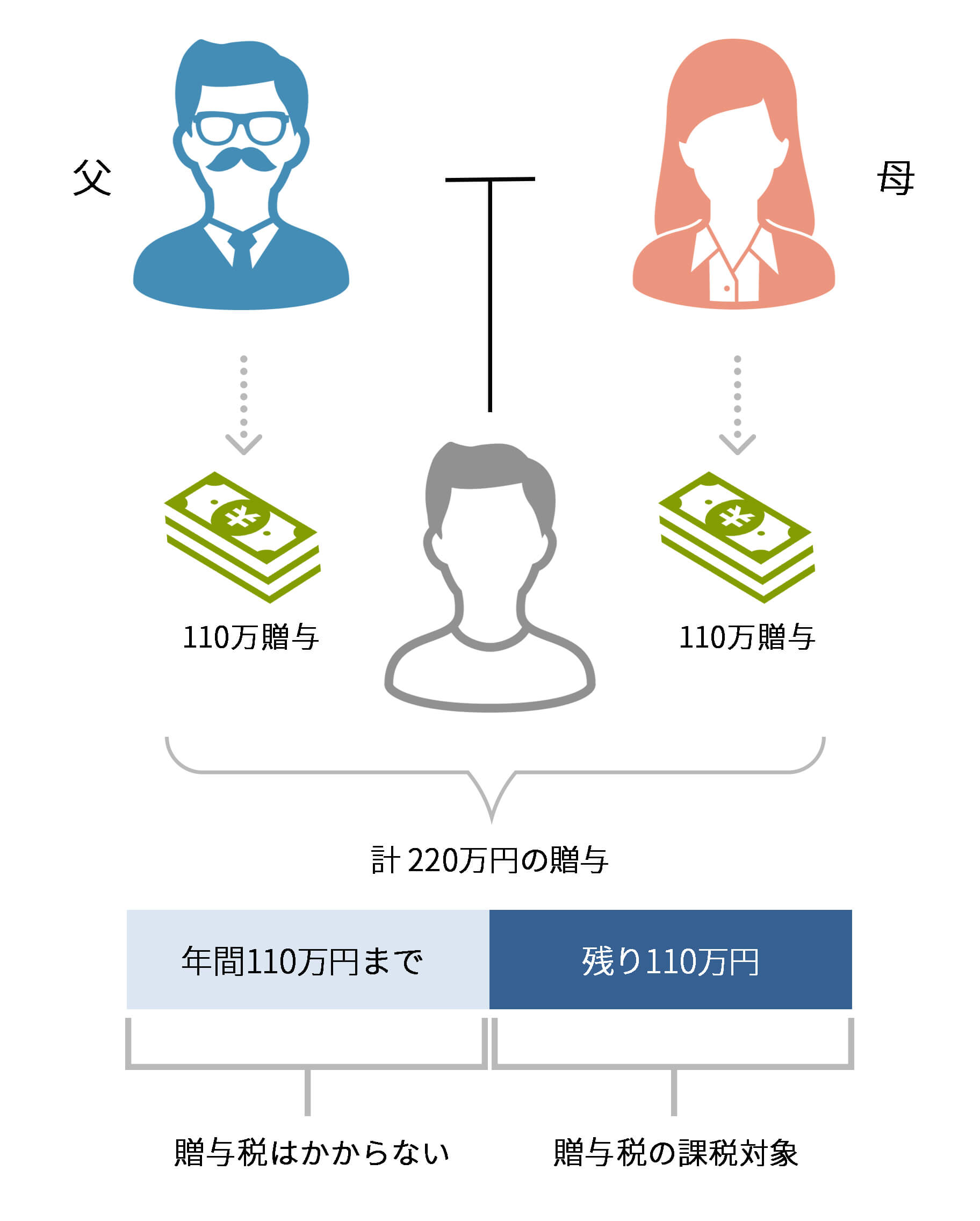

生前贈与で贈与税の申告が必要になるのは、1年間に贈与を受けた財産の合計額が110万円を超えるケースです。例えば、1人の子供が1年間に、父親と母親からそれぞれ110万円ずつの財産を受け取る場合、1人の子供が受け取る財産の合計額は220万円となるため、そこから110万円を引いた残りの110万円に対して贈与税が課せられます。

1-3. 非課税でも生前贈与の贈与税の申告が必要な場合

生前贈与には様々な非課税特例が存在します。以下の特例を適用する場合には、贈与税の申告期限までに申告を行う必要があります。

- 「相続時精算課税制度」の適用を受ける場合

- 「配偶者控除の特例」の適用を受ける場合

- 「住宅取得等資金の非課税」の適用を受ける場合

贈与税の非課税特例について、詳しくは下記ページをご参照ください。

2. 生前贈与に伴う贈与税の申告は誰が行うべきなのか?

生前贈与では、財産を譲る方を贈与者、財産を受け取る方を受贈者といいます。生前贈与に必要な贈与税の申告は、受贈者が行う手続きです。

特例の適用が無い現金だけの贈与であれば、比較的簡易な申告手続きとなりますが、特例適用を受ける場合などでは、要件や添付書類が複雑なことが多く、税理士に依頼することも可能です。

3. 贈与税を申告しないとどうなる?

生前贈与により1年間に110万円以上の財産を受け取ったにも関わらず、贈与税の申告をしなかった場合はどうなるのでしょうか?

贈与税の申告漏れが発覚した場合、追徴課税が課せられます。本来収めるべき税金の他に、ペナルティとして附帯税を納めなければなりません。附帯税には、過少申告加算税・無申告加算税・不納付加算税・重加算税・延滞税があり、納めるべき贈与税の5%~40%相当額の附帯税が課せられることになります。

4. 贈与税の申告期限は?いつから準備したほうがいい?

贈与税の申告の期限は、原則、贈与を受けた年の翌年2月1日から3月15日までです。申告期限と納付期限は同じです。

贈与税の申告は、税務署に直接持ち込むか、電子申告(e-Tax)または郵送でも申告が可能です。贈与税の申告の期限が近づくと、毎年税務署はかなり混雑します。申告期限の直前になってから、様々な書類を用意するのは大変ですよね。

贈与税の申告は1月中に書類を揃え、2月に入ったら余裕をもって提出・納付を行うことをおすすめします。

5. 贈与税の申告に必要な書類

贈与税の申告において、必要な「贈与税申告書」は国税庁のホームページから作成が可能です。

| 贈与税申告書の種類 | 提出が必要な人 |

|---|---|

| 第一表 (兼贈与税の額の計算明細書) |

贈与税を申告する人全員 |

| 第一表の二 (住宅取得等資金の非課税の計算明細書) |

住宅取得等資金の非課税の適用を受ける人 |

| 第二表 (相続時精算課税の計算明細書) |

相続時精算課税の適用を受ける人 |

贈与税申告書には種類があります。相続時精算課税制度を利用した場合、配偶者控除を利用した場合、住宅取得等資金として生前贈与を受けた場合など、申告の内容によって必要書類も変わります。また、贈与税の申告は、国税庁ホームページの「確定申告書等作成コーナー」より、案内に従って入力する方法でも作成可能です。作成した贈与税の申告書は、電子申告(e-Tax)または印刷して郵送により提出することもできますので、詳細は下記ページをご参照ください。

6. 贈与税の申告を間違えた!訂正は可能?

贈与税の申告を行ったけれども内容に誤りがあったという場合、次の方法により訂正することが可能です。ただし、延滞税、加算税などのペナルティが課せられる場合もありますので、申告した税金の額に誤りがあったと気づいたときは、速やかに手続きを行いましょう。

6-1. 贈与税の申告額が実際よりも少なかった場合

贈与税の申告額に誤りがあり、実際に受け取った財産よりも申告額が少なかったという場合は、提出済みの贈与税申告書を修正して申告することができます。

申告期限を過ぎてから追加の贈与税を納付する場合には、「延滞税」が課せられますが、税務調査の前に誤りに気づき、自主的に修正申告を行った場合「過少申告加算税」は課せられません。

贈与税の申告額が少ないにもかかわらず、修正申告を行わず、税務調査によって税務署からの指摘を受けてしまった場合には、過少申告加算税が課せられます。

6-2. 贈与税の申告額が実際よりも多かった場合

贈与税の申告額に誤りがあり、実際に受け取った財産よりも多く申告してしまったという場合は、「更正の請求」という還付手続きが可能です。「更正の請求」は、原則として贈与税申告書の法定申告期限から6年以内に行う必要があります。

贈与税における更正の請求では、贈与税更正の請求書と合わせて、その事実が証明できる書類の添付が必要です。更正の請求は、提出したからといって必ず還付されるというものではありません。税務署が精査を行い、納付した税金の額が多すぎたと認められた場合のみ、還付が行われます。精査にかかる時間は、申告の内容によって異なりますので、誤りに気づいた場合はできるだけ早く手続きを行いましょう。

7.贈与税の申告手続きは大変そう?…税理士に相談するには

生前贈与では、1年間で受け取った財産の合計額が110万円を超える場合に贈与税の申告手続きが必要になります。また、次のような非課税特例を活用する場合も贈与税申告は必要となるため、生前贈与には様々な申告手続きがつきものなのです。

| 生前贈与の非課税特例 | 特別控除額 | 手続き |

|---|---|---|

| 相続時精算課税制度 | 2,500万円 | 贈与税の申告 |

| 配偶者控除 | 2,000万円 | 贈与税の申告 |

| 住宅取得等資金の贈与 | 1,500万円(省エネ住宅で住宅の消費税10%の場合) ※ 2020年4月1日以後契約 |

贈与税の申告 |

| 教育資金の贈与 | 1,500万円(習いごと等は500万円) | 教育資金非課税申告書を取扱金融機関の営業所等を経由し税務署に提出 |

| 結婚・子育て資金の贈与 | 1,000万円(うち結婚資金は300万円) | 結婚・子育て資金非課税申告書を取扱金融機関の営業所等を経由し税務署に提出 |

| 特定障害者への贈与 | 6,000万円(特別障害者) 3,000万円(特別障害者以外) |

障害者非課税信託申告書を受託者の営業所等を経由し税務署に提出 |

生前贈与にまつわる申告の手続きは複雑で大変そうですよね。そのため、無理して自分で申告しようとせず税理士に相談するのもひとつの方法です。税理士に依頼する場合の報酬は、贈与を受ける財産の額や生前贈与の方法によって変わる場合が多いですが、20,000円~100,000円ほどを目安としておくとよいでしょう。

8. 最後に

今回は、生前贈与に必要な申告の手続きについてご紹介しました。

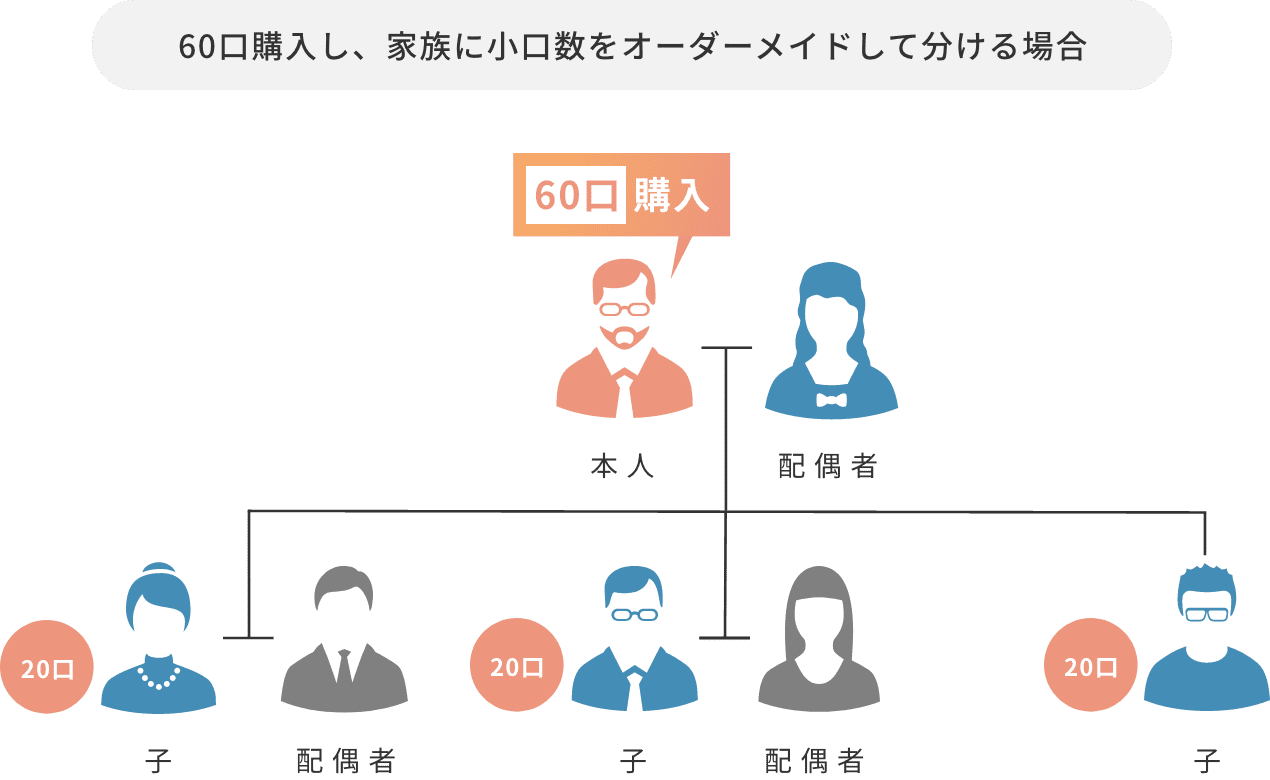

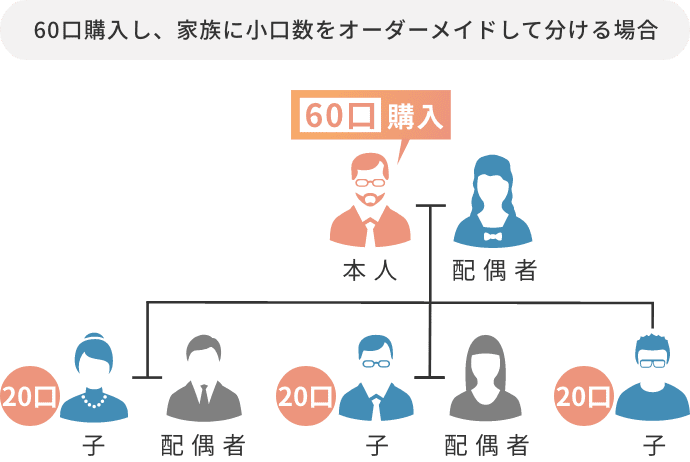

弊社の不動産小口化商品「Vシェア」は、長期的な収益の安定性が見込める都心の商業地にある中規模ビルを小口化し、個人でも資産運用しやすくした商品です。1口100万円単位・5口以上(最低口数は変更となる場合があります)から購入が可能で、現物不動産と同様の贈与税の財産の評価額を低く抑えることができる可能性があり、かつ、贈与する際も現物不動産より分けやすいというメリットがあるため、生前贈与にも適した商品として、多くのお客様にご活用いただいております。

生前贈与のメリットや「Vシェア」について、より詳細に知りたいという方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

生前贈与の記事一覧に戻る