目次

贈与税は、基礎控除特例の控除額を超えない贈与であれば非課税です。ただし、非課税になるかどうかは、贈与者や受贈者の関係性、資金の用途によって異なります。適切な方法で贈与税の優遇制度を活用するためには、特例の対象者や手続きの方法を知っておくことが大切です。

本記事では、贈与税が非課税になるケースや、活用できる特例について解説します。生前贈与をするときの注意点も解説しているので、これから相続のお取り組みを始めたい方は参考にしていただければ幸いです。

贈与税とは

贈与税とは、個人から財産を受け取ったときに課される税金です。課税対象となるのは、現金や不動産、株式など広範囲にわたります。贈与税は財産をもらった個人が納めることになります。

贈与税が非課税になるケース8つ

贈与税が非課税になるケースには、以下のようなものがあります。

- 生活費や教育費の贈与

- 年間110万円以下の贈与

- 相続時精算課税制度を活用した贈与

- 配偶者への居住用不動産または取得資金の贈与

- 子や孫への住宅取得資金の贈与

- 子や孫への教育資金の一括贈与

- 子や孫への結婚・子育て資金の一括贈与

- 特定贈与信託を利用した贈与

それぞれ詳しく紹介します。

生活費や教育費の贈与

夫婦または親子間で通常の日常生活に必要な生活費や教育費の受け渡しをしたとしても、贈与税はかかりません。扶養義務者が家族を養うために支払ったお金に贈与税を課すのは不適切だと考えられているためです。

たとえば、一人暮らしをしている子に年間110万円を超える生活費や学費を送っても、通常必要とされる範囲を超えなければ、非課税となります。

ただし、生活費として受け取ったお金で株式や不動産などの投資をした場合や、預金として蓄えた場合は非課税範囲内であっても、贈与税が課される場合があります。

年間110万円以下の贈与

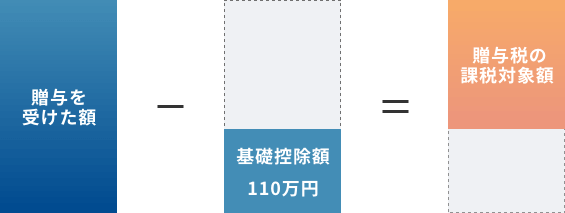

贈与税は、原則として年間110万円の基礎控除を超えた額に対して課税される仕組みです。そのため、1月1日~12月31日の1年間で贈与した財産の総額が贈与税の基礎控除額110万円以下であれば贈与税はかかりません。

なお、贈与税の課税方法には「暦年課税制度」と「相続時精算課税制度」の2つがあります。暦年課税制度とは、1月1日〜12月31日の1年間に贈与した財産の合計額をもとに贈与税を求める方法です。一方、相続時精算課税制度は、60歳以上の父母または祖父母から、18歳以上の子または孫に対して財産を贈与する場合に選択できる制度で、2,500万円までの贈与税が非課税となります。その贈与財産は、相続発生時に相続財産として課税されます。

なお、年間110万円の基礎控除は、暦年課税制度と相続時精算課税制度の両方で利用が可能です。

相続時精算課税制度を活用した贈与

相続時精算課税では、年間110万円の基礎控除に加えて、贈与者ごとに累積で2,500万円の特別控除が適用されます。そのため、年間110万円の基礎控除しか適用されない暦年課税制度と比べて、贈与税が非課税となる範囲が広いです。ただし、相続時精算課税制度は生前に受け取った財産にかかる贈与税を一時的に非課税とする制度であり、相続時には相続財産として加算され、相続税の課税対象になります。

相続時精算課税制度の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・贈与者が贈与をする年の1月1日において60歳以上であること ・贈与者の直系卑属(子供や孫)、かつ贈与を受けた年の1月1日において18歳以上であること |

|---|---|

| メリット | ・価値の上昇が見込める財産を生前贈与することで、相続税の納税金額が下がる可能性がある ・基礎控除以下の贈与であれば生前贈与加算(相続開始前7年以内の生前贈与)の対象外 |

| デメリット・注意点 | ・相続時には相続財産に加算され、相続税の課税対象となる ・贈与された財産は、相続時ではなく贈与時の時価で評価される ・小規模宅地等の特例が使えない ・暦年贈与との併用はできない(どちらかを選択) |

| 必要な手続き | ・贈与を受けた翌年の2月1日から3月15日までの間に贈与税の申告手続き(相続時精算課税選択届出書を提出) |

配偶者への居住用不動産または取得資金の贈与

夫婦間で居住用不動産、または居住用不動産を取得するための資金を贈与する場合は、配偶者控除の特例を活用できる可能性があります。この特例を利用すれば、贈与税の基礎控除額110万円に加えて、最大2,000万円まで非課税で贈与できます。

特例の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・婚姻期間が20年以上の夫婦 ・贈与を受けた翌年3月15日までに贈与の対象となる居住用不動産に住み、その後も継続的な居住が見込まれること ・同じ配偶者からの贈与は一生に1回限り |

|---|---|

| メリット | ・暦年贈与と併用可能 ・生前贈与加算(相続開始前7年以内の生前贈与)の対象外 |

| デメリット・注意点 | ・不動産取得税や登録免許税など、贈与税以外の税金がかかる |

| 必要な手続き | ・贈与を受けた翌年3月15日までの贈与税の申告手続き |

子や孫への住宅取得資金の贈与

2024年1月1日から2026年12月31日までの間に、親子間または祖父母から孫に対して住宅取得にかかる資金を贈与する場合は、一定要件を満たすことで贈与税が非課税となる特例の適用が受けられます。この特例を利用すると、贈与税の基礎控除額110万円に加えて、最大1,000万円までの贈与にかかる贈与税が非課税となります。

特例の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・贈与者の直系卑属(子供や孫)で、贈与を受けた年の1月1日時点で18歳以上かつ、その年の合計所得金額が2,000万円以下であること(新築等をする住宅用家屋の床面積が40平方メートル以上50平方メートル未満であれば1,000万円以下) ・新築、取得または増改築をする受贈者の居住用住宅が対象 ・贈与を受けた翌年3月15日までに新築もしくは取得した家屋に居住するか、居住が確実に見込まれること |

|---|---|

| メリット | ・暦年贈与と併用可能 ・生前贈与加算(相続開始前7年以内の生前贈与)の対象外 |

| デメリット・注意点 | ・住宅取得に必要な金額以上の贈与や住居用ではない住宅取得資金を贈与した場合には贈与税がかかる |

| 必要な手続き | ・贈与を受けた翌年2月1日から3月15日までの贈与税の申告手続き |

子や孫への教育資金の一括贈与

2013年4月1日から2026年3月31日までの間に、親子間または祖父母から孫に対して教育資金を一括贈与する場合は、贈与税の非課税制度を活用できます。この特例を活用すれば、贈与税の基礎控除額110万円に加えて、最大1,500万円(学校や塾や習い事など、学校に直接支払うもの以外の資金については最大500万円)までの贈与が非課税となります。

特例の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・贈与者の直系卑属(子供や孫)で、30歳未満、かつ教育資金の贈与が発生した日の前年の合計所得金額が1,000万円以下であること ・学校など(学校教育法上)に対して支払う教育資金、または社会通念上相当と認められるもの |

|---|---|

| メリット | ・贈与する親族(子供、孫)の学費が今後も多くかかる見込みがある場合、自分が生きている間に一括贈与できる |

| デメリット・注意点 | ・手続きに手間がかかる ・30歳に到達する日までに使い切れなかった教育費には贈与税がかかる(一定の場合を除く) ・23歳に達した翌日以降に支払われる場合は、学校や教育訓練受講にかかる費用は対象、学校外の習い事は対象外となる ・贈与者が亡くなったときに贈与された教育資金に残額があると、残額に相続税がかかる場合がある |

| 必要な手続き | ・「教育資金口座」を開設し、金融機関を通して税務署に口座開設を届け出る ・使用した分の領収書を金融機関に提出する |

子や孫への結婚・子育て資金の一括贈与

2015年4月1日から2027年3月31日までの間に、親子間または祖父母から孫に対して結婚・子育て資金を一括贈与する場合は、贈与税の非課税制度を活用できます。この特例の非課税枠を活用すると、贈与税の基礎控除額110万円に加えて、最大1,000万円(結婚資金としては最大300万円まで)の贈与が非課税となります。

特例の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・贈与者の直系卑属(子供や孫)で、結婚・子育て資金管理契約を締結する日時点で18歳以上50歳未満、かつ贈与が発生した日の前年の合計所得金額が1,000万円以下であること |

|---|---|

| メリット | ・暦年贈与と併用可能 |

| デメリット・注意点 | ・手続きに手間がかかる ・非課税対象となる費用が細かく定められている ・そもそも生活費援助として認められる範囲であれば贈与税の課税対象とならないため、特例を利用するかどうかは検討が必要 |

| 必要な手続き | ・「結婚・子育て資金口座」を開設し、金融機関を通して税務署に口座開設を届け出る ・使用した分の領収書を金融機関に提出する |

特定贈与信託を利用した贈与

特定贈与信託とは、障がいのある人の家族などが信託銀行に現金などを信託し、障がいのある人に生活費や医療費を定期的に渡す制度です。特定贈与信託を活用して贈与をすれば、障がいの程度に応じて3,000万円または6,000万円までの贈与が非課税になります。

特例の適用条件や注意点は、以下のとおりです。

| 適用条件 ※概要のみ抜粋 | ・受贈者が特定障害者(特別障害者または精神に障害がある方)であること |

|---|---|

| メリット | ・暦年贈与と併用可能 ・生前贈与加算(相続開始前7年以内の生前贈与)の対象外 |

| デメリット・注意点 | ・贈与(信託)できる財産が限られる場合がある ・信託会社への手数料がかかる ・贈与財産の使い道が限られる(生活費や治療費など) |

| 必要な手続き | ・信託会社に財産を信託し、信託会社を通して「障害者非課税信託申告書」を税務署に届け出る |

生前贈与で非課税枠を利用する際の注意点

生前贈与で非課税枠を利用する際は、以下の点に注意が必要です。

- 贈与税が非課税でも贈与税申告が必要な場合がある

- 相続開始前7年以内の生前贈与には相続税がかかる

- 定期贈与とみなされると贈与税がかかる

- 名義預金では非課税枠を利用できない可能性がある

それぞれ詳しく紹介します。

贈与税が非課税でも贈与税申告が必要な場合がある

年間110万円以下の贈与であれば贈与税が発生しないため、贈与税申告をする必要はありません。しかし、特例の適用を受けることで非課税になるときは、申告が必要な場合があります。

たとえば、以下のようなケースでは、贈与税が非課税でも申告が必要です。

- 相続時精算課税制度を利用する

- 配偶者控除の特例を利用する

- 子や孫への住宅取得等資金贈与の非課税枠を活用する

子や孫への教育資金や結婚・子育て資金の一括贈与に活用できる非課税制度は、贈与税が非課税であれば申告をする必要はありません。ただし、事前に専用口座を開設したうえで、税務署に金融機関を経由して非課税申告書を提出する必要があります。

相続開始前7年以内の生前贈与には相続税がかかる

暦年課税では、贈与から7年以内に贈与者が亡くなった場合、贈与財産が相続財産として加算されることがあります。贈与した財産が相続財産に加算されることを「生前贈与加算」といい、令和5年度税制改正で対象期間が3年から7年に延長されました(令和6年1月1日以降の贈与から)。

ただし、延長された相続開始前4~7年の4年間は総額100万円までの贈与であれば、相続財産に加算されません。たとえば、贈与者の死亡を知った日の4年前から7年前の4年間に合計150万円の贈与、3年以内に毎年150万円ずつの贈与があった場合は、合計500万円分{(150万円-100万円)+150万円×3年}の贈与財産が相続財産に加算されます。

なお、生前贈与加算の対象は被相続人(亡くなった人)から相続人への贈与のため、祖父母から孫への贈与は原則として対象になりません。

実際に7年間の贈与が相続財産の加算対象となるのは、令和13年1月1日以降であり、それ以前の加算対象期間は相続時期によって下表のように異なります。

| 相続時期 | 加算対象期間 |

|---|---|

| ~令和8年12月31日 | 相続開始前3年間 |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日~相続開始日 |

| 令和13年1月1日~ | 相続開始前7年間 |

定期贈与とみなされると贈与税がかかる

毎年一定額を贈与する定期贈与とみなされると、基礎控除の範囲内である年110万円以下の贈与であっても課税対象になります。たとえば「今後5年間で毎年50万円を贈与する」といった約束のもと、毎年50万円の贈与をすると「総額250万円の贈与をした」と判断される場合があります。

定期贈与とみなされないためには、贈与ごとに贈与契約書を作成したり、通帳などに記録を残したりすることが大切です。

名義預金では非課税枠を利用できない可能性がある

名義預金とは、実際の所有者と名義が異なる預金のことをいいます。たとえば、親が子供名義で作成した預金口座を、親が実質的に管理している場合は、贈与とみなされずに非課税枠を利用できない可能性があります。また、名義預金の実質的な所有者が亡くなれば、名義預金は相続財産として相続税の対象となってしまいます。注意しましょう。

そのような状況にならないためには、贈与者と受贈者の双方が合意したうえで、受贈者が財産を管理・運用していることを証明する必要があります。具体的には、贈与契約書を作成したり贈与の事実を証明するための記録を残したりするのが効果的です。

生前贈与以外の相続の取り組み

生前贈与以外の相続の取り組みには、生命保険や不動産を活用する方法があります。

ここでは、生前贈与以外の相続の取り組みを詳しく紹介します。

生命保険を活用する

生命保険には非課税枠が設けられているため、相続への取り組みとして活用できます。

被相続人の死亡によって受け取れる生命保険の死亡保険金は「みなし相続財産」として相続税の課税対象となる場合があります。ただし、死亡保険金の受取人が相続人である場合、以下の非課税限度額を超えなければ、相続税はかかりません。

| 500万円×法定相続人の人数 |

たとえば、受取人が配偶者と子供2人の計3人の場合、生命保険の死亡保険金の金額が1,500万円(500万円×3人)を超えなければ相続税はかかりません。

ただし、生命保険の契約内容によっては下表のように別の税金が課されるため注意しましょう。

| 契約者 (保険料の負担者) | 被保険者 | 受取人 | 税金の種類 |

|---|---|---|---|

| 夫 | 夫 | 妻 | 相続税 |

| 夫 | 妻 | 夫 | 所得税・住民税 |

| 夫 | 妻 | 子 | 贈与税 |

不動産を活用する

生前贈与では、現金より不動産を贈与するほうが納税額を抑えられる場合があります。

贈与税を算出する際の基準となる課税価格は、現金と不動産で評価方法が異なります。たとえば、2,000万円の現金を贈与する場合、財産評価額はそのまま2,000万円となります。一方、2,000万円で購入した不動産の財産評価額は、売買価格の2,000万円ではなく、路線価や固定資産税評価額を用いて算出するのが基本です。路線価や固定資産税評価額で求めた評価額が2,000万円を下回る場合、現金で贈与するより納税額が低くなります。

※算出方法が変更される場合があるため、取り組む際は事前に専門家に相談しましょう。

しかし、不動産の取得には大きな資金が必要となり、取り組みへのハードルが高い場合もあるでしょう。そういった方でも「不動産小口化商品」を活用するという方法があります。不動産小口化商品は1口数万円~数百万円から投資が可能です。

「不動産小口化商品」について詳しく知りたい方は、以下のページをご覧ください。

贈与税に関するよくある質問

最後に贈与税に関するよくある質問に回答していきます。

贈与税の計算方法は?

贈与税の計算手順は、以下のとおりです。

- 贈与財産の価額から基礎控除額(110万円)を差し引き、課税価格を出す。

[ 贈与を受けた財産の合計 ] - [ 基礎控除額 110万円 ] = [ 贈与税の課税価格 ]

- 税率一覧表に基づき、贈与税の計算を行う。

贈与税には「暦年課税」と「相続時精算課税」の2種類の課税方式があり、どちらを選択するかによって計算方法が異なります。

暦年課税で適用される税率には、贈与者と受贈者の関係によって「特例贈与」と「一般贈与」の2種類の税率があります。

特例贈与とは、直系尊属(祖父母や父母など)からその年の1月1日時点で18歳以上の方が受けた贈与が該当します。

特例贈与における贈与税の税率と控除額は、以下のとおりです。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

出典:No.4408 贈与税の計算と税率(暦年課税)|国税庁

たとえば、祖父から22歳の孫に500万円の贈与をした場合の贈与税は、以下のように計算します。

- 500万円-110万円(基礎控除)=390万円

- (390万円×15%)-10万円=48.5万円

特例贈与に該当しない場合は、以下の一般贈与の早見表を使って計算します。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

出典:No.4408 贈与税の計算と税率(暦年課税)|国税庁

相続時精算課税を選択して、特別控除額2,500万円(基礎控除額110万円/年の控除後の累計)の非課税枠を超えた場合は一律20%の贈与税がかかります。

贈与税と相続税、どちらの負担が少ない?

贈与税と相続税の税率・控除額は、以下のような違いがあります。

| 贈与税 | 相続税 | ||||

|---|---|---|---|---|---|

| 基礎控除額110万円を引いた贈与額 | 税率 | 控除額 | 法定相続分に応じた取得金額 | 税率 | 控除額 |

| 200万円以下 | 10% | ‐ | 1,000万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 | 3,000万円以下 | 15% | 50万円 |

| 600万円以下 | 20% | 30万円 | 5,000万円以下 | 20% | 200万円 |

| 1,000万円以下 | 30% | 90万円 | 1億円以下 | 30% | 700万円 |

| 1,500万円以下 | 40% | 190万円 | 2億円以下 | 40% | 1,700万円 |

| 3,000万円以下 | 45% | 265万円 | 3億円以下 | 45% | 2,700万円 |

| 4,500万円以下 | 50% | 415万円 | 6億円以下 | 50% | 4,200万円 |

| 4,500万円超 | 55% | 640万円 | 6億円超 | 55% | 7,200万円 |

※贈与税率は、直系尊属(父母・祖父母)から18歳以上の子や孫などへ贈与の場合の税率(特例贈与)

贈与税と相続税の税率の比較をしてみると「相続税より贈与税のほうが高い」と思われる方もいるかもしれません。ただし、贈与税には110万円の基礎控除や特例制度があり、贈与方法によっては税金がかからないケースもあります。

相続では、生前贈与の有無や遺言内容が原因となって相続トラブルが発生することがあります。そのようなトラブルの発生に不安を感じている人には、本人の意思を尊重しやすい生前贈与がおすすめです。贈与税と相続税を比べるときは税率だけでなく、総合的に比較するようにしましょう。

贈与税の申告漏れはどのように発覚する?

税務署は、個人の収入や資産状況を把握できます。そのため、収入に見合わない高額な支出や預金の増加があれば、贈与税の申告漏れを疑います。また、金融機関からの情報提供や、不動産の名義変更などからも贈与の事実が判明することがあり、適切に申告することが重要です。

贈与税の非課税制度を有効に活用するために

年間110万円の基礎控除内での贈与や、特例の対象となる贈与であれば、贈与税は非課税です。ただし、非課税であっても申告が必要になったり、定期贈与と判断されて課税されたりする可能性があります。そのような状況を避けるためにも、贈与税の仕組みや特例の利用条件、手続き内容を把握しておきましょう。

※贈与税の非課税制度については、法律に基づく適切な利用が前提です。

現金による贈与に加え、運用資産を活用した贈与を検討することも有効な手段です。運用資産を贈与する場合、市場動向や資産価値の変動によっては、贈与後に資産価値が上昇する可能性があります。

不動産のように定期的な運用益を生じる可能性がある資産を贈与することで、運用状況によっては受贈者に副収入を作ることも可能でしょう。

※市場動向や資産価値の変動によっては、贈与後に資産価値が下落する可能性があります。

しかし、不動産を取得する際に発生する高額な初期投資が大きなハードルとなる場合があります。この課題の解決策として「不動産小口化商品」は注目されています。「不動産小口化商品」は不動産を小口化し、1口数万円~数百万円から投資ができる商品です。

また、ボルテックスでは不動産小口化商品「Vシェア」を展開しています。「Vシェア」は、都心の商業地に位置するオフィスビルを対象とした商品で、個人でも1口100万円、最低5口(500万円)から投資が可能な仕組みです。都心の商業地に位置するオフィスビルは資産価値が損なわれにくく、相続・贈与後も安定した資産となる可能性があります。

生前贈与・相続に不動産小口化商品をお考えの際は、ぜひ「Vシェア」もご検討ください。

※不動産小口化商品は市場動向や経済情勢により損失が発生する可能性があるため、慎重にご検討ください

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

贈与税の記事一覧に戻る