目次

本記事に掲載された情報は、2025/06/16時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

子や孫への生前贈与で気になるのは贈与税ですよね。できるだけ贈与税を抑えて生前贈与したいとお考えの人も多いのではないでしょうか。この記事では、生前贈与した場合に贈与税はいくらかかるのか、贈与税と相続税は何が違うのか、贈与税を抑える方法はあるのかなど、贈与税に関する基本情報をまとめて紹介します。

1. 贈与税に関する基礎知識!贈与税はどんな時にかかる?

贈与税とは、個人から財産をもらったときにかかる税金のことです。ですが、贈与税は財産をもらったら必ずかかるわけではありません。まずは、どんなときに贈与税がかかるのか、基本的な考え方について解説していきます。

1-1. 贈与税とは

贈与税は個人から財産をもらったときにかかる税金で、1年間に受け取った財産の合計額から基礎控除110万円を差し引いた残額に対してかかるものです。つまり、年間110万円以下の贈与であれば、贈与税はかかりません。

1-2. 親子間でも贈与税はかかる?

親には子を扶養する義務があることから、親が子の生活費や教育費を贈与する場合、贈与税はかかりません。生活費とは、日常生活を送るために必要な費用のことで、教育費とは学費や教材費、文具費のことをいいます。ただし、親子間であっても生活費とは関係ない現預金を贈与したり、株式や不動産を贈与した場合で、110万円の基礎控除額を超える場合には、贈与税がかかります。

1-3. 夫婦間でも贈与税はかかる?

夫婦にはそれぞれ配偶者に対する扶養義務があります。夫婦の間では日常的に生活費の受け渡しが行われるのが一般的なため、生活費として通常必要と認められる範囲であれば贈与税はかかりません。ただし、夫婦間であっても親子間と同様に110万円の基礎控除を超える財産を贈与した場合や、高額な金銭のやりとりをした場合には、贈与税がかかります。

2. 贈与税は誰が払うべき税金?

贈与税は、財産を受け取った人(受贈者)に支払い義務が発生します。

ただし、贈与税には連帯納付義務が設けられているため、受贈者に支払い能力がないと税務署が判断した場合には、財産を贈与した人(贈与者)が贈与税を支払わなければなりません。

3. 贈与税と相続税、負担はどのくらい異なる?

子どもや孫に財産を譲るという場合、生前贈与と相続で、負担はどのくらい異なるのでしょうか。

生前贈与にかかる税金は贈与税、相続にかかる税金は相続税です。贈与税と相続税では税率が異なり、贈与税の方が課税価格に対する税率は高く設定されています。そのため、同じ財産額にかかる税率だけを比較した場合には、相続よりも生前贈与のほうが負担は大きいということになります。

| 贈与税 | 相続税 | ||

|---|---|---|---|

| 基礎控除110万円を引いた贈与額 | 税率 | 法定相続分に応じた取得金額 | 税率 |

| 200万円以下 | 10% | 1,000万円以下 | 10% |

| 400万円以下 | 15% | 3,000万円以下 | 15% |

| 600万円以下 | 20% | 5,000万円以下 | 20% |

| 1,000万円以下 | 30% | 1億円以下 | 30% |

| 1,500万円以下 | 40% | 2億円以下 | 40% |

| 3,000万円以下 | 45% | 3億円以下 | 45% |

| 4,500万円以下 | 50% | 6億円以下 | 50% |

| 4,500万円超 | 55% | 6億円超 | 55% |

- 贈与税率は、直系尊属(父母・祖父母)から20歳以上の子や孫などへ贈与の場合の税率となります。

しかし、だからといって必ずしも相続のほうが負担が軽くなるというわけではありません。贈与は少額ずつ分割することができるため、税金負担を贈与税の基礎控除内に収めることも可能ですが、相続は分割することができません。そのため、相続対象となる財産が多ければ多いほど、生前贈与など早めの相続へのお取り組みが重要なのです。

4. 贈与税はいくらからかかる?

贈与税は、年間110万円の基礎控除を超える財産を受け取った場合にかかります。贈与の負担を軽減する方法を検討する際は、贈与税の仕組みや計算方法もしっかりと把握しておきましょう。

4-1. 贈与税の課税方法

贈与税の課税方法はふたつあります。

ひとつめの課税方法は「暦年課税」です。暦年課税とは、1月1日から12月31日までの1年間に受け取った財産から基礎控除110万円を差し引いた残額に対して贈与税を課すというものです。

ふたつめの課税方法は「相続時精算課税」です。相続時精算課税とは、原則として60歳以上の父母または祖父母から、20歳以上の子または孫に対して財産を贈与する場合に選択することができる贈与税の課税方法で、制度適用年以後に受け取った財産の合計金額から暦年課税よりかなり大きい2,500万円の特別控除額を差し引いた残額に対して贈与税を課すというものです。しかし、贈与者が亡くなった時点から始まる相続においては、過去に相続時精算課税制度で贈与された贈与財産と相続時の相続財産を合わせた金額に対して、相続税が課されます。

相続時精算課税制度を選択した贈与者(父母、祖父母)からの贈与は、相続時精算課税と暦年課税は併用できず、一度選択すると取消もできないためそれぞれの仕組みをよく理解して、慎重に判断することが大切です。なお制度を選択した贈与者以外からの贈与については、基礎控除(暦年課税)が利用できます。

4-2. 贈与税の計算方法

贈与税の基本的な計算方法は、次のとおりです。

- 贈与財産の価額から基礎控除額(110万円)を差し引き、課税価格を出す。

[ 贈与を受けた財産の合計 ] - [ 基礎控除額 110万円 ] = [ 贈与税の課税価格 ]

- 税率一覧表に基づき、贈与税の計算を行う。

贈与税の税率は、基礎控除後の課税価格によって10~55%と異なります。さらに、財産の種類によっても税率が異なるため、国税庁HPの速算表などを確認しながら計算しましょう。

5. 贈与税を低く抑える可能性がある方法

贈与税を低く抑える可能性がある方法はいくつかあります。また、個人から無償で財産を受け取った場合、すべてに贈与税が課せられるわけではなく、贈与税がかからないケースもありますので、事前に確認しておきましょう。

5-1. そもそも贈与税がかからないケースも

1年間に受け取った財産が基礎控除110万円を超える場合、超えた部分については原則贈与税がかかりますが、次のようなケースにおいては、贈与の目的や財産の性質から贈与税は課せられないことになっています。

- 個人ではなく法人から財産を受け取った場合(※ 贈与税ではなく所得税がかかります)

- 夫婦や親子、兄弟姉妹などの扶養義務者から通常必要とされる生活費や教育費をその都度受け取った場合

- 宗教、慈善、学術その他公益を目的とする事業に確実に使う財産を受け取った場合

- 奨学金の支給を目的とする特定公益信託など、財務大臣の指定した特定公益信託から金品が交付された場合

- 精神や身体に障害のある人や、その人を扶養する人に対して、心身障害者共済制度に基づいて支給された給付金を受け取った場合

- 選挙における公職の候補者が選挙運動で取得した財産上の利益で、公職選挙法の規定による報告がなされた場合

- 特定障害者扶養信託契約に基づく信託受益権を取得した場合

- 社会通念上相当と認められる香典やご祝儀、お見舞いなどの金品を受け取った場合

5-2. 贈与税が非課税になる特例を活用する

贈与税には、次のような非課税特例が存在します。それぞれの特例について、要件やメリット・デメリットを事前に確認し、上手く活用しましょう。

- 住宅取得等資金贈与の特例

- 配偶者控除の特例

- 教育資金一括贈与の特例

- 結婚・子育て資金の一括贈与の特例

5-3. 孫への生前贈与もメリットがある

孫への生前贈与における最大のメリットは、「1世代飛ばして財産を贈与できる」ということです。通常であれば、親から子への相続時に1回相続税が課税され、さらに子から孫への相続時にも1回、同じ財産に対して2回相続税がかかることになります。しかし、親から孫へ1世代飛ばして贈与することで、その贈与された財産は、子の死亡時の子から孫の相続対象にならないことになります。さらに、孫への生前贈与の場合、被相続人の死後に発生する相続税の3年以内の生前贈与加算の適用を受けないというメリットもあります。

5-4. 不動産の生前贈与によるメリット

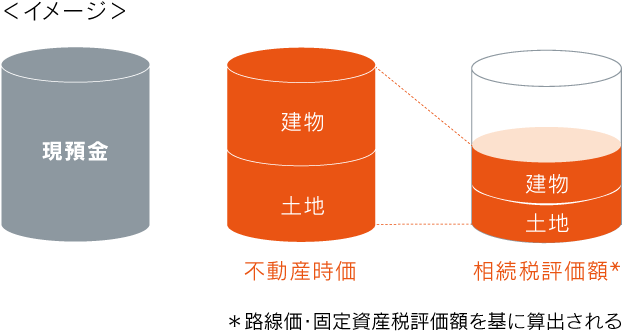

不動産の生前贈与でも、贈与税においてメリットがあります。不動産を贈与する場合、贈与税は課税対象となる不動産の「相続税評価額」をもとに計算されます。相続税評価額は、通常、一般的な不動産市場価格を下回ることになるため、現金や金融資産を不動産に組み替え、実勢価格と相続税評価額に差が生じる場合、現預金に比べ評価が下がる可能性があるのです。

また、不動産の生前贈与であっても、相続時精算課税制度や配偶者控除など、さまざまな特例が利用できます。

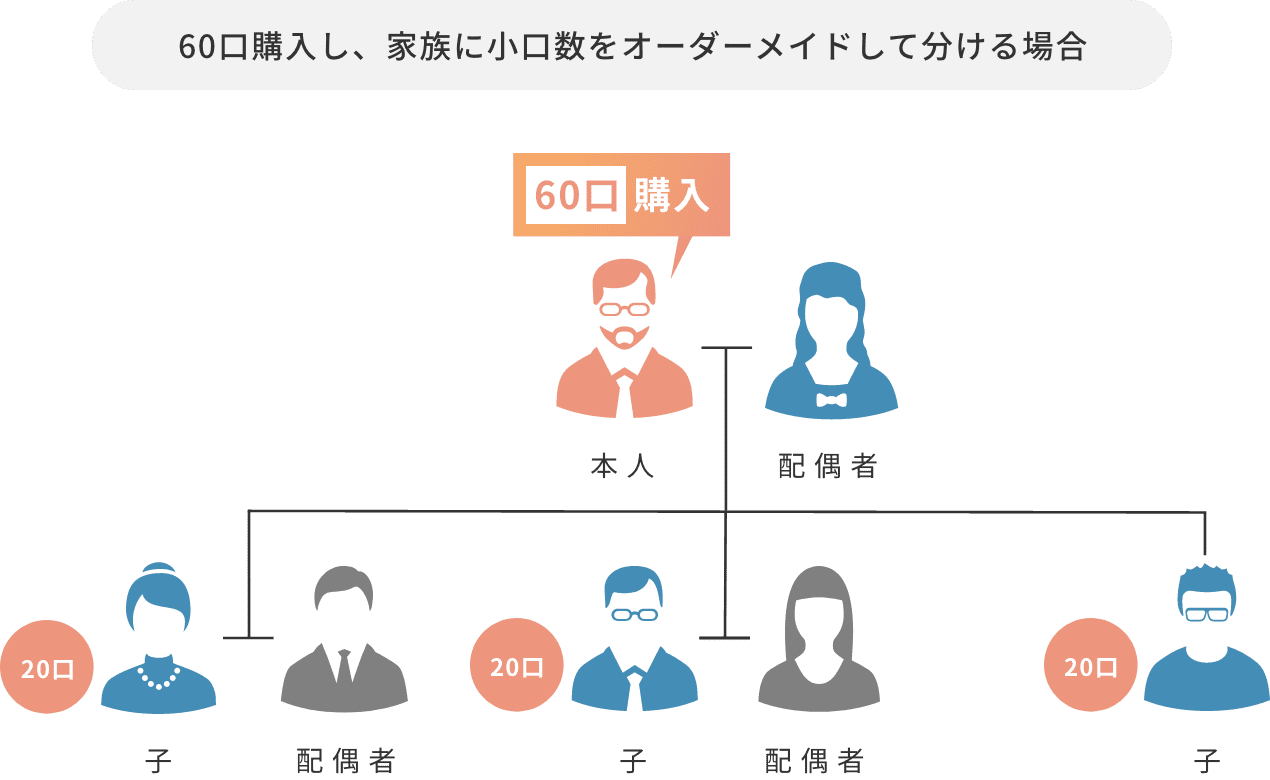

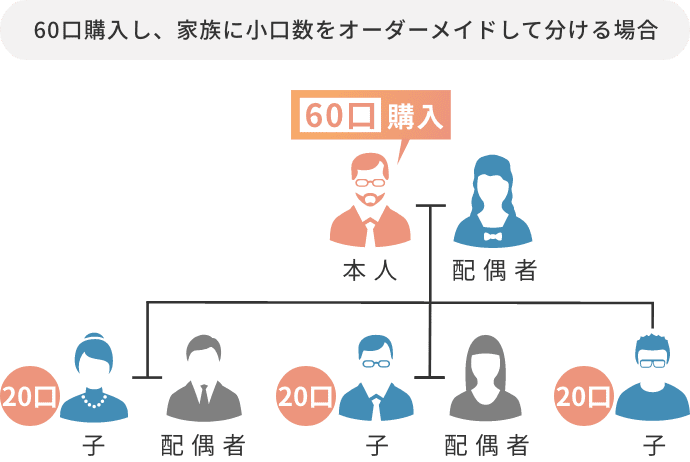

不動産の生前贈与にぜひご活用いただきたい商品が、弊社の不動産小口化商品「Vシェア」です。「Vシェア」は、個人では購入することが難しい都心の商業地にあるオフィスビルを弊社が小口化し、1口100万円単位・5口以上(最低口数は変更となる場合があります)から不動産の小口購入をすることを実現した商品です。資産運用として多くの方にご利用いただいていることはもちろん、1口単位で複数の相続人へ分けて贈与することができます。

さらに、都心のオフィスビルは、実勢価格と路線価の差から、結果的に相続税評価を下げられる可能性があるため、「Vシェア」は生前贈与の方法としてご活用いただける商品です。

※本コラムに記載された内容は、各種の事例や文献を基に一般論として述べたものです。弊社から当該物件の購入についての税務に関する何らの示唆

および確定的な見解を示すものではなく、本コラムに記載された算出方法や評価額など一切について正確性および確実性を保証するものではありません。

具体的な申告書の作成などにあたりましては、税理士などの専門家や所管の税務署などにご相談いただきますようお願いいたします。

※ 分譲マンションの相続税評価額については、「居住用の区分所有財産の評価について(国税庁)」に定められた評価方法が適用されます。

※ 一定期間の保有が条件となります。

※ 評価額は物件により異なります。

また、名義変更手続きも受贈者1人につき1万円の名義書換手数料で済むため、不動産の生前贈与には「Vシェア」がおすすめです。「Vシェア」についてより詳細にご覧になられたい方は、下記ページをご参照ください。

6. 生前贈与の注意点!110万円以下でも贈与税がかかる?!

110万円以下の生前贈与であっても贈与税がかかるケースもあるため、注意が必要です。暦年課税(暦年贈与)をしていたつもりが、相続税等の税務調査で定期贈与とみなされ、高額な贈与税が課税される恐れがあります。親族だからといって契約書も作らず、現金手渡しで贈与していたりすると、贈与した履歴が残っていないことから贈与事実がなかったとして、贈与したはずの金額が相続財産に加算され、相続税が生じる可能性があります。生前贈与する際は、次の注意点を確認しておきましょう。

6-1. 生前贈与では贈与契約書が必ず必要

生前贈与の事実を立証するためには、110万円以下の贈与であっても「贈与契約書」の作成が必要です。毎年110万円ずつの財産を生前贈与するのであれば、贈与契約書は毎年贈与を行うたびに作成する必要があります。

6-2. 現金手渡しではなく振込が好ましい

贈与の事実を明確にするには、契約書を作るだけでなく、銀行振込で手続きすることをおすすめします。相続税申告後に税務調査が入った場合、よく起きる問題が、その贈与事実が本当にあったのかどうか?といった点となります。被相続人の過去の銀行口座の取引を調査される中で使途不明な高額な出金があっても、それが贈与のための出金であることが明確にならないと、その部分の取扱いについて税務署と揉めることがすくなくありません。

生前贈与は現金手渡しではなく銀行振込で行い、財産の移動を記録することが大切です。

7. 贈与税の申告手続きは自分でもできる?

生前贈与による贈与税申告の手続きを自分で行う場合には、手続きの流れや必要書類を事前に確認し、しっかりと把握しておくことが重要です。不安がある場合は、管轄の税務署や法務局に直接行って無料相談をすることも可能です。

また、手続きの方法を確認したけれど難しくて分からない、手続きが面倒だという場合は、司法書士や税理士といった専門家に依頼するという方法もあります。5~10万円前後の報酬が必要になりますが、生前贈与手続きの不備によるトラブルを避け、スムーズに手続きを進めるためには、専門家に手続きを依頼するというのも有効な方法といえるでしょう。

8. 最後に

今回は、贈与税に関する基本的な情報を紹介してきました。生前贈与では、贈与税の基礎控除や非課税特例を活用することが可能です。

弊社の不動産小口化商品「Vシェア」なら不動産の生前贈与をより容易に行うことが可能です。子や孫への生前贈与には、ぜひ「Vシェア」をご活用ください。「Vシェア」についてより詳しくご覧になられたい方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 相続税の圧縮効果を含めた税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

贈与税の記事一覧に戻る