貸事務所業という選択~経営を安定させ、企業の持続可能性を高める方法とは?

目次

※本コラムは当社ボルテックスのセミナーを元に編集したものです。

セミナーの開催情報はこちら

企業の持続可能性を高める「貸事務所業」という選択

社会・経済が急激に変化し不確実性が高まる時代において、経営を多角化し本業と連動しない収入源を確保できると、経営悪化のリスクヘッジになり、企業の持続可能性が高まります。しかし、新規事業に取り組み、安定収益を得られるほどに成長させるには、多くの時間とコストがかかります。

そこで新規事業として、「不動産賃貸業」を取り入れるという選択肢があります。本業と連動しない不動産賃貸業であれば、常時は賃料収入を得て収益を増やし非常時には売却して現金化するなど、状況に応じた選択ができ、経営を安定させることができるのです。

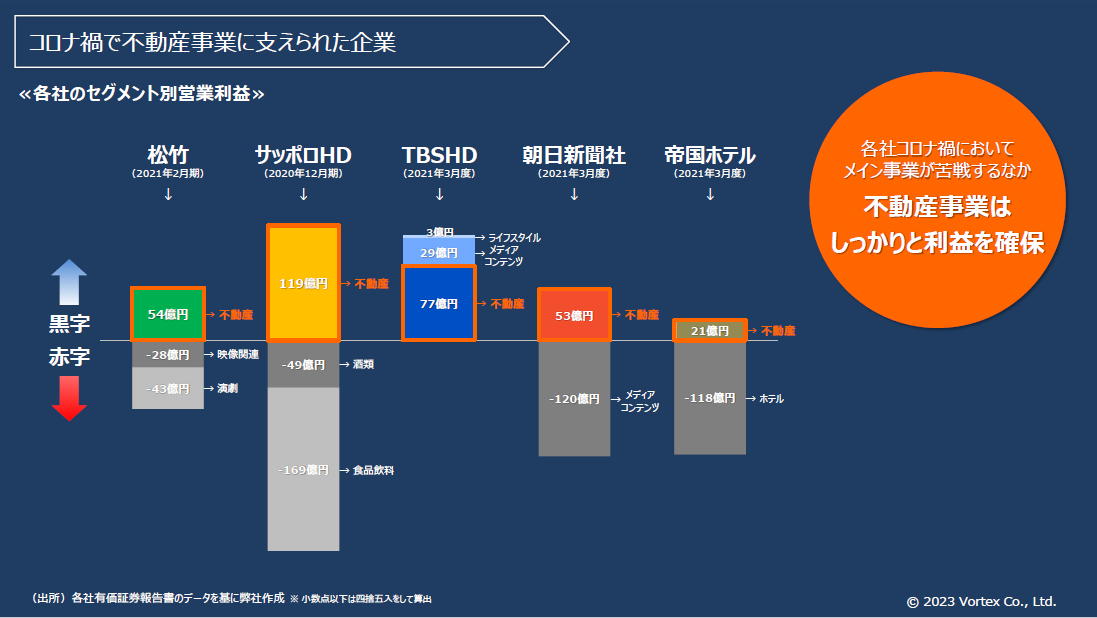

有名企業の事例をみていきましょう。コロナ禍に見舞われた2020年~21年は、名だたる企業もメインの事業に大きな影響を受け苦戦しました。そのなかで、従前から取り入れていた不動産事業では利益を確保しています。

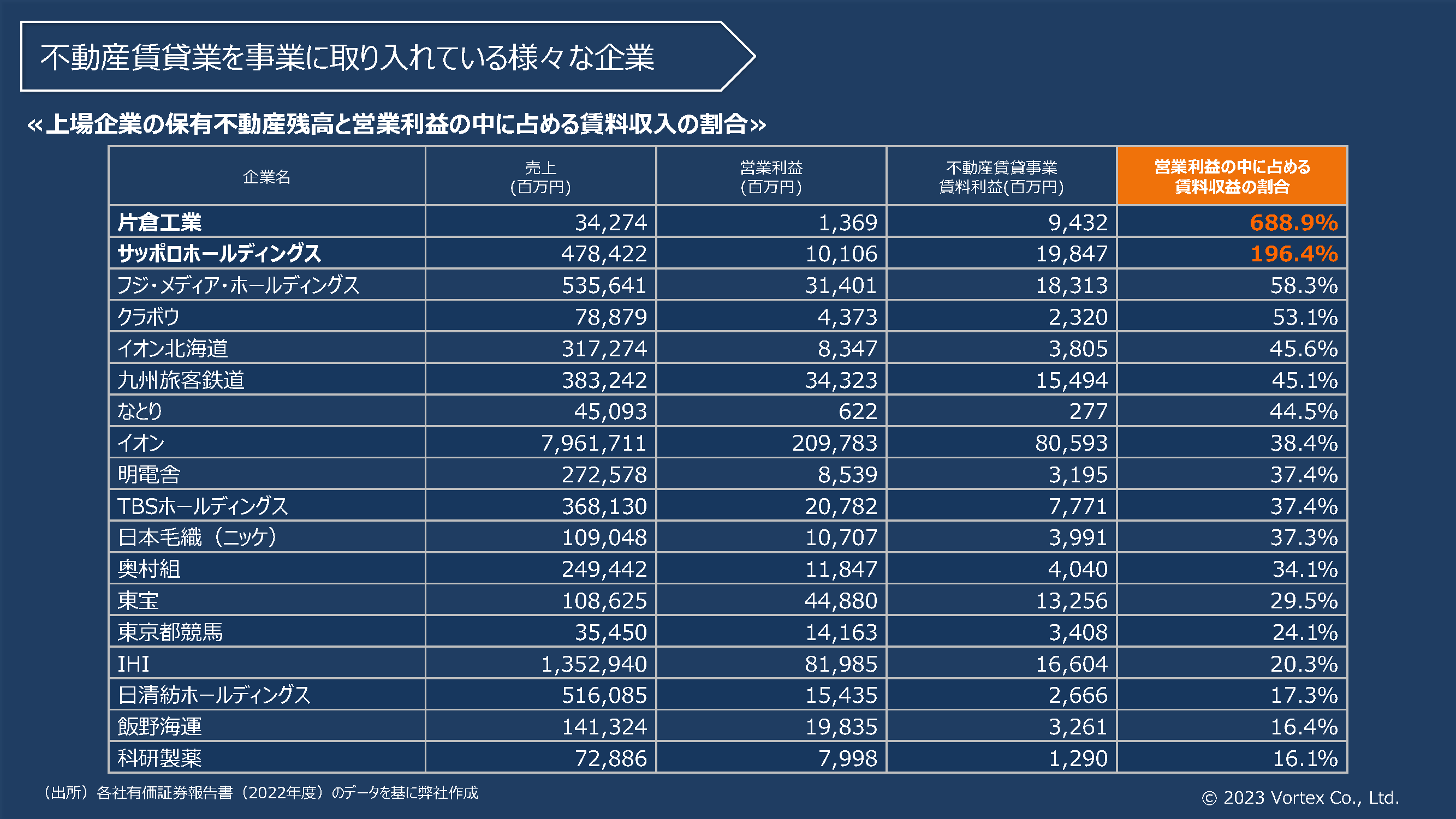

また、これらの企業以外にも不動産事業を取り入れている企業は多くあります。なかには会社全体の営業利益に占める賃料収益の割合が100%を超える企業もありました。つまり、メインの事業では赤字計上したものの、不動産事業の利益がそれを上回る黒字を確保したことにより、会社全体の利益を確保できたということです。本業で利益を出せない厳しい時期を、不動産賃貸の収入が支えたといえます。

貸事務所業は長寿企業数が最多

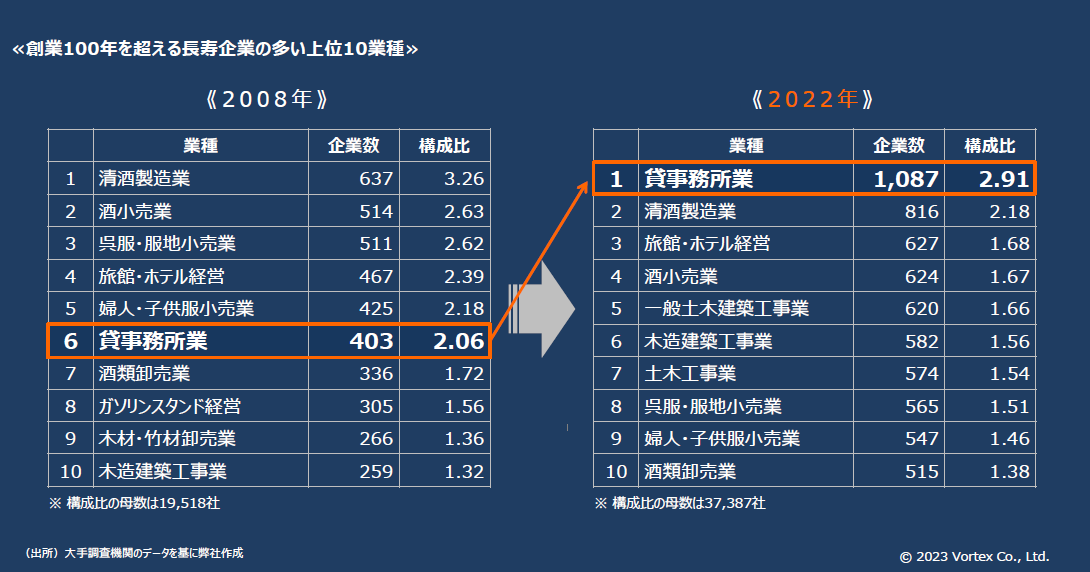

大手調査機関の2022年のデータによると、すべての業種のうち100年以上続く長寿企業が最も多い業種は貸事務所業でした。

また、2008年と2022年を比較すると、この十数年の間に、貸事務所業の長寿企業数が急速に増加していると分かります。これは100 年前に貸事務所業を創業した企業が多かったのではなく、当初は別の業種で創業した企業が、使わなくなった社屋や倉庫などを貸し出し、本業と並行して貸事務所業を始めたケースが含まれるからだといわれています。本業と貸事務所業を並行して営むうちに、貸事務所業の売上の割合が年々増加し、本業になっていったのだと考えられます。

このように、貸事務所業は新規参入のハードルが比較的低く、高い安定性を誇る事業だといえます。

さらに注目すべき点は、不動産関連業種のなかでも、貸事務所業をはじめ賃貸事業の長寿企業が際立っていることです。

日本では、バブル経済やリーマンショックでのマイナスイメージが影響して、不動産はリスクが高いという印象が強く残っています。実際に当時、転売や開発など不動産売買に関する事業は大きな影響を受けました。

しかし貸事務所業などの不動産賃貸事業は、ショックが起きたり経済が低迷したりしても、あらゆる業種のテナントがいっせいに退去するという事態は起こりにくいといえます。そのため、倒産するような事態にはならず存続していると考えられます。

企業が貸事務所業を取り入れる意義とは

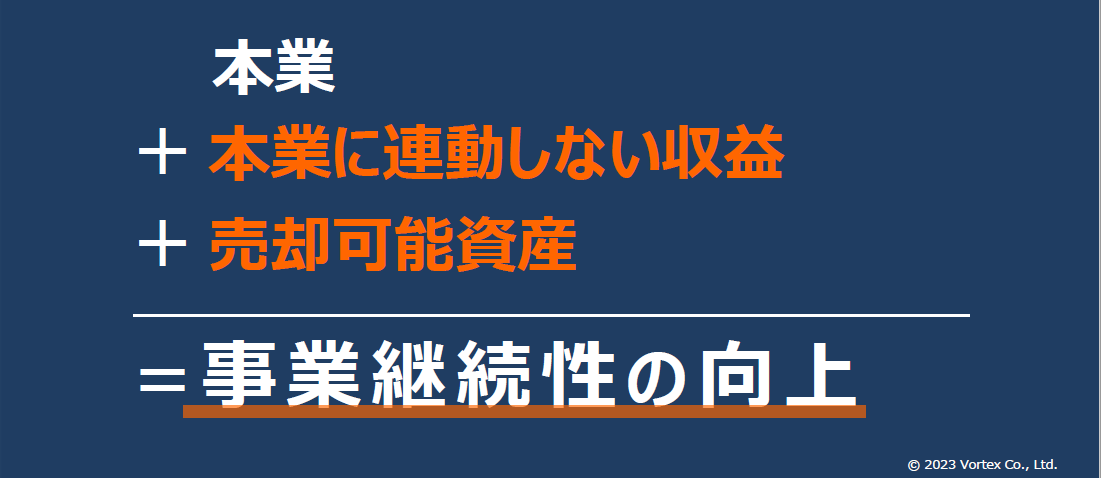

経営環境がめまぐるしく変わるなかで本業の経営危機を支えるのは、「本業に連動しない収益」や「売却可能な固定資産」です。多くの固定資産があっても、本業で使用する社屋や工場、資材置き場は、事業継続そのものに直結するため、売却しにくい場合があります。

経営危機に直面した場合に備え、本業に連動しない収益や迅速に換金できる売却可能資産をもち、企業を継続するための手段と選択肢を得ておくこと。この事業継続性向上の効果こそ、企業が貸事務所業を取り入れる意義といえます。

貸事務所業に適した不動産とは?

企業が貸事務所業を取り入るには、どのような物件を選べばよいのでしょうか。重要なのは、長期間にわたり市場価値を維持できる物件を選ぶことです。市場価値を維持できるかどうかにおいて、ポイントとなるのは希少性です。大量供給が可能な資産は価値が変動しますが、逆に供給が困難で希少性の高い資産は価値を維持しやすくなります。希少性の高い資産の事例としては、コレクションされるような絵画、貴金属、限定生産の車や時計、一部の不動産などがあげられます。希少性の高い不動産についてみていきましょう。

希少性の高い不動産とは

国内のビジネスの中心地は首都東京であり、特に山手線の内側は土地の空きがないほど建物が集中しています。住居であれば、広さ・立地・価格のどれを重視するか個々人が選択し、郊外を選択することもできますが、企業のオフィスはビジネス上の利便性など経済合理性を追求せねばならず、必然的に東京都心部に需要が集中します。したがって東京都心の商業地は供給に限りがあり、希少性が高いといえます。

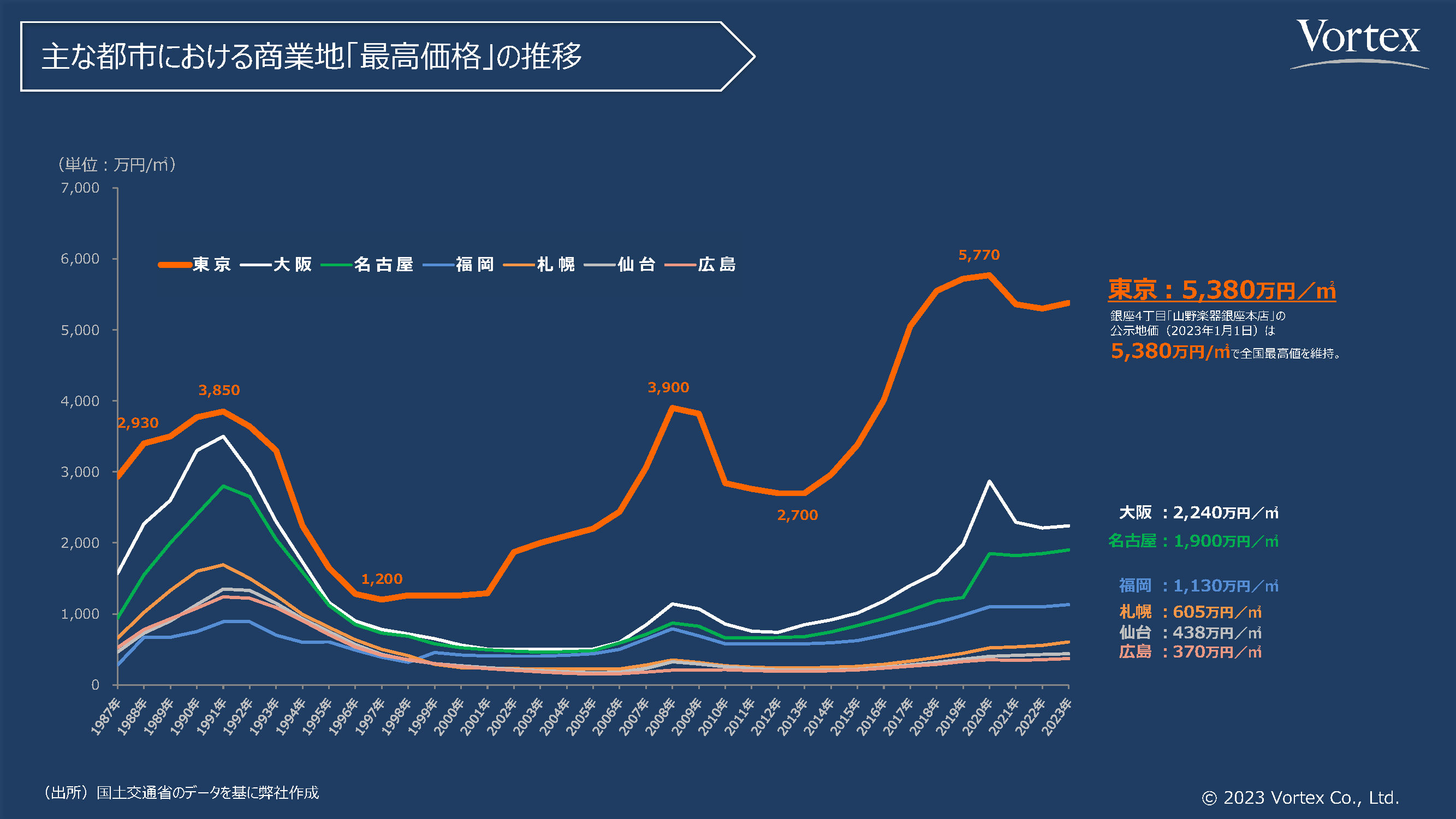

これは価値(価格)の変動にも表れています。国内主要都市の商業地における公示地価の「最高価格」の推移をみると、各都市で1980年代後半のバブル経済期に価格がかなり上がったことがわかります。しかし、そのうち現在までにバブル期の価格を大きく超えているのは東京だけです。バブル崩壊やリーマンショック後の低迷こそ見られるものの、東京はほかの地域と比べて地価の上昇率が突出しており、回復スピードも速いことがわかります。ここからも東京の商業地の力強さがみえてきます。

住居系(マンション・アパート等)と事業系(事務所等)の比較

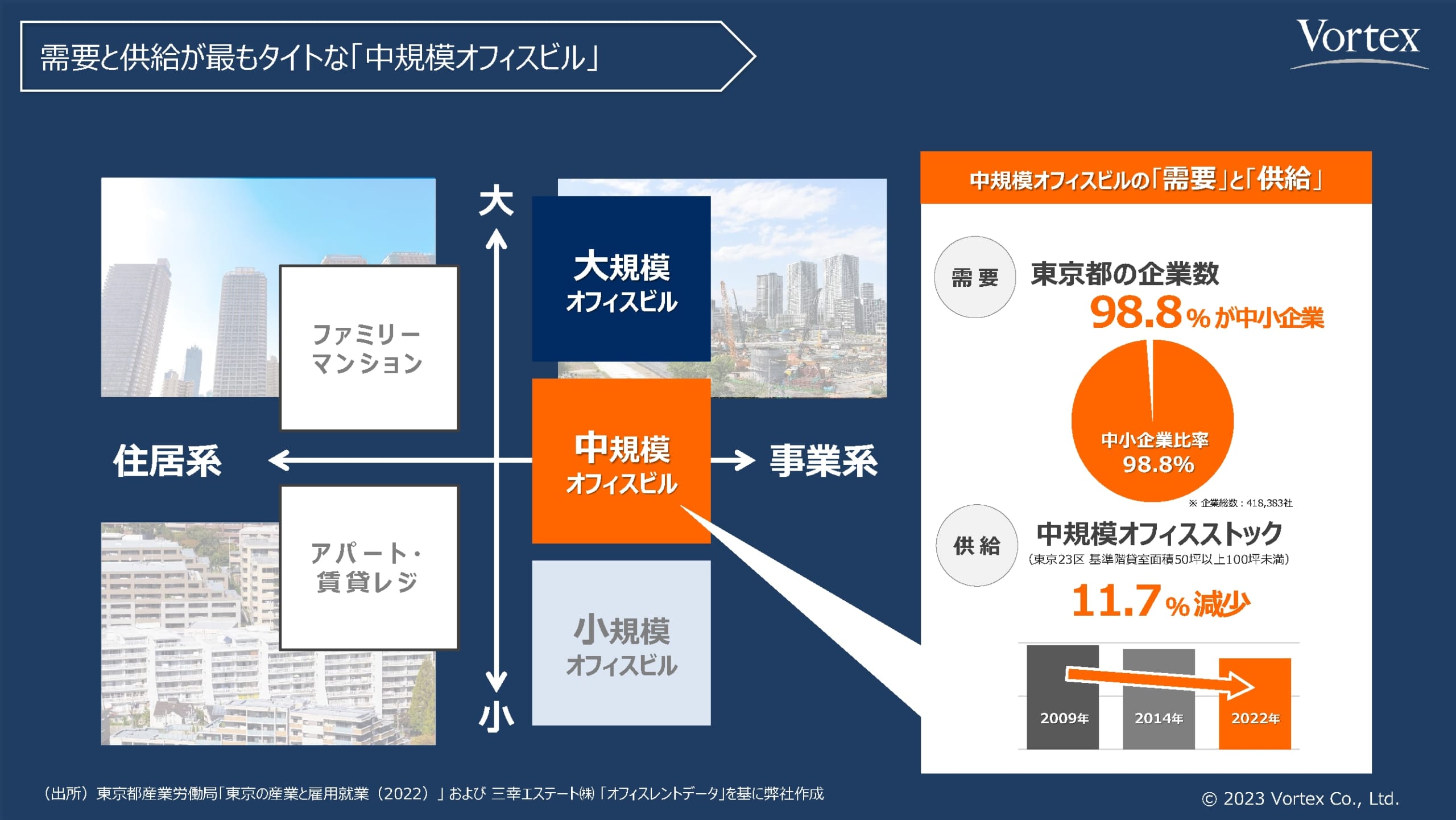

不動産は、マンション・アパート等の住居系/オフィス等の事業系、大規模/小規模の4つに分けられます。

不動産賃貸業を行なう場合に、住居系と事業系にどのような違いがあるのかをみてみましょう。

住居系不動産の場合、解約予告は1カ月前までを期限とするのが一般的です。また退去時の原状回復費用は、ほぼオーナー負担です。

一方、貸事務所など事業系の場合、テナントは長期の入居を前提にしている企業がほとんどです。入れ替わりが頻発する可能性が低く、解約予告も6カ月前までが多いため、その間に次のテナントを探す時間的余裕があります。原状回復費用についても通常はテナント負担であり、オーナー側にはテナントの退去にともなう突発的なコスト負担は少ないといえます。

住居は経年劣化したり近隣に新築物件ができたりすると入居者が決まりづらくなり、リフォームしたり賃料を下げたりする必要がでてきます。しかしオフィスは、景況感で賃料相場が変動するため、長期でみると浮き沈みはあるものの大きな下落は起きづらく、むしろ上昇傾向にあります。

実際に新宿区にある築浅・築古のオフィスビルを比べると、40年以上の築年数の差があってもむしろ築古の賃料が高いというケースもあります。

したがって、住居系に比べ事業系のオフィスビルの方が、安定的に賃料収入を得られる可能性は高くなります。

オフィスビルの規模による需給バランスの違い

次に、オフィスビルの規模による需給バランスの違いをみていきましょう。

大規模オフィスは、現在も虎ノ門・麻布、六本木、東京駅周辺、渋谷などのエリアで開発が続いていることから、今後も一定の供給が見込まれます。こうした新たに開発された大規模ビルは魅力的で資産価値も高いのですが、そのほとんどは大手不動産企業の保有資産として開発されるため、売買マーケットには出されません。したがって、オフィスビルの売買マーケットで取引されるのは、中小規模のビルということになります。

東京都には多くの企業がありますが、企業数でいうと約99%が中小企業です。これらの中小企業が中小規模オフィスビルの主要なテナントになりますが、小規模ビルよりも中規模オフィスビルの方が設備や使い勝手がよいことから、需要が高い傾向にあります。

一方で、古くなった中小規模のオフィスや小規模マンション、戸建てなどは、大規模オフィスを建てるために地上げされてストックが少ないため、供給がタイトになっています。

つまり需給バランスにおいて、中規模ビルの希少性が高まっているということです。

小規模オフィスビルと中規模オフィスビルの違い

需給バランス以外に、小規模オフィスビルと中規模オフィスビルの違いはあるのでしょうか。

価格面では、小規模オフィスビル(いわゆるペンシルビルなど)であれば一棟5億円ほどと購入しやすくなります。しかしフロアあたりの面積が小さいので、スタートアップ企業等からの需要があるものの、企業規模の変化により移転するなど、テナントが安定しない面があります。

中規模オフィスビルの場合、利便性の高い立地でかつグレードが高い物件であれば、有力な地方企業が東京オフィスとして使用するなど、優良テナントが長期間入居しやすいといわれており、安定した収益を得られる可能性が高くなります。一方で、中規模ビル一棟は50億円以上することもあり、多くの中小企業には購入しにくい金額といえます。

貸事務所業に取り入れやすい、中規模ビルの「区分所有オフィス」

そこで、中規模のオフィスビルを1フロアごとに区分し、価格を小規模ビルと同じほどにおさえたものが「区分所有オフィス」です。多くの中小企業や個人に購入検討の余地がある価格で、かつ立地やグレードによる魅力・希少性は中規模ビルのままであるため、貸事務所業に適した物件であるといえます。

中規模ビルの「区分所有オフィス」は、需給バランスによる流動性の高さも魅力です。貸事務所業を取り入れる場合、本業に何かあった際に早期に売却しやすい資産であるという側面も重要です。区分所有であれば一棟ビルよりも価格がおさえられるため買い手が見つかりやすく、早期の売却を期待できます。

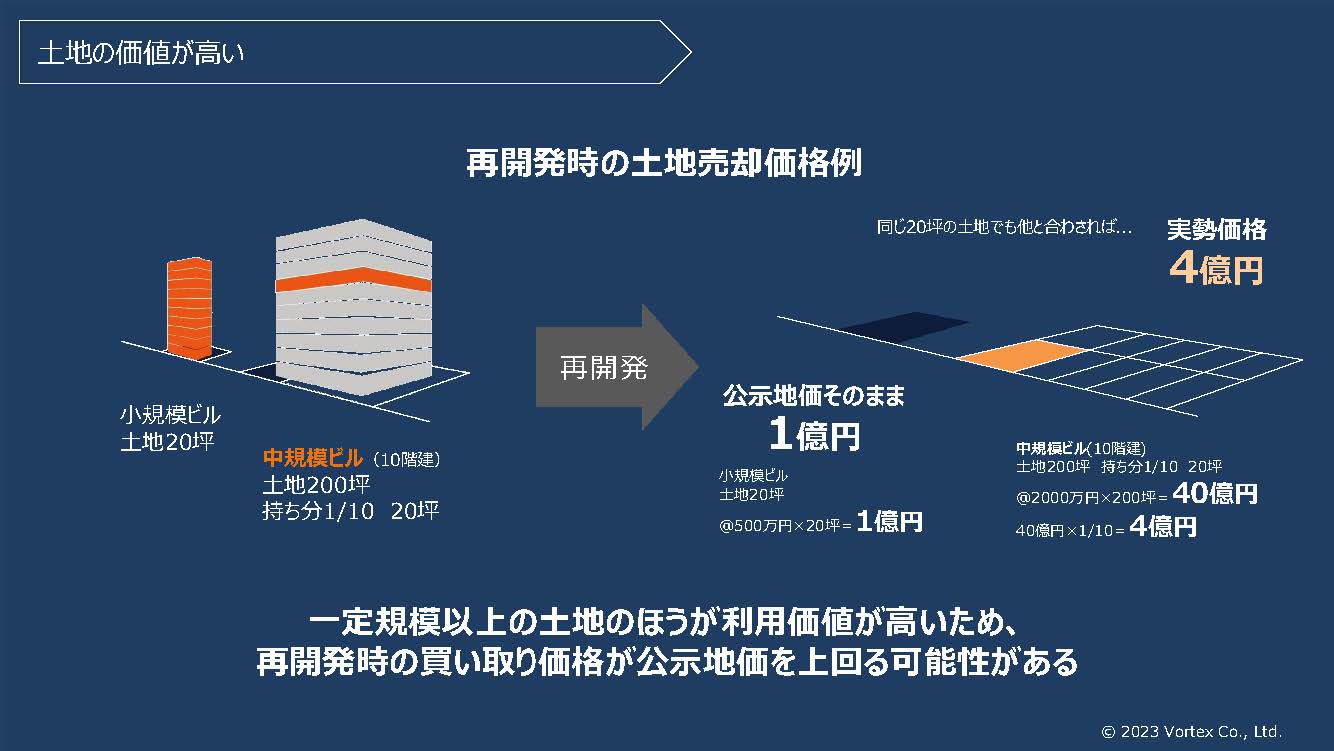

また東京は世界の大都市のなかでも、多くの再開発が行われている都市です。敷地が広いと開発用途も広くなるため、大きな敷地ほど高値で取引される傾向にあります。中規模ビルはある程度の土地の広さがあるため、再開発の対象になった場合の資産価値も高くなるといえます。

気になる空室率。「区分所有オフィス」の実績は?

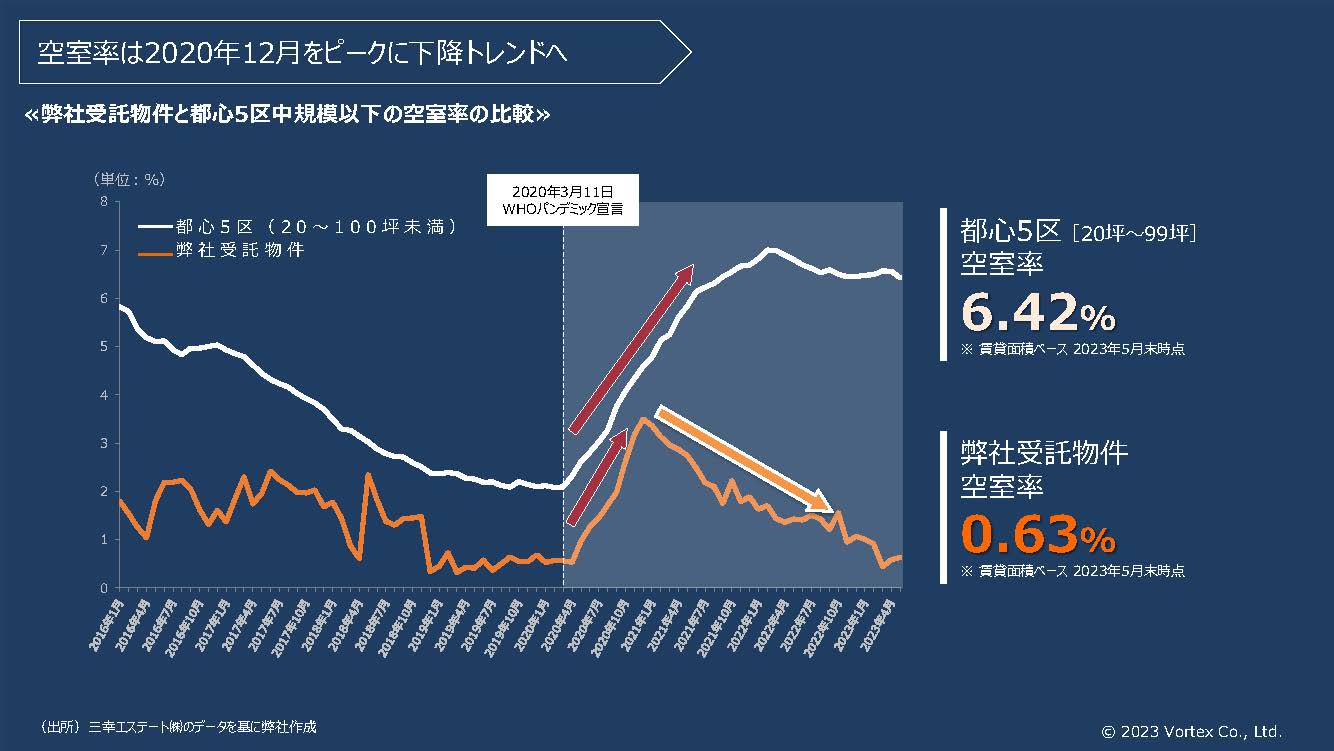

不動産賃貸業においては物件の稼働率の高さが重要であり、言いかえると空室率がどれほど低いかが気になるところです。

当社の事例でみると、2023年5月末時点で東京の都心5区の中規模以下(20坪以上、100坪未満)のオフィス空室率は6.42%であるのに対し、「区分所有オフィス」は0.63%です。希少性の高さやそれにともなう需要の多さなどにより、常に市場平均よりも低い空室率を維持できていることがわかります。

▶東京では多くの再開発が進行中

2023年の東京はこうなる! ~大規模開発計画から見るアフターコロナの東京~

貸事務所業を取り入れた企業の事例

ここまで貸事務所業を取り入れる選択や希少性の高い不動産についてみてきました。最後に、実際に貸事務所業を取り入れ、事業継続することができた企業の事例を紹介します。いずれもここまで見てきた「区分所有オフィス」にて貸事務所業を取り入れた実例です。

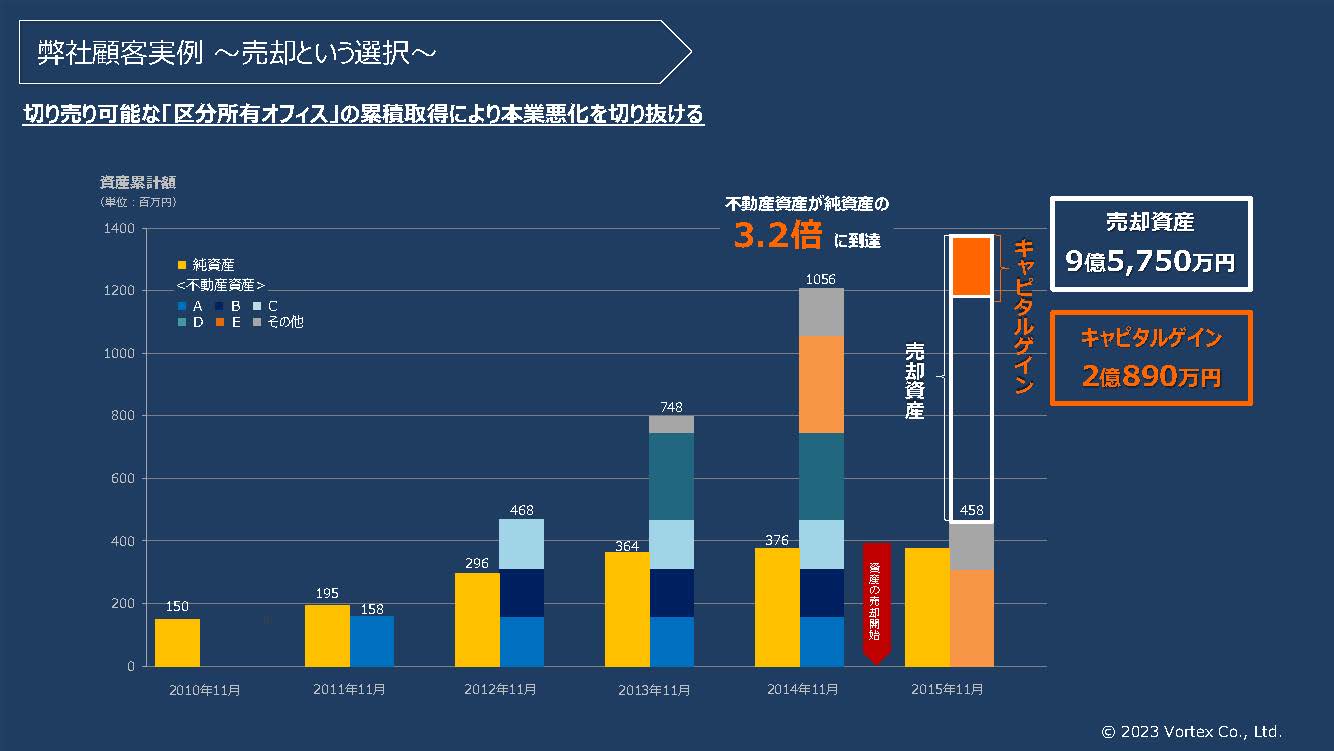

本業の危機を不動産の売却により乗り越えたA社

A社は2011年から毎年不動産の累積取得を続けていましたが、2015年に本業の収益が悪化したため、立て直すべく保有する不動産の一部売却を決意。「区分所有オフィス」の流動性の高さから短期間で売却を完了。2億円超のキャピタルゲインを獲得して、廃業の危機を乗り切ることができました。

ビル一棟を売却する場合、金額が大きくなるため買い手が限られ流動性は低くなりますが、「区分所有オフィス」を複数保有している場合、早期売却に適した物件を選ぶことも可能です。有事に備える防波堤として「本業に非連動の売却可能資産」が有効に機能したケースでした。

貸事務所業を実践する当社の実例

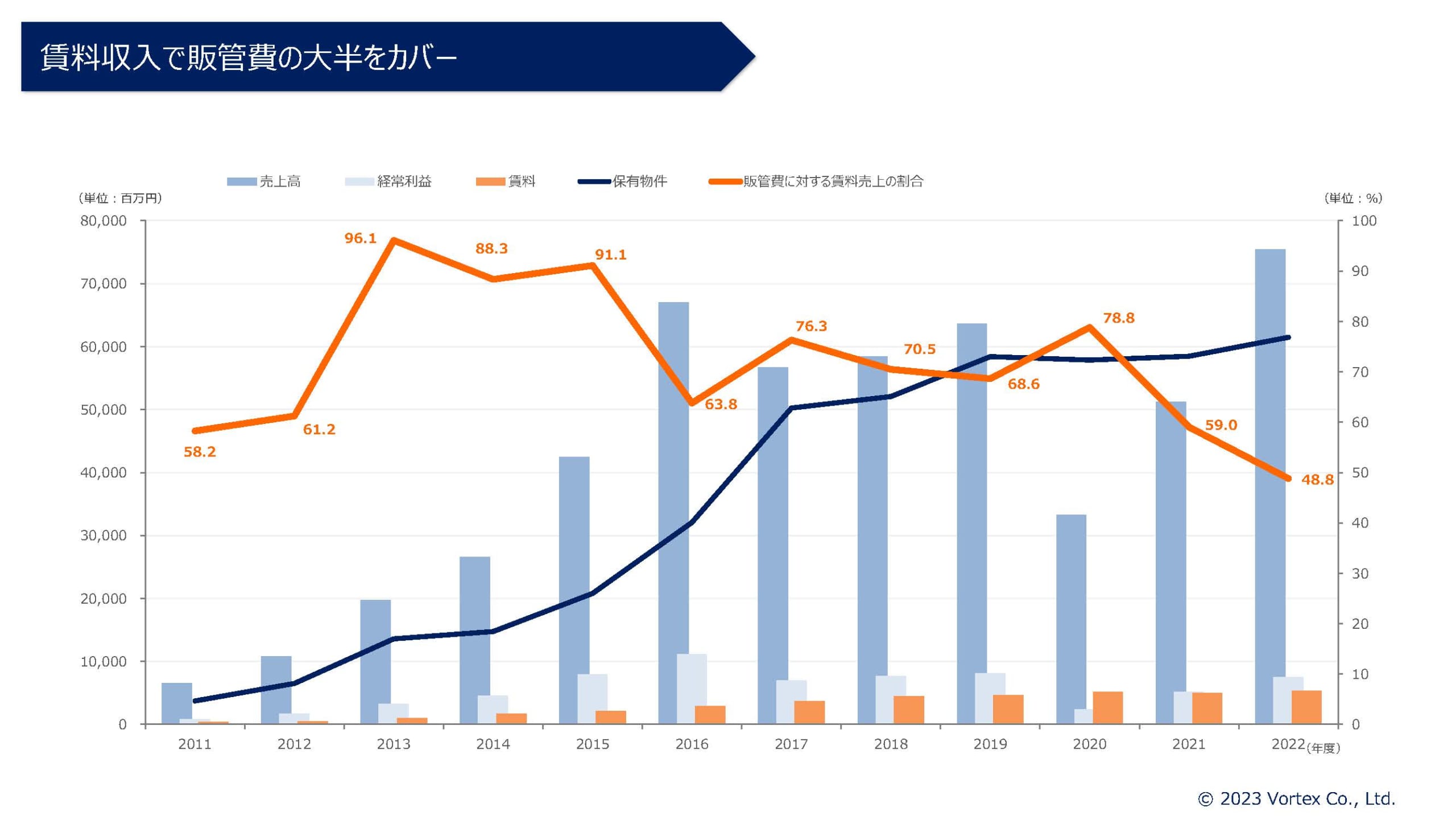

当社ボルテックスも貸事務所業により利益を確保している企業といえます。

当社は2020年度、コロナウイルス感染症の影響を受け、売上が50%近く減少しました。これは、不動産という資産の性質上、物件や企業財務戦略の詳細を対面で説明していたところ、コロナ禍に突入してそれができなくなり、当初は切り替えに対応しきれなかったためです。

しかし、当社は「区分所有オフィス」の販売だけでなく保有する物件からの賃料収入があるため、黒字経営を維持できました。貸事務所業は一般的な事業に比べて販管費などの経費が少ないため、利益率が高く、赤字になりにくいのも特徴です。

テレワーク浸透によりオフィス需要の変化はあるか

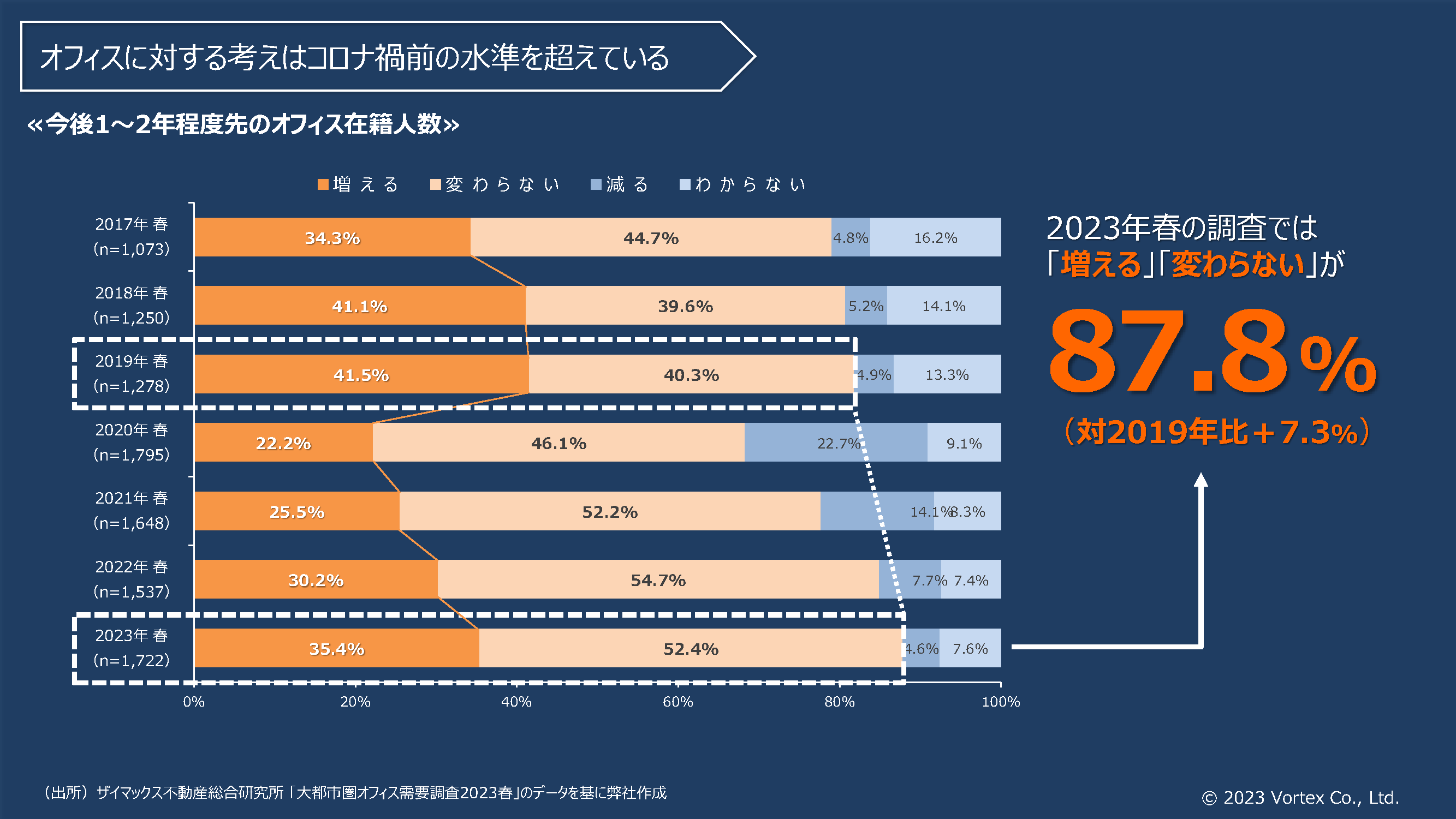

コロナ禍によりテレワークが浸透したため、オフィス需要は先行き不透明だという見方もあります。しかし、今後のオフィス在籍人数をたずねる調査の2023年春の時点の結果では、「増える」「変わらない」との回答が約88%に達しています。これはコロナ禍前の2019年の同調査の結果を上回っています。テレワークは浸透したものの、コロナ禍の収束により、一定のオフィス回帰が起きているといえるでしょう。

今後は、コロナ禍での経験や働き方改革、生産性向上の必要性などから、それぞれの職場に適した働き方が模索され、オフィスのあり方も変わっていくでしょう。オフィスは、一律にデスクを並べて業務に従事する場所から、人と人とのコミュニケーションを活発にし、イノベーションを起こす場所であるという認識が広まりつつあります。オフィスの役割や必要な面積、望ましいレイアウトなどが変わり、物件の選別が進むのではないでしょうか。

まとめ

先述のとおり、貸事務所業は100年以上続く老舗企業に最も多い業種です。激動の時代をくぐり抜けてきた100年企業の強さの一因ともいえる事業に注目し、自社の持続可能性を高める戦略として貸事務所業を取り入れることを検討してみてはいかがでしょうか。

また、本業外の収益の柱として貸事務所業を取り入れるには、物件の選定・管理、テナント誘致のノウハウ、手放す際の不動産市場の見極めなど、中長期にわたってさまざまな場面で相談できる戦略パートナーが必要です。ぜひ情報量と経験が豊富な信頼できるパートナーを選んでください。

※本コラムは当社ボルテックスのセミナーを元に編集したものです。

【講師】株式会社ボルテックス セミナー推進課 松村悦子

【資料作成・監修】株式会社ボルテックス 営業企画部

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。