目次

投資では、「長期」「積立」「分散」という3つのワードがよく使われています。そのなかで長期投資とは、金融商品を長期間保有し続けることで平均的な収益率を安定させ、無理なく資産形成を行うことを目的とした投資方法のことをいいます。短期投資のように短い期間で金融商品の売買を行うのではなく、長い期間をかけることでリスクを軽減できることから、投資初心者やサラリーマンにおすすめの投資方法といえます。この記事では、長期投資と短期投資の違い、長期投資のメリットについて解説していきます。

1. 長期投資とは?期間はどれくらい?

まず、長期投資の期間とはどれくらいの年数をいうのでしょうか。

明確な定義はありませんが、一般的には、長期投資に分類される投資の期間は3年から5年とされています。一方「個人向け10年国債」の年数から10年以上の期間を長期とする考え方もあります。

いずれにしても長期投資は、日々の値動きに着目して売り買いを繰り返すことで利益を得る短期投資と違い、目先の利益ではなく、長期的な目線で資産形成することを目的としています。

2. 長期投資と短期投資の違い

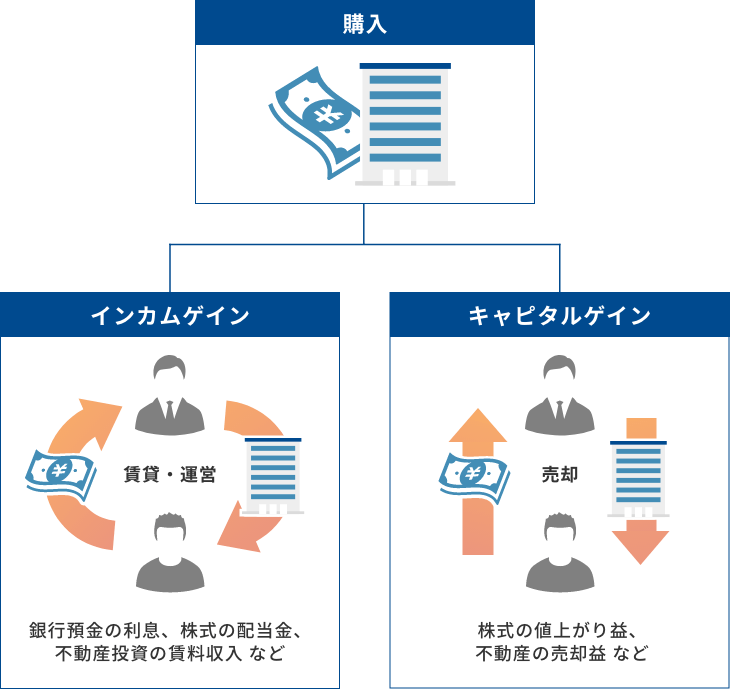

長期投資と短期投資の大きな違いは、どのようにして利益を得るかというところにあります。

例えばデイトレーダーのように、日々の値動きを追いながら安値で買って高値で売ることを細かく繰り返すことで、売買差益(キャピタルゲイン)を得ようとするのが短期投資です。一般的には1年以内で利益が確定するものを短期投資といいますが、なかには1日以内や1分1秒単位で売買されるケースもあります。

一方、長期投資は、長い期間保有し続けることで継続的な収益(インカムゲイン)を得ることを目的としています。例えば株式であれば配当金や株主優待、債券であれば利息、不動産であれば賃料収入などがインカムゲインです。

あわせて、企業の成長などに伴う値上りにより、売却時にキャピタルゲインを得ることも目的としています。

金融商品の値動きを予測するのが難しい投資初心者や忙しいサラリーマンには、短期投資よりも長期投資の方が向いているといわれています。

3. 長期投資はリスク軽減になる?

長い期間をかけたからといって、長期投資にはリスクが全くないというものではありません。金融商品を保有する長い期間には、値上がりするときもあれば値下がりするときもあります。しかし投資期間が長いほど投資対象の企業は企業活動によって成長していくと考えられるため、値上がりする傾向があるとされています。

さらに、冒頭の「分散」投資を行うこともリスクの低減につながります。分散投資とは、投資先を複数に分けることで、値下がりによる資産価値の減少リスクを低減させる投資スタイルのことです。投資初心者が、長期投資を行う際には、分散投資と合わせて「長期分散投資」をすることをおすすめします。

分散投資について、詳しくは下記ページをご参照ください。

4. 長期投資はおすすめ?長期投資のメリットとは

長期投資は、投資初心者やサラリーマンでも無理なく始めることができ、リスク低減にもなるおすすめの方法といわれています。長期投資がなぜおすすめなのか、長期投資のメリットをまとめてみましょう。

4-1. 収益の安定

投資の基本は「安値で買って高値で売る」ですが、実際はそう上手くいかないものです。初心者にとって、値動きの動向を予測しながら売買することは難しいとされています。また、投資した金融商品が値下がりしてしまったとき、「もう少ししたら上がるかも…」と考えてしまい、さらに大きな損失を生んでしまうということも珍しくありません。

一方、長期投資は日々の値動きに一喜一憂する必要はありません。もちろん、一時的に価額が投資額(元本)を割り込むことがあるかもしれませんが、数年間かけて保有することで価格が上がる傾向にあるため、短期投資に比べると収益は安定するといえるでしょう。

4-2. 複利効果

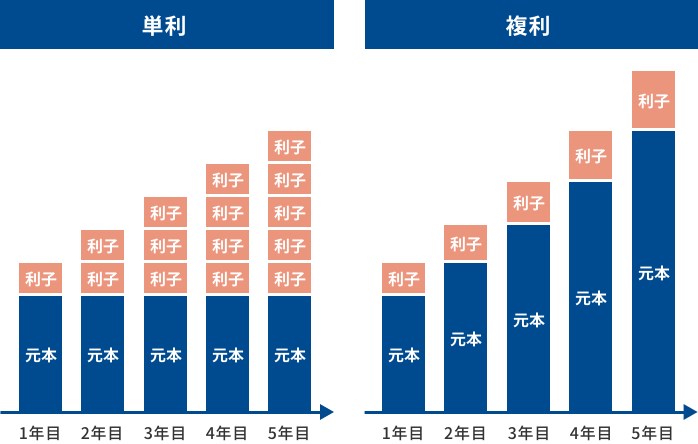

長期投資には複利効果のメリットもあります。複利とは、運用で得た収益を投資元本に加えて次の投資に回すことです。それにより、利益が増えるほど元本が増え、さらなる利益を生むことができるというわけです。

例えば元本100万円を単利の3%と複利の3%で運用する場合の5年後の受取り額を比較してみると

〔3%単利〕100万円+(100万円×3%×5年)=115万円

〔3%複利〕(100万円+100万円×3%)⁵=115万9,274円

複利で運用したほうが、受領額が増えることが分かります。また、運用期間が長くなるほどその差は広がります。

複利について、詳しくは下記ページをご参照ください。

4-3. 低コスト

投資の目的は利益を得ることです。投資にかかるコストが低いほど利益は大きくなります。1日のうちに何度も売買を繰り返すデイトレードのような短期投資は、売買にかかる手数料が頻繁に発生することになりますが、長期投資であれば、短期投資と比べて売買の回数が少ないため、手数料も少なくなります。

また、投資にかかる費用として忘れてはならないのが税金です。売買によって利益を得たときは、その利益に対して所得税や住民税が課せられます。利益が確定するまでの期間が長い長期投資は、短期間に売買を繰り返しその都度税金が課せられる短期投資と比べて総納税額が少ないという点も違いのひとつです。

4-4. 時間をとられない

短期投資の場合、日々の値動きをチェックする必要があるため、時間に余裕がある人や頻繁に値動きをチェックできる人でないとタイミング良く売買ができません。日中は会社で仕事をしているサラリーマンや時間に余裕がない人にとっては、なかなかハードルが高い投資スタイルといえるでしょう。

一方、長期投資は、金融商品を長期間保有し継続的なインカムゲインを得、さらに長期間の保有後にキャピタルゲインを得ることを目的とする投資です。毎日の値動きチェックする必要がないため、忙しい人にはおすすめの投資スタイルといえるでしょう。

5. 長期投資は儲からない?長期投資を行う上での心がけ

長期投資は儲からないという話を耳にしたことはありませんか。それは「長期投資は儲からなくて損をする」ということでなく、「安全だが短期投資のように短期間で一攫千金のような大きな利益を得ることはできない」という意味です。とはいえ長期投資でも短期投資でも、投資は必ず儲かるというものではありません。

長期投資を行う上では、次のような心がけが大切です。

5-1. すぐには儲からない・日々の値動きは気にしない

長期投資は、投資した資金を長く運用することで収益の安定的な向上を目指します。時間を味方にしながら資産形成をしていくものなので、投資してすぐに儲かるというものではありません。そのため、短期的な値動きに一喜一憂しないことも大切です。あせらずに気持ちの余裕をもって投資に臨みましょう。

5-2. 投資先は慎重に選ぶ

長期でも短期でも同じですが金融商品では、銘柄の選択が大切です。特に長期投資の場合は、企業や業界の将来性や成長に期待するという考えで投資を行うため、株式投資の場合はどの企業に投資するか、投資信託の場合は運用対象がどのようになっているかを検討することが重要です。

さらに、長期に渡って運用するわけですから、投資信託などでは、運用コストも重要です。一般的に投資信託の手数料は債券型よりも株式型のほうが高く、「インデックス型」よりも「アクティブ型」の方が高い傾向にあります。手数料についてもチェックしながら金融商品を選ぶことをおすすめします。

5-3. 政治経済、市場の動向をチェックする

毎日の値動きには一喜一憂しないといっても、一度投資したら後はほったらかしというのはNGです。日々の値動きを常に気にする必要まではありませんが、政治経済、国際情勢、市場の動向はチェックし、その影響や今後の方針を考えることは大切です。

6. 最後に

長期投資のメリットや短期投資との違いについてご紹介してきました。長期投資は時間を拘束されることが少ないことからサラリーマンや忙しくて時間がないという人におすすめの資産運用です。長期間の投資となるので、どんな金融商品に投資をするか、投資先や商品は慎重に選ばれることをおすすめします。これから投資を始めたい方、投資初心者の方におすすめなのが長期分散投資です。

長期分散投資のために設計された弊社の不動産小口化商品「Vシェア」は、長期分散投資のひとつとして有効です。

「不動産小口化商品」についてさらに詳細を知りたいという方は、下記の記事に詳しくまとめています。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

橋本 秋人はしもと あきと

FPオフィス ノーサイド代表

ファイナンシャル・プランナー 不動産コンサルタント

保有資格:ファイナンシャル・プランナー(CFP®認定者・1級FP技能士)、公認不動産コンサルティングマスター、宅地建物取引士、終活アドバイザー(終活アドバイザー協会) 他

1961年東京都出身。早稲田大学商学部卒業後、住宅メーカーに入社。長年、顧客の相続や資産運用として賃貸住宅建築などによる不動産活用を担当。

また、自らも在職中より投資物件購入や土地購入新築など不動産投資を始め、早期退職を実現した元サラリーマン大家でもある。現在は、FPオフィス ノーサイド代表としてライフプラン・住宅取得・不動産活用・相続などを中心に相談、セミナー、執筆などを行っている。

FPオフィス ノーサイド(https://fp-noside.jimdo.com/)

投資の記事一覧に戻る