目次

投資信託は、少額な資金から始めることができ、運用のプロに任せられるため初心者でも始めやすいという点から、おすすめの資産運用方法のひとつです。しかし、投資信託は種類も数も豊富にあるため、選び方が分からない、おすすめがあれば知りたいと思う方も多いのではないでしょうか。

そこでこの記事では、投資信託はどう選ぶべきか、おすすめの選び方や失敗しないためのポイントをご紹介します。

1. 投資信託が初心者におすすめの理由

投資信託は、以下の理由から投資初心者におすすめの運用方法として知られています。

1-1. 運用をプロに任せられる

投資信託は、投資のプロであるファンドマネージャーに資産運用を任せることができます。投資に対する知識や経験がなくても始めることができるため、特に投資初心者におすすめの方法です。

1-2. 少額から投資が始められる

投資信託は少額から投資を始めることができるという点もおすすめの方法とされる理由のひとつです。

一口1万円程度から購入できるファンドが多いですが、選び方によっては100円から投資できるファンドや毎月500円ずつ積み立て投資ができるファンドもあります。

1-3. NISA・つみたてNISAが利用できる

投資信託はNISAやつみたてNISAが利用できるという点でもおすすめの方法です。NISA・つみたてNISAとは個人投資家のための税制優遇制度のことで、NISAでは年間120万円、つみたてNISAでは年間40万円を上限として投資信託の分配金や売却による利益にかかる税金が非課税となります。

投資初心者が投資信託で少額の投資を始める場合、大きな投資利益を得ることは難しくても、非課税制度を上手に利用することでメリットが得られる可能性があります。

2. 投資信託で失敗しないためのポイント

投資信託は、運用をプロに任せることができるため、投資初心者におすすめの方法といわれていますが、投資信託を始めれば誰でも成功できるわけではありません。

投資信託で失敗しないためには、ファンドの選び方が重要です。特に投資初心者の場合は、以下の3つのポイントに着目してファンドを選ぶのがおすすめです。

- 運用コストが低いもの

- 少額から始められるもの

- 値動きの要因が分かりやすいシンプルなもの

投資信託の運用には手数料(コスト)がかかります。投資信託を選ぶときに注目すべき手数料は、購入時手数料と信託報酬(毎年かかるコスト)です。複数の投資信託を比較する際は、特に信託報酬に注目し、できるだけコストのかからないものを選びましょう。

また、初心者は少額投資から始めるのがおすすめです。例えばネット証券であれば100円程度から始めることができます。

さらに、初心者が投資信託を選ぶときは、値動きの要因が分かりやすいシンプルな商品を選ぶことで、何が要因になってどんな値動きが起こるのかを学びやすくなるため、投資の勉強になります。投資信託にはさまざまな種類があり、運用の方針もまちまちです。中には、複雑な仕組みになっているものもありますが、そのような投資信託は値動きがわかりにくく、初心者には向きません。

なお、投資信託には、日本以外の債券や株式に投資しているものもあります。このようなものには「為替変動リスク」がありますので注意しましょう。債券や株式の価格が上がっていても、為替レート次第では資産価値が下がってしまう可能性があります。

3. おすすめの投資信託はどれ?選び方のコツ

ここからは、投資初心者におすすめの投資信託はどれなのか、投資信託の失敗しない選び方について分かりやすく解説します。

3-1. 投資信託の特徴を把握する

投資信託には、以下の3つの種類があります。まずは、投資信託の種類とその特徴を把握しましょう。

インデックスファンド

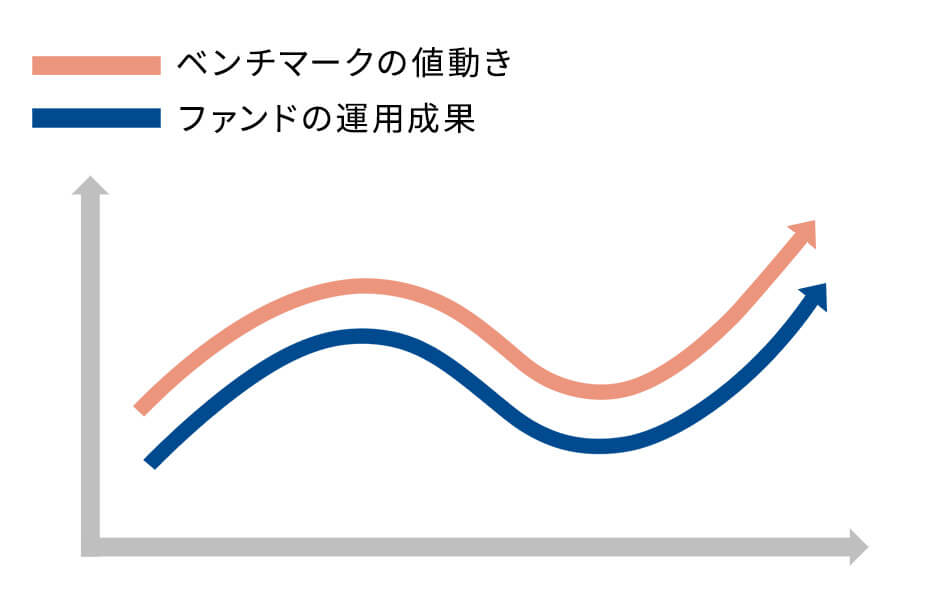

インデックスファンドとは、日経平均などの株価指数や債券指数などを指標として、同じような値動きになるように運用する投資信託のことです。

インデックスファンドには値動きが分かりやすく運用コストが低いという特徴があることから、投資信託初心者にもおすすめのファンドだといえるでしょう。ただし、選択肢となるファンドが少ない点がデメリットです。

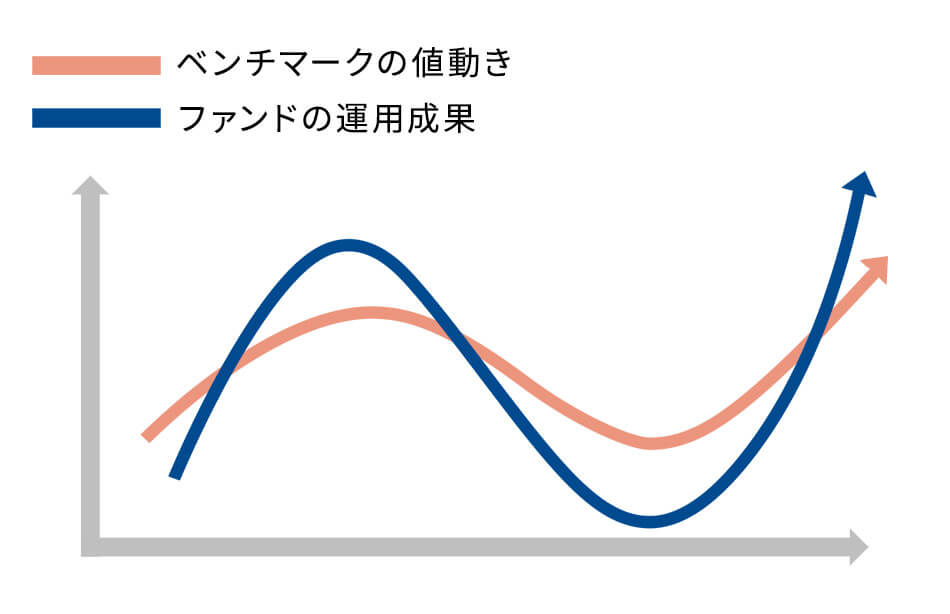

アクティブファンド

アクティブファンドとは、高いリターンを目指して、ファンドマネージャーなどのプロが投資判断を行う投資信託のことです。種類も豊富で高いリターンが期待できるという特徴がありますが、その分リスクも高く、また運用コストが高い点もデメリットといえるでしょう。

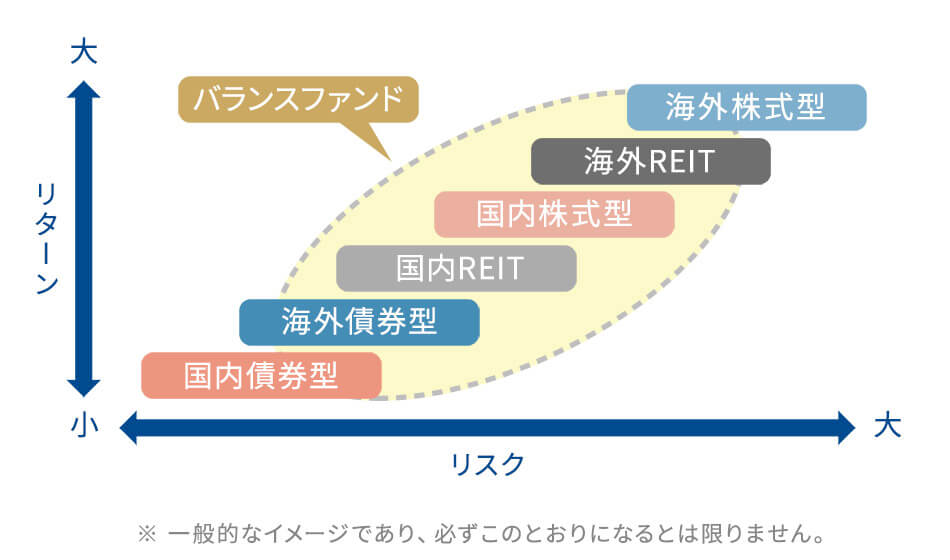

バランスファンド

バランスファンドとは、値動きの異なる複数の投資先を組み合わせ、それぞれのバランスを取ることでリスク低減を目指す投資信託のことです。分散投資によるリスク低減が期待できる点はおすすめですが、その反面、バランスファンドには運用コストが高いというデメリットもあります。

分散投資によってリスクが抑えられる点は初心者向きですが、コストについては注意して選ぶようにしましょう。

3-2. 投資信託の種類とリスク・リターンのバランスを把握する

投資信託は、投資対象となる資産とエリアによって、以下の表のように分類されます。

初心者が投資信託を選ぶ際のポイントとして、前述のポイントのほかに「世界中の資産に分散投資したファンド」を選ぶのもおすすめです。日本だけ、アメリカだけなど、投資先を1つの国に絞るのではなく、世界中のさまざまな国に分散投資することで、リスクを分散することができます。何に投資すればいいか分からないという投資信託初心者の方は特に、複数の国に分散投資できるファンドを選び、複数の投資先に分けて投資するとよいでしょう。また、投資において重要なのはリスクとリターンのバランスです。それぞれの投資先におけるリスクとリターンのバランスを把握しておくことも大切です。

| 投資対象地域 | |||

|---|---|---|---|

| 国内 | 海外 | ||

| 投資対象資産 | 債券 | 国内債券型 | 海外債券型 |

| 株式 | 国内株式型 | 海外株式型 | |

| 不動産投資信託 (REIT) |

日本の不動産投資信託 | 海外の不動産投資信託 | |

| その他の資産 | コモディティ、ヘッジファンドなどの上記以外 | ||

3-3. 純資産総額の大きいファンドを選ぶ

投資初心者におすすめの選び方は、純資産総額の大きなファンドに注目することです。純資産総額が大きいということは、それだけ多くの投資家が投資しているファンドであるということです。また、純資産総額が大きいファンドの方が効率的な運用ができるため、運用にかかるコストを抑えられるというメリットもあります。

ただし、純資産総額が大きいファンドであれば安心というわけではありません。解約が多いファンドや分配金などで資産を切り崩しているファンドは、いくら純資産総額が大きくても効率的な運用ができません。

純資産総額でファンドを選ぶときは、純資産総額が大きく、かつ純資産が増えているファンドを選ぶことが大切です。

3-4. 少額から投資できるファンドを選ぶ

投資初心者におすすめの選び方としては、少額から投資できるファンドに注目することもあげられます。投資信託によって最低投資額(購入単位)は異なります。一口1万円程度から購入できるファンドが多いですが、ネット証券では100円から投資できるファンドや毎月500円ずつ積み立て投資ができるファンドもあります。投資信託初心者の場合は特に、リスクを抑えるためにも少額投資できるファンドを選ぶとよいでしょう。

3-5. 自動積立ができるファンドを選ぶ

投資信託のなかには、自動積立ができるファンドもあります。自動積立ファンドは、毎月少額ずつ定額で投資信託を購入し、積み立てていくものです。少額から投資ができ、また毎月自動的に定額が積み立てられるため、手間がかからないという面でもおすすめです。

また、つみたてNISAが利用できるファンドを選ぶことで、毎月自動的に積み立て投資ができ、かつ年間40万円を上限として最長20年間、投資利益にかかる税金が非課税になるというメリットもあります。

3-6. 売買手数料や信託報酬が高いファンドは避ける

初心者が投資信託を選ぶ場合、購入時手数料や信託報酬など、運用にかかるコストが高いファンドは避けた方が無難です。特にアクティブファンドについては、高い利回りが期待できる一方で、購入時手数料や信託報酬などのコストが高い傾向にあります。運用コストが高いファンドの場合、長期的に見ると利回りは低くなってしまうケースも少なくありません。

3-7. 毎月分配にこだわらない

投資信託の分配金とは、運用によって得た利益を一定期間ごとに投資家へ分配することを言います。投資信託の分配金には、「普通分配金」と「特別分配金」という2つの種類があり、普通分配金とは運用によって得た利益から分配されるもの、特別分配金とは運用資産を切り崩して投資家に払い戻しているものをいいます。

分配金を受け取るタイミングは、毎月や年1回などファンドによって異なります。毎月分配金を受け取れる毎月分配型の方が、運用が上手くいっているような印象を受けるかもしれません。しかし、毎月分配型の場合、運用が上手くいかなくなってくると、運用資産を切り崩して分配金を支払うこともあります。運用資産を切り崩して分配することで、元本が減るため、効率的な運用ができないというデメリットがあります。

定期的に現金を受け取りたいという方は毎月分配型が向いていますが、そうでなければ、毎月分配にこだわる必要はないでしょう。

3-8. 過去の運用実績で値動きの大きすぎるファンドは避ける

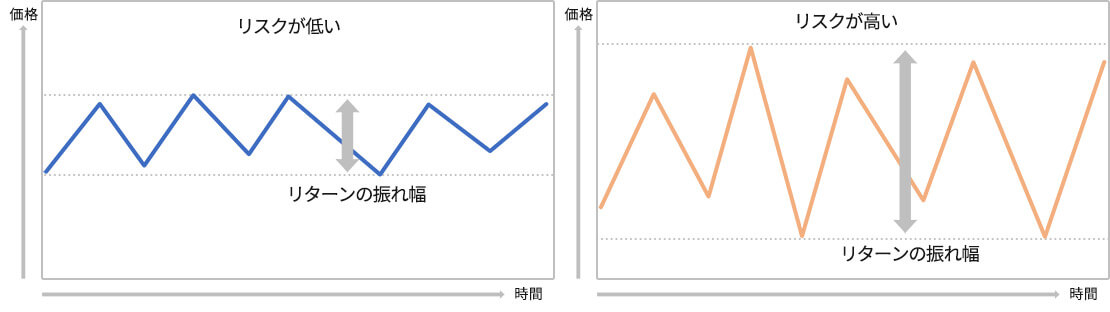

値動きの幅が大きいということは、リスク・リターンの振れ幅が大きいということです。つまり、値動きの幅が大きいほど、投資結果の不確実性が高く予測が難しいファンドということになり、初心者には向いていないといえるでしょう。

4. 最後に

今回は、投資初心者におすすめの投資信託はどれなのか、投資信託のおすすめの選び方をご紹介しました。投資信託は、初心者でも始めやすい資産運用の方法のひとつです。投資信託を選ぶときは、投資先の種類やファンドの種類を把握したうえで、運用コストや最低投資金額が少額な投資信託を選ぶとよいでしょう。

また、初心者でも始めやすい資産運用の方法としては、投資信託だけでなく「不動産小口化商品」もおすすめです。

「不動産小口化商品」についてさらに詳細を知りたいという方は、下記の記事に詳しくまとめています。

弊社の不動産小口化商品「Vシェア」は、個人では購入することが難しい都心エリアの商業地にあるオフィスビルを弊社が小口化し、1口100万円単位・5口以上(最低口数は変更となる場合があります)から不動産の小口購入を実現した商品です。「Vシェア」は、長期分散投資のために設計された商品で、少額な資金からでも不動産投資が可能になります。「毎月の賃料収入の分配」と「一定期間運用後の売却代金の分配」が投資家の皆様の利益となります。

もちろん、購入したオフィスビルなどの管理・運用は弊社が責任を持って実行しますので、不動産の維持管理のために何かをしなければいけないという手間は発生しません。さらに、株式投資などに比べて不動産は価格の変動率が低く安定しているため、日々の値動きを気にする必要がなく、長期間運用することで、安定的な収入が見込めます。

また、現物不動産を保有することになるため、生前贈与や相続へのお取り組みとしてもご活用いただいております。

少額から始めることができる長期分散投資のために設計された弊社の不動産小口化商品「Vシェア」を、分散投資のひとつとして、ぜひご検討ください。

「Vシェア」について、より詳しくご覧になられたい場合は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

村井 英一むらい えいいち

ファイナンシャル・プランナー(CFP、1級FP技能士、証券アナリスト、宅地建物取引士)

1965年生まれ。大手証券会社で法人営業、個人営業、投資相談業務を担当する。2004年にファイナンシャル・プランナーとして独立後は、相談者の立場にたった顧客本位のコンサルタントを行う。特に、資産運用、住宅ローン、年金問題、ライフプランニングなどを得意分野とする。

家計の診断・相談室(https://kakeinoshindan.com/)

投資の記事一覧に戻る