目次

資産運用の目的は、お金を殖やすことです。ただし、「どれくらい殖(ふ)やしたいのか」、「どれくらいのペースで殖やす必要があるのか」は人によって違います。ライフプランに基づいて自分に必要な運用目標をきちんと定めて、年齢や家族や資産の状況など自分に合った運用方法を選びましょう。

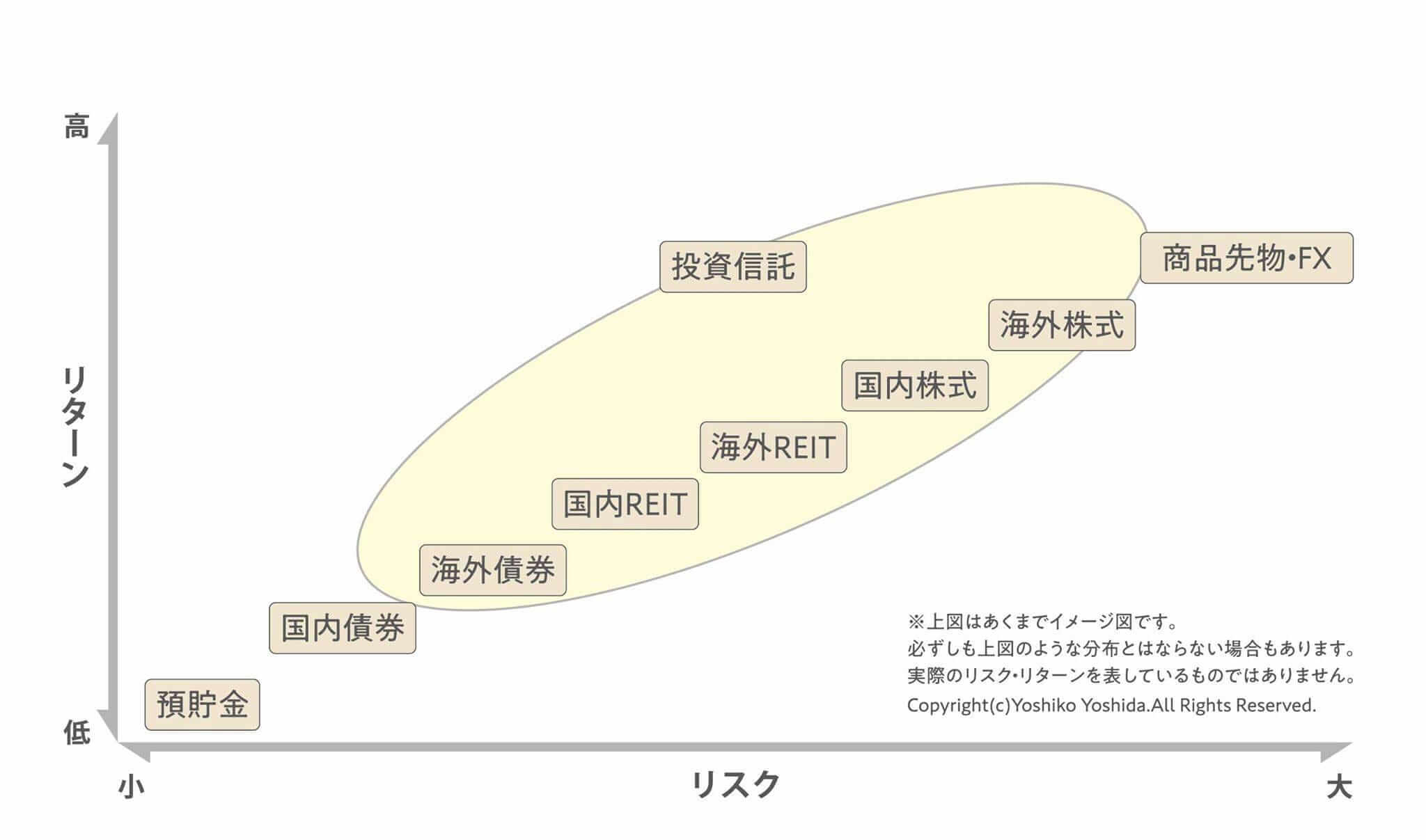

運用方法を選択する上で重要なカギとなるのが、「リスクとリターン」の関係を理解することです。

投資の世界において、「リターン」とは運用商品を保有することで得る結果のことで、プラス(利益)のこともマイナス(損失)のこともあります。「リスク」とはリターンの振れ幅(値動きの幅、不確実性)のことで、「危険の生じる可能性」という意味ではありません。

値動きの振れ幅が大きい投資対象ほど「リスクが大きい(高い)」わけですが、上振れしたときは大きなリターンが期待できます。逆に、値動きの幅が小さく「リスクが小さい(低い)」投資対象は、下振れしてもマイナスは小さいものの、大きなリターンは期待できません。

リスクとリターンは表裏一体の関係になっています。

今回は、必要な資金を確保しておく運用手段として、「ローリスク・ローリターン」の運用について取り上げます。

「リスク・リターン」については、下記記事もあわせてお読みください。

1.「ローリスク・ローリターン」の運用はすべての人に必要

「ローリスク・ローリターン」の商品は、値動きの幅が小さいので、将来必要になる資金を確実に貯めておくために有効です。たとえば、住宅資金やお子さまの教育資金は、いつまでにいくら必要かが決まっていて、減らしてはいけないものです。特に運用できる期間が短い場合は、ローリスク・ローリターンの運用でしっかり確保しましょう。老後資金など10年以上の運用期間がある資金であっても、リスク・リターンの大きさの異なる運用を組み合わせ、全体として目標を達成するように配分することが大切です。

1-1. インフレリスクにも注意

ここでひとつ注意しておきたいことがあります。

投資対象のリスクとは別に「インフレのリスク」があることです。

日本では物価が下落するデフレ状態と超低金利が長く続いてきました。金利はまだ超低金利のままですが、物価のほうは「デフレ脱却」を掲げる政策のもと、上昇に転じてきています。2019年現在、前年に比べて消費者物価指数などの統計上は1%未満の上昇ですが、消費者の実感としては、この数年でずいぶんモノの値段が上がったと感じている方も多いのではないでしょうか。

たとえば物価上昇が年間1%のとき、1%の利回りで運用できたとしてお金の使い出(資産の価値)は同じ、1%未満の運用では金額は増えていても価値は目減りしてしまいます。つまり、いま0.01%の定期預金だけで運用していると、少しずつ資産の価値が減っていることになります。

いまのところ、物価上昇率も金融商品の利回りも非常に低く、その差異を感じられませんが、今後の社会の状況に注意しておくことが必要です。

2. ローリスク・ローリターンの運用商品

ローリスク・ローリターンの運用商品にはどのようなものがあるでしょうか。

代表的なものとして、満期時に元本と預入時に約束された利息が戻ってくる定期預(貯)金、定期的に利払いがあり満期償還日に額面金額が戻ってくる債券があります。

2-1. 定期預金、定額貯金、定期貯金

銀行の定期預金、郵便局の定期貯金、定額貯金は手軽に利用できる商品です。

金融機関が破綻した場合でも、預金者1人あたり1,000万円までの元本と利息が保護されます。

本来は預入金額と預入期間ごとに金利が設定されていますが、現在は金利差はほとんどありません(2019年9月現在 0.01~0.03%程度)。ネット銀行のほうが金利は高い傾向にあります。

これから金利低下余地は少ないですから、長い期間の預け入れは避け、短い期間の定期を自動継続にしておくと、金利上昇に転じたときも預け替えしやすくなります。

ちなみに、100万円を金利0.01%で1年間預けたときの利息は100円です。この100円から所得税20.315%(2019年9月現在、復興特別所得税込み)が引かれ、手取りは約79円。時間外に1回ATMから現金を引きす手数料110円(消費税10%適用時)のほうが高いのです。

使い途の決まっている資金や不意の出来事に備える予備資金に、うっかり手をつけてしまわないように保管してもらうというつもりで、預けておきましょう。なお、予備資金の一部はネット銀行ではなく、自宅近くに支店がある金融機関に預けておくことをおすすめします。万一の災害のときなど、ネット銀行では現金を引き出すことが難しいかもしれません。

2-2. 個人向け国債

個人向け国債は日本政府が発行する債券で、途中で換金する際のルールを決めるなど個人向けに商品化したものです。変動金利型の「変動10年」、固定金利型の「固定5年」「固定3年」の3タイプが毎月発行され、1万円単位で、銀行や証券会社で購入できます。半年ごとに利息が支払われ、満期時に額面金額が償還されます。金利は、同じ期間の利付国債の実勢利回りに基づく基準金利に一定の数値を掛けたり控除したりして決まり、利付国債より低くなります。実勢金利が下落した場合でも年0.05%の最低金利が保証されているため、現在の金利は3タイプともすべて0.05%です(2019年9月現在)。1年経過した後は中途換金できますが、ペナルティとして直前2回分の利息(税引き後の手取り金額相当)が差し引かれます。

個人向け国債のホームページでは、「国が発行しているから安心」と説明されています。しかし、日本の政府債務は1,200兆円にのぼり一向に財政健全化の目途はたっていません。現実には日本に信用力があり、国債の引き受け手が存在する間は破綻することはないでしょうが、国債とはいえノーリスクではなく、日本が財政破綻するリスクもゼロではないと理解したうえで、ローリスク・ローリターン運用のポートフォリオのひとつに加えてもいいと思います。

ちなみに、ローリスク・ローリターンの範疇から外れますが、世界には金利が高い国債が多数あります。金利が高いということは国が破綻するリスクが現実味を帯びているということです。購入にあたっては、ムーディーズやS&Pなどの格付けを参考に、政治・経済情勢を考慮して検討してください。

2-3. 信用力の高い会社の円建て社債

信用力の高い会社の円建て社債も「ローリスク・ローリターン」運用の選択肢となります。ただし、購入単位が額面50万円または100万円程度と大きいうえ、条件のよい債券は証券会社の営業マンが預かり資産の多い顧客から営業していくため、一般個人の方には購入しづらいといえるでしょう。

また、いったん購入すると途中で売却することが難しいため、満期まで持つのが原則です。

最近(2019年9月)、広く販売された社債に、「ソフトバンクグループ株式会社第56回無担保社債」があります。※発行条件は次のとおりです。

利率:年1.38%(税引前)、円建て、期間:約7年、額面100万円、格付け:A-(JCR)

一般的に債券の金利は、発行体の信用力が低いほど高くなります。「信用力が低い=倒産のリスクが高い」会社です。そのような会社の社債は、高い金利を約束されていても利払いがなされない、元本が戻ってこないといったリスクがあります。

日本で最も信用力が高い債券は国債ですから、当然、社債の金利は国債より高くなります。会社の信用力については日本格付け研究所(JCR)など格付け会社の情報などを参考にしてみてください。

3.「ミドルリスク・ミドルリターン」を目指すには

これまでご紹介した「ローリスク・ローリターン」の運用商品は、一定期間後には元本が戻ってくることが約束されているものです。これらの運用では、頑張っても物価上昇率程度のリターンしか期待できません。

資金に余裕があり、運用できる期間が10年程度ある場合は、「ミドルリスク・ミドルリターン」の運用を組み入れることを考えてみましょう。

3-1. 債券型投資信託

投資信託は投資対象によってリスク・リターンの幅が非常に大きく、様々なタイプの商品があります。ミドルリスク・ミドルリターンの商品として代表的なものは、債券型の投資信託です。

国内外の債券に投資する投資信託は、ファンドマネージャーがプロの目で投資する債券を選択し分散投資します。概ね1万円程度からの小口資金で大口投資家と同じ分散投資の効果を得ることができるのです。

海外の債券は外貨建てであるため、円換算では為替の変動リスクがあります。その分、上振れすれば為替差益も出ますので、債券でもミドルリターンが期待できます。

為替ヘッジ付きの商品もありますが、ヘッジコストがかかり、為替が有利に動いてもメリットが小さくなるため投資効率は下がります。

3-2. REITに投資する投資信託

ミドルリスク・ミドルリターンの投資信託として、国内外のREIT(不動産投資信託)に投資するタイプもあげられます。

REITは投資家から集めた資金で不動産を購入し、その賃料収入や売買益を投資家に分配する商品です。株式市場に上場されているので、個人でも10万円程度の資金から手軽に購入できます。平均で3~4%程度の利回りがありますが、株式と同様に価格が日々変動し、実物不動産に比べて価格変動が激しいのが特徴です。

REITの投資信託を購入すれば、より少額で価格変動のリスクを軽減した投資ができます。

また、不動産は株式や債券とは値動きが異なるため、REITそのものやREITに投資する投資信託を資産に加えることで、分散効果が大きくなります。

3-3. 不動産小口化商品

投資家から資金を集め、実物の不動産を購入してその賃料収入や値上がり益を分配する「不動産小口化商品」もミドルリスク・ミドルリターンの運用のひとつです。500万円程度の資金で収益性の高いビルに投資することができます。

REITと似ていますが、購入した不動産を投資家でつくった組合で保有する点が大きく異なります。組合の運営は「不動産特定共同事業法」という法律に基づいて行われるので安心です。

また、実物不動産に投資する形になるので、相続の際には投資金額ではなく不動産の相続税評価額が適用され、相続税評価額を引き下げられる可能性もあります。加えて、不動産は相続人で分けにくいのが難点ですが、小口化商品なら投資口ごとに遺産分割することができます。

「不動産小口化商品」についてさらに詳細を知りたいという方は、下記の記事に詳しくまとめています。

弊社の「Vシェア」は、1口100万円単位・5口以上(最低口数は変更となる場合があります)から都心のオフィスビルに投資ができます。不動産には価格変動リスクや空室になるリスクがありますが、都心の不動産は価格が安定しているうえ、オフィスビルは居住用物件に比べて管理コストが低く賃料収入の面でもメリットがあります。

現在の超低金利下では、ローリスク・ローリターンの運用では運用と言えるような利回りは期待できません。しかし、近い将来、確実に必要となる資金は、利回りよりも確実性を重視して運用方法を選びましょう。また、いつ必要になるかわからない予備資金は、引き出しやすさや利便性も考慮して預け先を選択するべきです。使う目的と必要となる時期に応じて資金と運用方法を分けて考えることが重要です。そのために、まずライフプラン立てることがおすすめです。

※ 記事中で紹介している金利等の数字は2019年9月現在のものです。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

吉田 美子よしだ よしこ

Plus-プリュス- 代表

株式会社アドバンス・フィナンシャルプランニング 所属

日本では数少ない独立系FPとして、資産運用、相続、不動産、保険、リタイアメントプランなど年間延べ450組超のコンサルティングを実施。

キャッシュフローによる人生の可視化と正しい知識を身に付けることの重要性を女性FPの視点からお伝えしている。

Plus−プリュス−(https://www.fp-plus.net/)

分散投資の記事一覧に戻る