目次

家族信託とは、相続へのお取り組みとして最近注目されている財産管理方法のひとつです。新しいタイプの財産管理制度なので、家族信託という言葉を聞いたことがあっても、その仕組みやメリット、手続きの方法など具体的にはわからないという方も少なくないでしょう。この記事では、家族信託の仕組みやメリットについてわかりやすく解説していきます。

- 【家族信託®】は一般社団法人家族信託普及協会の登録商標です

1. 家族信託とは

家族信託とは、自身の財産(現金、預貯金、不動産、株など)を信頼できる家族や親しい人に託し、あらかじめ定めた信託の目的に基づいて、特定の受益者のためにその財産を管理・運用・処分・承継していく仕組みです。

将来の財産管理や承継を円滑に行うための有効な手段として注目されています。

認知症などで判断能力や意思決定力を失ってしまった場合でも、家族信託契約をしておけば、託された人が財産所有者本人の意思を受け継ぎ、その後の財産管理や分配をスムーズに行うことができるため、相続へのお取り組みとして活用する方が増えています。

2. 家族信託の仕組み

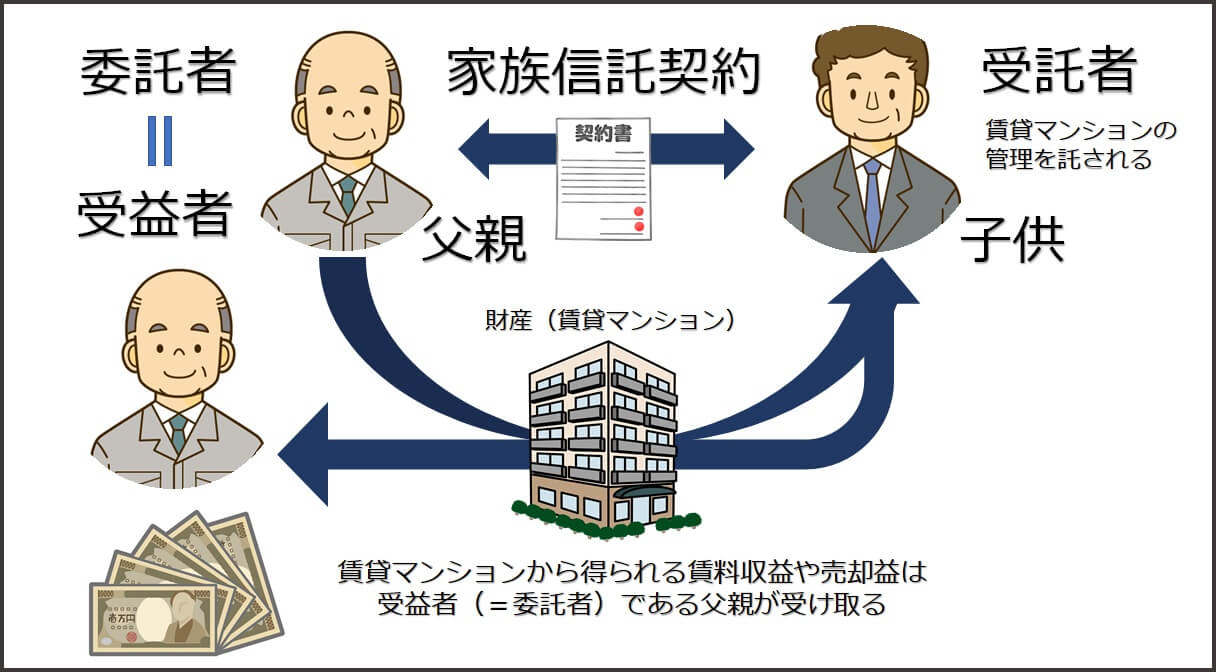

家族信託において重要な役割を持つのは、「委託者」「受託者」「受益者」です。

| 委託者 | 財産保有者本人・家族に財産を託す人 |

|---|---|

| 受託者 | 財産管理を託される人 |

| 受益者 | 信託した財産から実際に利益を得る人 |

例えば、賃貸マンションを保有している父親が、高齢になったので子供に信託したいという場合、賃貸マンションを保有している父親が「委託者」、父親から賃貸マンションの財産管理を任され、実際に管理する子供が「受託者」となります。「受益者」とは賃貸マンションからの賃料収益や売却益を受け取る人のことを指していますが、委託者が元気なうちは委託者である父親が受益者となる場合が多いです。

3. 家族信託のメリット

家族信託の最大のメリットは、成年後見制度と遺言書のよいところを組み合わせることができる点です。

財産管理の方法としては、従来から「成年後見制度」や「遺言書」などの方法がよく知られています。家族信託と成年後見制度、遺言書それぞれの違いについて詳しく解説していきます。

4. 家族信託と成年後見制度の違い

成年後見制度には、法定後見制度と任意後見制度があります。

法定後見制度とは

法定後見制度とは、成年であっても判断能力や意思決定力が不十分だと判断されたときに、家族などが申し立てを行い、家庭裁判所から選任された後見人が財産保有者の代理で財産管理を行うことで、本人と財産を保護することを目的とした制度です。

任意後見制度とは

任意後見制度とは、財産保有者が元気なうちに任意後見人を選任し、判断能力や意思決定力が低下してしまうなど、万一の場合に備えることを目的とした制度です。任意後見契約は、公正証書によって締結します。

家族信託と成年後見制度の大きな違いは、その目的にあります。家族信託は財産所有者本人の意向に添う形で、資産管理をスムーズに継承することが目的ですが、成年後見制度は本人と財産を守ることが目的なため、その財産を「減らしてはいけない」という決まりがあります。つまり、仮にそれが本人の介護にかかる費用をつくるためや、相続へのお取り組みのためであったとしても、後見人はその財産を自由に売却処分することはできないのです。

家族信託であれば、信託の目的や委託者の意向に添う形であれば、受託者が自由に売却処分することが可能です。

5. 家族信託と遺言書の違い

遺言書とは、自分が死んだ後のことについて記しておく文書のことをいいます。相続では、故人が所有する財産について誰に何をどれくらい承継したいかを記した文書があるかないかで、相続の内容が大きく変わってきます。

家族信託と遺言書の大きな違いは、その効力発生日にあります。家族信託は、家族信託契約を締結したその日が効力発生日です。一方、遺言書の場合は、自分が死んだ後でないとその効力は発生しないのです。つまり、認知症などで判断能力や意思決定力が低下してしまった状態であっても、健在なうちは財産管理を家族に任せることはできないため、場合によっては財産が凍結してしまうといったケースが起こり得ます。

また、家族信託には遺言書の機能を盛り込むことも可能です。家族信託契約のなかに、委託者本人が亡くなった後、信託財産のうち誰に何をどれくらい承継するかを記載することができるため、委託者本人が亡くなった後は財産管理を任された受託者が、契約に基づく財産の分配など、スムーズな財産管理を行うことができるのです。

| 効力発生日 | |

|---|---|

| 遺言書 | 自分が死んだ後 |

| 家族信託 | 家族信託契約を締結したその日 |

6. 家族信託の活用シーン

家族信託手続きの流れをおおまかにご説明すると、①家族信託の目的と内容を決める②家族信託契約書の作成③公正証書④登記(または信託口座の開設)となります。家庭裁判所に申し立てる必要もありませんし、弁護士、司法書士といった専門家に依頼せずとも自分たちで行うことが可能です。しかし、契約書の作成や登記、公正証書の手続きなどは専門家に依頼した方が、法的に問題のない家族信託契約を締結することができ、複雑な手続きをスムーズに進めることができるでしょう。

また、家族信託は、成年後見制度と遺言書のよいところを組み合わせることができることから、近年、様々なシーンで活用されています。例えば以下のようなケースがあります。

- 認知症の妻の生活を保障するため、財産は妻に相続させるが、その管理については同居の長男に行ってもらいたい

- 自分が認知症になった後でも、柔軟な資産の運用・処分を行ってもらいたい

- 長男夫婦に子供がいないので長男に遺した遺産が将来長男の嫁の親族側にいくのを避けたい

など家族信託は柔軟な活用方法があります。

7. 家族信託だけじゃない!相続へのお取り組みには生前贈与も活用しよう

家族信託は、相続へのお取り組みとして有効な財産管理方法といえますが、やはり手続きが複雑で専門的であることがデメリットといえます。家族信託契約書の作成を専門家に依頼するなど、法的にしっかりとした手続きを取っておかなければ、後になって相続トラブルを招いてしまう恐れもあるでしょう。ただし、専門家に依頼するとなると、それなりの報酬を支払わなければなりません。

とはいえ元気なうちに自分の意思で財産を誰に承継するかを決めておくことで、相続トラブルを未然に防げるなどのメリットを得られるため、相続へのお取り組みはできるだけ早めに行っておきたいですよね。家族信託以外にも、相続へのお取り組みの方法は色々と考えられます。

なかでも、よく利用されているのが「生前贈与」です。生前贈与とは、財産保有者が生きているうちに、自分の財産を贈与することをいいます。生前贈与のメリットは、財産保有者本人の意思で、誰に何をどれくらい承継するのかを決めることができるところにあります。さらに、贈与税の非課税制度を活用することで、贈与税の財産の評価額を低くすることができる可能性があります。

7-1. 生前贈与には「Vシェア」がおすすめ

生前贈与には、弊社の不動産小口化商品「Vシェア」がおすすめです。「Vシェア」は、個人では購入することが難しい都心エリアの商業地にあるオフィスビルを弊社が小口化し、1口100万円単位で5口(500万円)から不動産の小口投資を可能にした商品です。資産運用として多くの方にご利用いただいていることはもちろん、1口単位で、子供や孫など複数人へ分けて贈与することができる商品です。

生前贈与について、詳しくは下記ページをご参照ください。

参考記事:生前贈与と相続 どちらが得?生前贈与のメリットや手続きの方法【税理士監修】

8. 最後に

家族信託とは、財産所有者の判断能力や意思決定力がしっかりとしているうちに、信頼する家族に財産の管理を任せることができるため、相続対策に有効でしょう。また、相続へのお取り組みには、家族信託だけでなく生前贈与もおすすめです。生前贈与に適した弊社の小口化商品「Vシェア」について、より詳しく知りたいという方は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人(http://www.max-gtax.com/)

相続・贈与の記事一覧に戻る