目次

老後の生活資金を考えるとき、サラリーマンの方にとっては退職金が大きな原資となります。

連載『退職金運用の始め方』第1回のテーマは、「退職金運用を始める前に準備しておきたいこと」について取り上げます。

1. 退職金はどれくらいもらえる?

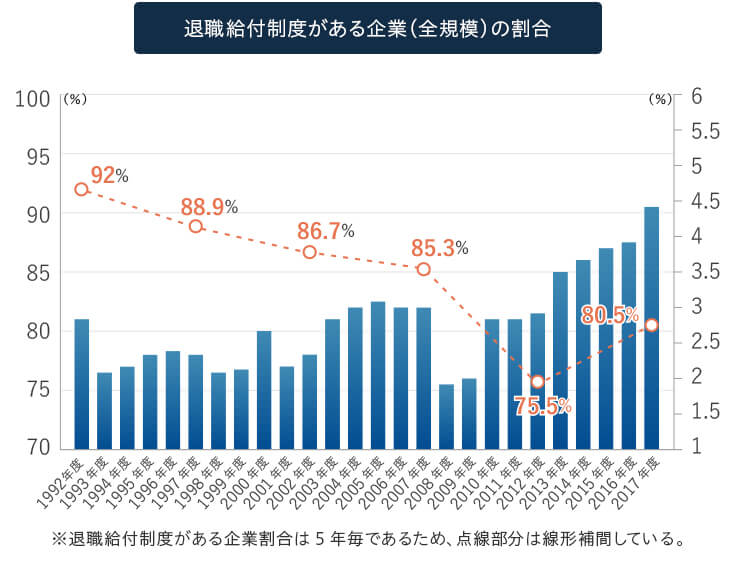

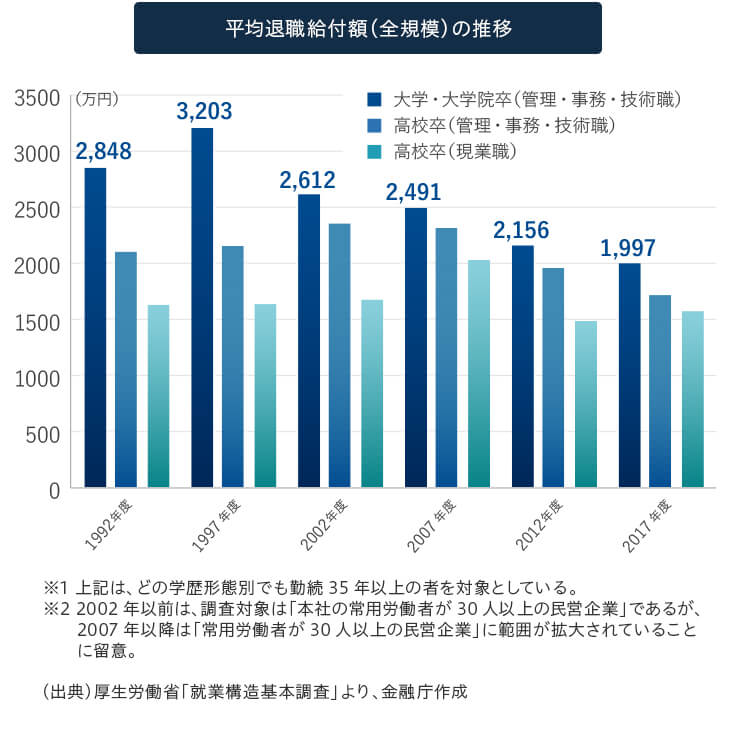

「定年退職したらまとまった金額の退職金が手に入る」と、当たり前のように考えている人が多いかもしれません。しかし、厚生労働省の「就労条件総合調査」(2018年調査)によると、退職給付制度(一時金・年金)のある企業の割合は80.5%、近年減少傾向にあります。

定年退職者の退職給付金額(一時金・年金の合計)を見ると、大学・大学院卒の平均が1,983万円、高卒(管理・事務・技術職)が1,618万円で、退職時の月収の38~40カ月分程度です。時系列でみると、2000年以降、金額は減少しています。

※ 上記グラフ2点の出典元:金融庁・金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」より

いま政府も企業も雇用の流動化を進めようとしています。年功序列・終身雇用をベースとしている現在の退職金制度については、今後、見直される可能性が高いでしょう。制度廃止や減額に動く企業が増えることも考えられます。企業の福利厚生としては、確定拠出年金のほうが注目されています。若い世代の方は、退職金をあてにしすぎないほうがよいかもしれません。

1-1. 退職金とは

退職金は、賃金のように法律で支払いが定められているものではありません。退職金制度の有無、対象者、計算方法など、企業が自由に決めてよいのです。退職金の形態も、一時金制度のみ、年金制度のみ、両制度併用の3通りがあります。一般に企業年金と言われているものも退職金のひとつです。

退職金の制度がある企業は、就業規則に規定が明記されています。定年退職を意識し始めたら、早いうちに勤務先の制度について就業規則で確認しておきましょう。

1-2. 退職金に関する税制

退職金は長年その会社に勤務したことへの報償として一時金で支払われるものであることから、負担が軽くなるよう配慮されており、他の所得と合算せず、退職金だけで税額を計算する分離課税が適用されます(退職所得)。勤務先に「退職所得の受給に関する申告書」を提出しておけば、所得税、復興特別所得税、住民税を源泉徴収(住民税は特別徴収)した後の金額が振り込まれ、確定申告の必要はありません。

退職所得の計算方法は次のとおりです。算出した退職所得に対して、所得税の税率が適用されます。

退職所得の金額 =(退職金の金額 - 退職所得控除額)×1/2

退職所得控除額の計算式 ※勤続年数に端数があるときは切り上げる。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A - 20年) |

38年勤務した人の退職所得控除額を計算してみましょう。

退職所得控除額は、800万円+70万円×(38年-20年)=2,060万円となり、2,060万円までは課税されません。勤続年数が長い方は控除額が大きくなるため、非課税か課税されても非常に低い税額ですみます。

さらに、退職所得は、国民健康保険に加入した場合の保険料算定にも影響しないので、社会保険料の面でも有利です。

ただし、退職所得として優遇されるのは、退職時に一時金で受け取る手当だけです。年金で受け取る場合は雑所得となり、収入金額から公的年金等控除額を差し引いて所得金額を計算し、他の所得と合算した上で総合課税されます。公的年金等控除額は、受給者の年齢が65歳以上かどうかで異なります。

退職金の受け取り方は、会社によって一時金か年金かを選択できたり、組み合わせの比率を指定できたりするところもあります。年金を選ぶと、受給期間中も一定の利率で運用されるため、受取総額は一時金よりも多くなります。一時金には税制優遇などメリットがあることや退職後の収支状況をよく考えて総合的に判断してください。

確定拠出年金の受給も、一時金で受け取れば退職所得、年金なら雑所得になります。よく考えて受け取り方を選択しましょう。

2. 退職前に準備しておきたいこと

定年退職の場合、退職の時期は決まっていますし、退職金の金額はあらかじめ調べることができます。退職前にじっくりと時間をかけてライフプランを立て、退職金の使い途と運用方法を考えておくことが大切です。

2-1. ライフプランを明確にする

平成30年の簡易生命表によると、60歳の人の平均余命は男性23.84年、女性29.04年です。60代前半で退職した後も約20~30年の人生があります。90~100歳くらいまでの生活費を賄えるようライフプランを考えておきましょう。

① 退職金について情報収集する

日本FP協会の「くらしとお金に関する調査2018」によると、50代で自分が受け取る退職金の額を把握していない人が約4割、意外に多いことに驚きます。在職中の早い時期に、就業規則等で勤務先の退職金制度について、金額や受取方法(一時金か年金かなど)を確認しておきましょう。

② 定期的な収入となる年金の見込み額を確認する

前述の日本FP協会の調査では、50代で自分が受け取る公的年金の金額を把握していない人が約46%いるそうです。毎年、誕生日の頃に郵送される「ねんきん定期便」はご存知だと思いますが、日本年金機構の「ねんきんネット」のサイトに基礎年金番号等の必要な情報を登録すると、自身の年金情報がいつでも確認できるようになります。50代になったら登録しておくといいでしょう。

確定拠出年金や厚生年金基金に加入している人はその金額も確認しておいてください。

③ 基本的生活費、資産・負債状況を把握する

将来のプランを立てるためには、まず現状把握が必須です。毎月、生活費がどのくらい必要なのか、リタイア後の生活の基盤となる資産はどれくらいあるのか、住宅ローンなど負債はどうか、数字をつかんでおきましょう。

④ いまわかっている将来のライフイベントを整理する

ご家族の状況によっては、まだお子さまに教育費がかかるという方もいらっしゃるかもしれません。いつ、どんなことが予定されているのか、ご自身とご家族のこれからの予定を整理しましょう。大きな出費としては、お子様への援助、車の買い替え、住宅関連費用が考えられます。自宅の補修や必要なリフォーム、場合によっては住み替えなど、まだ具体的ではなくても、おおよその時期と金額を見積もっておくといいと思います。

⑤ キャッシュフロー=将来の収支をシミュレーションする

これまでに整理した現在の金融資産に退職金を加えて、将来の収支をシミュレーションします。100歳くらいまでの期間をみて、資金残高がマイナスにならないかを見ます。簡単に計算ができるプログラムがWebで提供されていますので、ご利用ください。

2-2. 退職金で住宅ローンを返済すべきか

住宅ローンを組む時に完済予定が定年退職年齢を超えているケースは少なくありません。退職一時金で住宅ローンを繰り上げ返済すべきか、悩むところです。退職金の金額と今後のライフプランがつかめたら繰り上げ返済についても事前に検討しておきましょう。

ライフプラン上、資金に余裕があれば、できるだけローンは返済するのが原則です。しかし、ローンを返済したためにあまりにも手元資金が厳しくなってしまうようでは問題です。ライフプランに照らして、無理なく返済に充てられる金額を吟味しましょう。

ただ、退職後は、再就職するとしても収入が大幅に減ることが予想されますので、ローン残高が多い場合は住まい方を根本的に見直す必要があるかもしれません。時間の経過とともに家族構成が変わり、購入時点とは住宅に求めるものも変わっているはずです。退職後も今の自宅にずっと住み続けたいのか、ずっと住み続けられるのか、考えてみてください。

3. 退職金の運用は必要なのか

退職金はリタイア後の生活の原資です。そんな大事な資金でリスクのある運用をしてもよいのか、不安に思われる方もいらっしゃるかもしれません。

「老後資金2,000万円不足問題」で話題になった金融審議会 市場ワーキング・グループは、その報告書「高齢社会における資産形成・管理」において、「長寿化に伴い、資産寿命を延ばすことが必要」と述べています。つまり、リタイア後の人生は長いので、リタイア後も引き続き中長期的な運用をすべきだと提言しているのです。

たとえば、この報告書で紹介されていた「平均的な高齢者世帯の毎月の赤字額5万円」を1,500万円の退職金で補填する場合についてシミュレーションしてみましょう。

まったく運用しない場合は、25年で枯渇しますが、年利回り1.5%で運用できれば、31年4カ月に資産寿命が延びます。年利回り1.5%程度は実現不可能な数字ではないでしょう。

公的年金の給付水準は今後下げられていきますから、毎月の赤字補填幅は増えるはずです。運用しなければ、25年ももたない可能性大です。

定期預金金利が0.01%(2019年10月現在)という時代に、1.5%の利回りを実現するためには多少努力が必要です。金融・経済状況に目を配り、自分の意思で「管理」し、「殖やそう」という姿勢が大切になってきます。

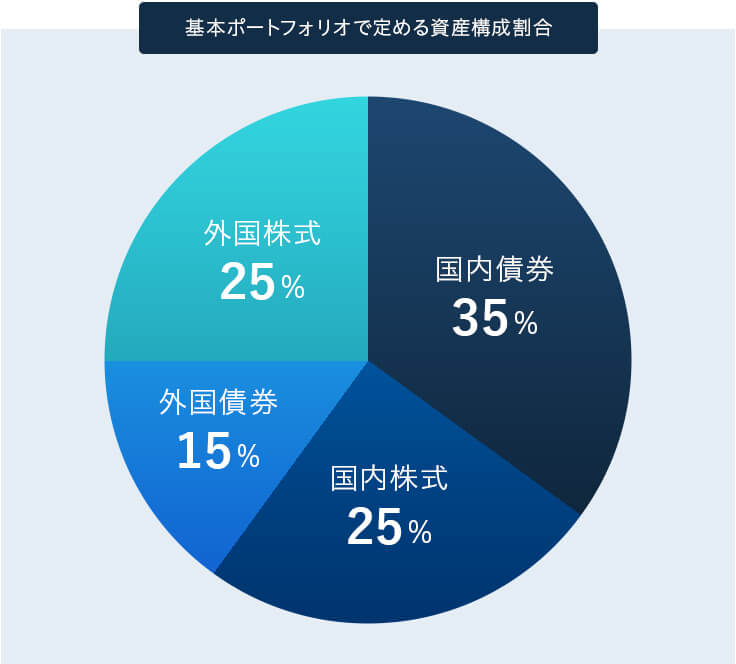

公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)は長期の運用目標利回りを1.7%としています。GPIFの基本ポートフォリオは、国内債券35%、国内株式25%、海外株式25%、海外債券15%です。一つの考え方として、投資信託を利用してGPIFと同じ割合のポートフォリオを組み、同じくらいの利回りを目指すという運用方針が考えられます。投資信託を利用することで、個人でも運用資産総額約160兆円の公的年金と同じような運用が可能になるのです。

預貯金しか持っていないという方も、運用の必要性に気づいた時から金融・経済や資産運用についての勉強を始めましょう。できれば少額から自分で投資を始め、運用の感覚を養っておくことが大切です。

※ 出典元:GPIFのHPより(基本ポートフォリオの考え方|年金積立金管理運用独立行政法人)

4. 退職金の運用は誰に相談すればいいの?

最近は銀行、証券、保険といった業態に関わらず、同じような商品ラインナップが用意されており、個人が自分に合った商品やサービスを選択することが難しくなっています。

リタイアした層にとって真に必要なのは、顧客のライフプランに基づいて顧客の利益が最大になるよう資産運用の相談に乗ってくれるアドバイザーです。資産運用という性格上、メンテナンスが必要であり、長期的に付き合えることも条件といえるでしょう。

ライフプランも含めて総合的なアドバイスができるのは、独立系のファイナンシャルプランナー(FP)です。金融機関の職員と違って異動もありません。相談料が必要ですが、金融商品だけでなく不動産なども含めて総合的な資産配分の提案をしてもらえること、運用に限らず住宅ローン、保険、相続などライフプラン全般にかかわる相談ができることが大きなメリットです。

ただし、FPと名乗る人は非常に多く、専門分野や経験、運用商品のアドバイスや販売に関する資格もまちまちです。具体的な運用商品の選択までアドバイスできるのは、投資顧問業またはIFAと呼ばれる金融商品取引業の登録を行っているFPに限られています。自分が望むサービスを提供してくれるFPかどうか、確認しておくことが大切です。

一方、金融機関も顧客の利益を重視する姿勢を打ち出しており、特に地域密着で個人顧客を重視している金融機関は、よい相談相手になってくれるかもしれません。金融機関に相談すれば、当然、そこで扱っている商品の中でのアドバイスになります。どのような商品やサービスがあるのか、事前に調べておきましょう。

これから歳を重ねていくことを考えると、信頼できるアドバイザーを持つことが必要になるでしょう。退職金運用を機に、FPや金融機関の担当者など候補となる専門家にコンタクトをとり、自分に合う人を見つけてください。

≫ ボルテックスが考える資産運用支援とは5. まとめ

退職金運用について、退職金をめぐる状況と退職前に準備しておきたいことなど、事前に知っておいてほしいことをまとめました。

運用方針決定の基礎となるライフプラン作成の手順は次のとおりです。

- 退職前の早い時期に退職金の金額、受け取り方を把握する

- 同時に公的年金、企業年金(確定拠出年金を含む)など退職後の収入を把握する

- これからのライフイベントと現在の資産・負債、収支を整理する

- 将来の収支をシミュレーションしライフプランを立てる

ライフプラン作成はFPに依頼することができますが、①~③は本人が準備するしかありません。退職時期は決まっているはずですから、退職してから慌てないように、逆算して早めに準備を始めることが大切です。

退職金がない方も退職準備として②~④のステップは同じです。

退職金運用の具体的な方法については以下のコラムをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

監修者

中西 誠なかにし まこと

FPアソシエイツ&ファイナンシャルサービシズ株式会社 代表取締役社長

保有資格:日本証券アナリスト協会検定アナリスト・CFP®

神奈川大学卒

1986年 日興証券㈱入社。UBS証券、 SBI証券を経て2017年より現職。

証券・保険などの商品取扱いを中心とする、独立FP向けFPビジネスのプラットフォーム整備に注力。FPだからこそ実現できる資産管理の新しい形を目指す。

FPアソシエイツ&ファイナンシャルサービシズ株式会社(https://www.fp-afs.co.jp/)

老後資金の記事一覧に戻る