目次

連載「退職金運用の始め方」の最終回です。今までの記事で、退職金運用の心構えや注意点を見てきました。前回では、退職金の運用に向いた商品をご紹介いたしました。これらを踏まえ、実際に退職金を運用した場合にどのようになるかをシミュレーションしてみましょう。

1. 退職金運用をシミュレーションする

1-1. 3つのパターンで比較する

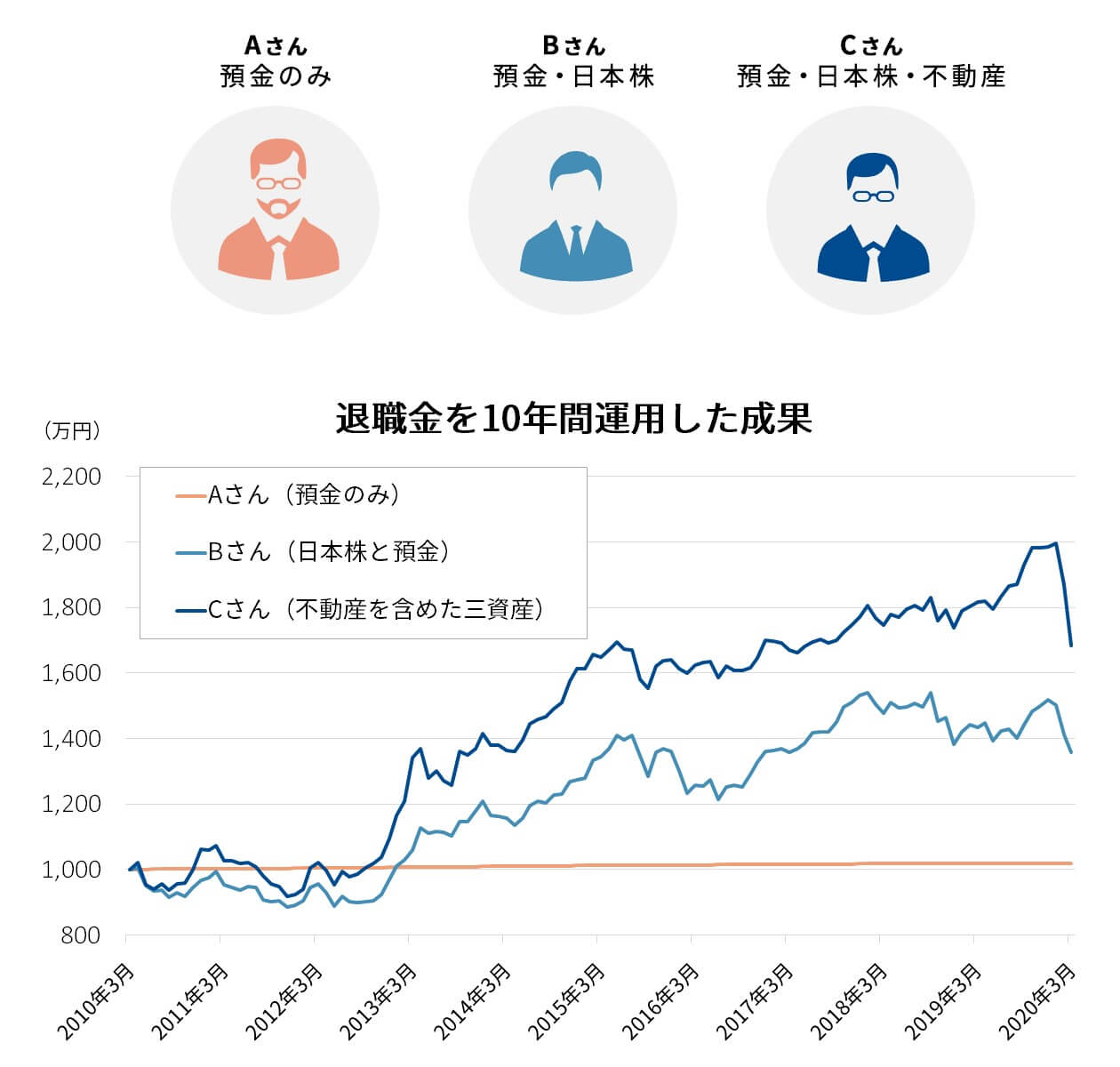

利率が確定していない商品、元本が変動する商品で資産を運用する場合、将来の成果はわかりません。予想よりも良くなる場合もあれば、悪くなる可能性もあります。そこで、過去のある時点に運用を始めた場合に、どのような結果となったかを見るのが参考になります。もちろん、結果的に良かったケースだけを恣意的に取り上げたのでは参考になりません。ここでは、2010年3月から2020年3月まで、退職金を10年間運用した場合の成果を見てみましょう。退職金は1,000万円とします。

Aさんはすべてを預金に入れ、そのままにしていました。

Bさんは半分を預金にし、残りの半分は日本株に投資しました。

Cさんは預金と日本株、そして不動産の3つに分け、それぞれ均等に保有しました。

すると、下のグラフのような結果となりました。

グラフ注釈

- いずれも利息、分配金等を含めた金額

- 日本株はTOPIX(東証株価指数)、不動産は東証REIT指数を基に作成

Aさん(預金のみ)は、退職金の1,000万円が約1,020万円になりました。預金の利息が入った分、資産は増えていますが、10年もの長い期間の成果としては芳しいものではありません。

Bさん(預金と日本株に半分ずつ)は約1,360万円になっています。株式は価格変動がありますので、預金も含めた資産全体の価値も上下しました。しかし、10年という長期間では高い成果をあげています。ただ、最初の3年間はマイナスであった他、途中1年間程度は下落が続く時期もあり、少しハラハラさせられました。

Cさん(預金と日本株、不動産に1/3ずつ)は、約1,680万円になりました。最後は株式相場の暴落があり、大きく下げましたが、それでも3つの中でもっとも良い成果です。下落が続いた期間が短いのも特徴と言えるでしょう。

1-2. シミュレーションの結果からわかること

このような結果になった理由を考えてみましょう。

まず、預金は元本確実ですが、現在は金利が低く、十分な成果にはなりません。その点、株式や不動産のように価格変動がある商品を組み入れるとリスクが生じるものの、収益性が高まる傾向があります。2つに分けたBさんよりも3つに分けたCさんのほうが預金の割合が少なく、高い成果となりました。

また、運用先を3つに分けた結果、一定程度リスクが抑えられ、それが途中での下落を抑えることにつながっていると考えられます。株式と不動産は動きが異なり、それらを組み合わせることで資産全体のリスクを抑える効果があります。

さらにCさんは途中の運用成果が良いため、最後に下落したものの、それでも良好な成果になっています。このように長期間の運用では、一時的に大きく下がることがあっても、全体としての成果が損なわれずに済みます。

2. 退職金運用の考え方

2-1. 長期で運用できる場合は、収益性を重視したい

資産運用では、流動性(換金性)と安全性、収益性を考慮しながら商品を選択することが大切です。いずれもが優れている商品はなく、どれを重視するかで運用方針が違ってきます。すぐに使うことが決まっている資金は、流動性(換金性)や安全性を重視しますので、預貯金が中心になります。それに対して株式は、収益性と流動性(換金性)に長けていますが、安全性では劣ります。

不動産は、収益性が高いものの、流動性(換金性)に欠けるのがデメリットです。まとまった資金が必要で、購入も売却(換金)も簡単にはできません。一方、不動産小口化商品は、このデメリットを改善した商品です。不動産物件を小口に分けることで、売買をしやすく工夫しています。

売却価格が変動するものは、すぐに使う資金の運用には向いていません。しかし、当面の予定はないなど、長期間運用できる資金であれば、収益性を考慮して商品を選択したいものです。損失となることが不安で、長期間運用できる資金も預貯金に置いておく人が少なくありません。しかし、長期間の運用ができれば、下落した後でも十分な成果を得られる可能性が高まります。上記グラフを見ても、3年経過した後は、当初から比べると常にプラスを維持していることがわかります。

2-2. ライフプランを踏まえた商品の選択

それだけに、運用方針を決めるにあたっては、ライフプランの作成が重要になります。退職金であれば、どのくらいの期間、手を付けずに運用を続けることができるのかを確認しておかなければなりません。退職後、早くから退職金を取り崩さなければ生活していけないようであれば、価格変動がある商品での運用は避けたほうがよいでしょう。逆に、年金や他の預貯金で賄えるようであれば、積極的に株式や不動産に投資ができます。評価額が下落した際はじっくりと回復するのを待ち、期待する成果が得られたら、売却して利益を確保することができます。利益が確保できたら、老後の生活をグレードアップすることができます。

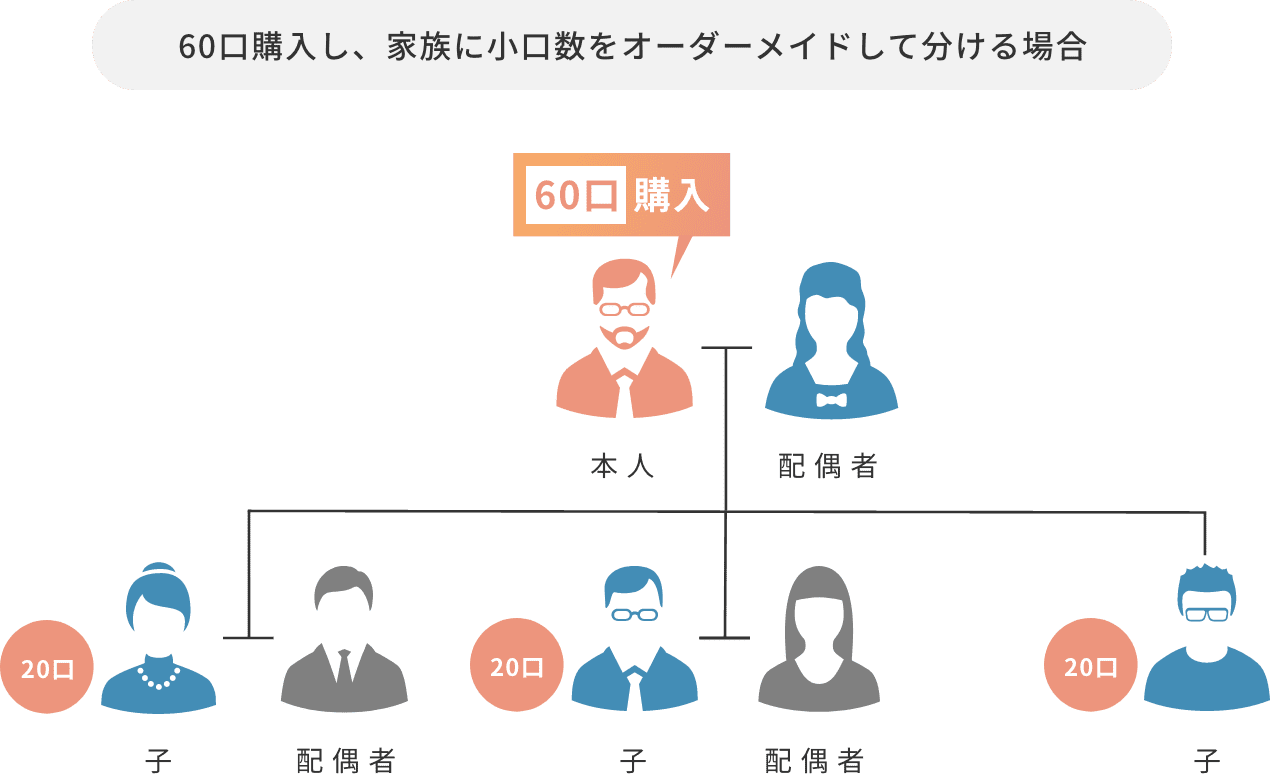

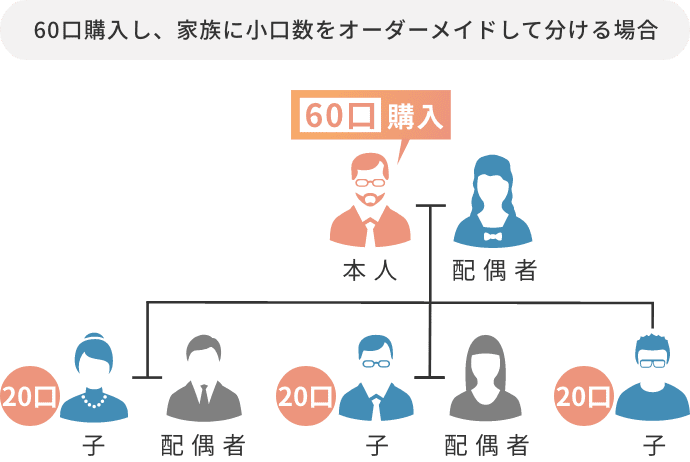

さらに、将来にお子様へ引き継ぐことも考えると、相続税・贈与税への準備も考慮したいものです。例えば不動産小口化商品は、他の金融資産よりも相続税評価額を低く抑えられる可能性もあり、口数に応じた分与と資産の円満分割も可能なため、相続や贈与の際にメリットがあります。

不動産小口化商品「Vシェア」について、より詳しくご覧になられたい場合は、下記ページをご参照ください。

もちろん、選択する投資先について調べることも大切です。価格変動がある商品は、選択するものによって結果に差が生じます。良い成果を得るには、十分な下調べが欠かせません。

「敵を知り己を知れば百戦あやうからず」という言葉があります。敵ではありませんが、投資対象をよく研究し、その上でご自身のライフプランを確認して、投資方針を決めたいものです。資産運用でより良い成果を得るには、どちらも欠かすことはできません。

3. まとめ

5回にわたって退職金の運用について見てきました。退職金の運用を考える上で重要なポイントは、ご自身とご家族の状況を確認し、退職後のライフプランを明確にする、という点です。運用を始めるというと、経済の見通しや投資商品に目が行きがちですが、それよりもまず自分自身に目を向けることが大切です。

そして、それを踏まえた運用方針を立てます。リスクに合わせて、選択すべき投資対象とポートフォリオ(投資対象の割合)が見えてきます。税金面や将来の相続のしやすさも考慮に入れながら、いろいろな投資対象を組み合わせていくとよいでしょう。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

記事執筆

村井 英一むらい えいいち

ファイナンシャル・プランナー(CFP、1級FP技能士、証券アナリスト、宅地建物取引士)

1965年生まれ。大手証券会社で法人営業、個人営業、投資相談業務を担当する。2004年にファイナンシャル・プランナーとして独立後は、相談者の立場にたった顧客本位のコンサルタントを行う。特に、資産運用、住宅ローン、年金問題、ライフプランニングなどを得意分野とする。

家計の診断・相談室(https://kakeinoshindan.com/)

老後資金の記事一覧に戻る