目次

REITは不動産投資信託ともいい、少額から始められる不動産投資のひとつです。

証券取引所に上場しているため株式と同じように売買できる点が大きな特徴で、NISAでも購入できるため興味を持つ人が増えています。

そこで本記事ではREITについてほかの不動産投資と比較しながら整理し、魅力やおもなリスクなど、REITの基礎知識を解説します。

REIT(リート)とは

REITとは、投資家から集めた出資金で複数の収益不動産を取得・運用し、賃料収入や売却益などの利益を投資家に配当する米国発祥の金融商品(投資信託)です。投資信託といっても証券取引所に上場しているため株式と同じように売買でき、1口数万円から購入できる点が特徴です。

投資対象にはオフィスビルや商業施設、マンション、物流施設など多様な不動産が含まれ、日本国内のREITは「J-REIT」といいます。日本で「REIT」といえば「J-REIT」のことを指していることもあります。

REITの仕組み

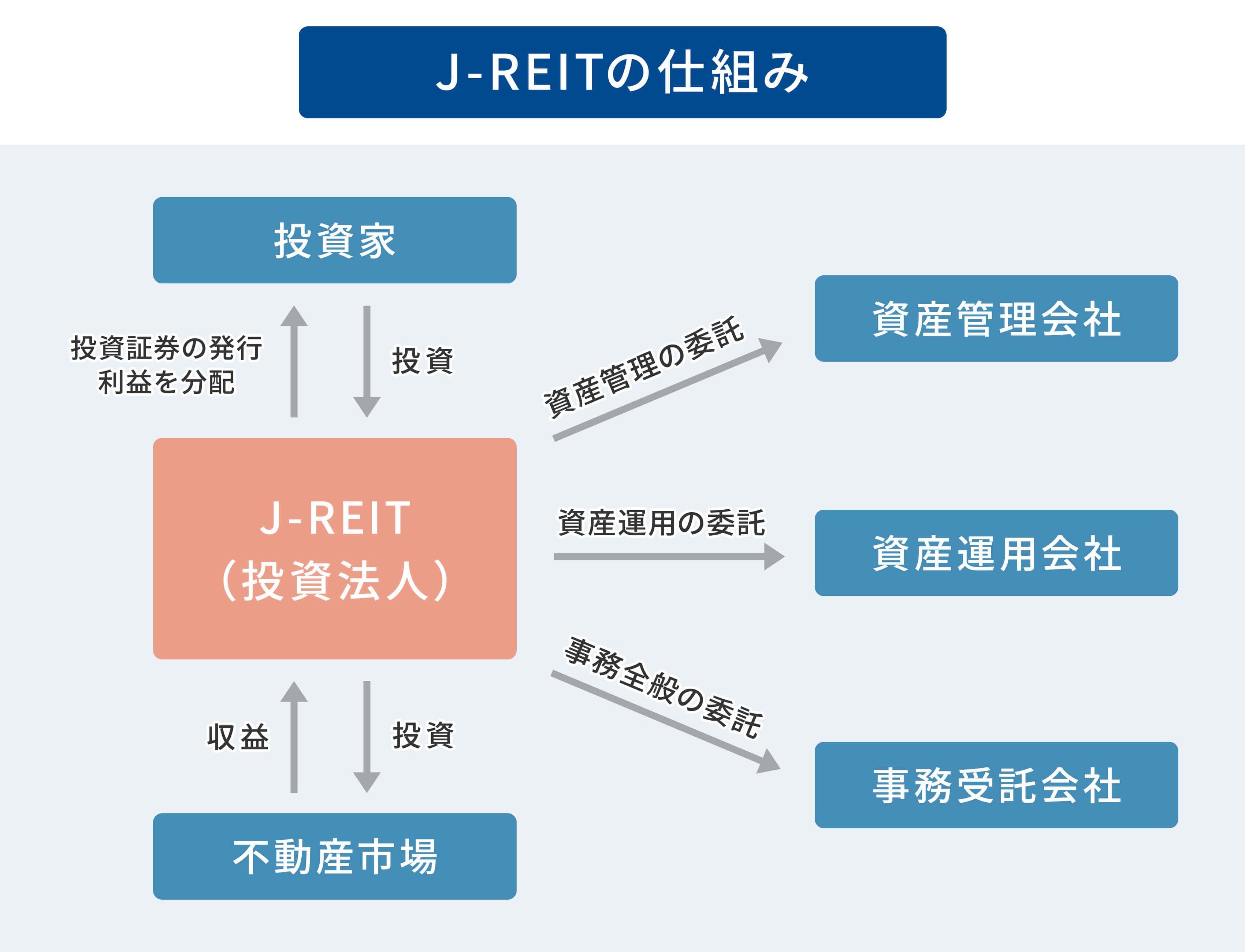

REITのなかでもJ-REITは、投資法人という株式会社に似た形態をとっています。株式会社が株式を発行するように、投資法人は投資証券を発行します。その投資証券を投資家が購入し、集まった資金で不動産に投資し、投資で得た利益を投資家へ分配する仕組みです。

ただし、J-REITでは資産の管理や運用、事務全般を外部委託するように法律で定められています。このため、実際には投資法人は実質的な各業務を資産管理会社、資産運用会社、事務委託会社にそれぞれ委託してJ-REITを運営しています。

REITとほかの不動産投資の違い

現物不動産投資をはじめ、不動産投資はREIT以外にも複数の手法があります。

ここでは、代表的な4つの不動産投資手法とREITを比較して、違いを整理していきましょう。

現物不動産投資との違い

投資家にとって現物不動産投資とREITの大きな違いは、投資に必要な資金と手間です。

現物不動産投資では、物件の購入や修繕に数百万円〜数千万円規模の費用を要します。REITは不動産を証券化したものであるため、数万円程度から始められます。

※購入後には管理費や手数料が発生する場合があります。

加えて、現物不動産では入居者やテナントとのやりとりや物件管理などの実務が発生しますが、REITはプロが物件を所有・運営するためこのような手間はかかりません。

また、現物不動産は一般的に住居用物件に投資する傾向がありますが、REITはオフィスビルや商業施設など多様な物件に分散して投資できる点も異なります。

| 現物不動産 | REIT | |

|---|---|---|

| 必要な資金 | 数百万円~数千万円 | 数万円~ |

| 不動産管理・運用の手間 | かかる | かからない |

| 投資対象物件 | 一般的には住居用が中心 | 住居用やオフィスビル、商業施設などさまざま |

不動産小口化商品との違い

不動産小口化商品は特定の物件を1口数万円から数百万円といった形に小口化し、複数の投資家で分け合って投資する仕組みです。一方REITは複数の不動産を組み入れた投資信託の一種です。

こうした仕組みの違いにより、両者は換金性や相続・贈与への活用しやすさにも差があります。不動産小口化商品は換金に時間がかかる傾向があり、なかには中途解約ができないものもみられます。これに比べてREITは取引所で売買できるため、現金化しやすいのが特徴です。

| 不動産小口化商品 | REIT | |

|---|---|---|

| 投資形態 | 直接投資と間接投資(信託受益権) | 間接投資のみ |

| 換金性 | 換金に時間がかかる、中途解約が不可のもの、または条件付きで解約可能な場合がある | 証券取引所で売買でき、換金がしやすい |

不動産クラウドファンディングとの違い

不動産クラウドファンディングもREITも不動産への間接投資である点は同様ですが、一度に投資できる物件数と売買しやすさが異なります。

不動産クラウドファンディングでは1ファンドにつき1物件(ファンドによっては複数物件)に投資しますが、REITは1銘柄に複数の物件が組み入れられています。

また、不動産クラウドファンディングは「応募すれば出資できる」わけではありません。人気のファンドは先着順や抽選となり、運用が始まると中途解約できないものが多く見られます。一方REITは証券会社を通じていつでも購入・売却が可能です。

| 不動産クラウドファンディング | REIT | |

|---|---|---|

| 投資対象 | 単一の不動産プロジェクト(ファンドによっては複数物件で運用) | 複数の不動産で構成 |

| 売買のしやすさ | 出資は応募制 途中解約不可が一般的 | 市場で随時売買可能 |

REITファンドとの違い

REITファンドは複数のREITを組み入れた投資信託で、通常は証券取引所には上場していません。

REITファンドの特徴は、J-REITだけでなく海外のREITも組み入れられている点です。日本の個人投資家が海外REITを直接購入するのは難しいため、海外REITに興味がある方はREITファンドを利用します。

| REITファンド | REIT | |

|---|---|---|

| 取引所への上場 | 非上場(通常) | 上場 |

| 海外REITへの投資 | 可能(組み入れあり) | 直接購入は難しい |

J-REITと海外REIT

米国発祥のREITは今やヨーロッパやアジア・オセアニア、中東、アフリカなど世界中で発展中です。REIT市場がある国は2021年時点で41カ国(※)にのぼり、米国REITが世界の約6割を占め、日本は2位で約7%を占めています。

※現在の正確な国の数は公開されていないため、変動している可能性があります。

J-REIT投資と海外REITへの投資は、分散投資の効果と為替リスクの有無の点で異なります。

先述のとおり、J-REITは日本国内の不動産に限定されるため、地域分散の効果は限定的ですが、為替リスクはありません。

反対に、海外REITに投資すれば地域の分散効果を期待できる一方で、為替リスクは避けられません。なお、繰り返しますが海外REITにはREITファンドを利用して投資します。

ほかの不動産投資とくらべたREITの魅力

前章までREITの魅力をいくつかご紹介しましたが、ここであらためて、REITの5つの魅力をまとめて整理してみましょう。

少額から始められる

REIT(J-REIT)は1口数万円から購入でき、不動産投資のなかでも比較的少額なほうだといえます。1万円~数万円で始められる不動産投資手法は、REITのほかには不動産クラウドファンディングやREITファンドが該当します。

ただし、NISA口座で購入できるのはこのなかでREITのみです。

REITは投資の初心者でも資産形成の一環として取り入れやすい手法といえるでしょう。

プロに運用を任せられる

REITでは、資産運用会社が投資する不動産の選定から賃貸・売却戦略の立案・実行を担います。現物不動産投資ではこれらを投資家自身で行うため、不動産に関する知識や時間を要します。

もちろんREITでも投資の知識は必要ですが、実物不動産への投資と比べるとハードルは低いといえるでしょう。プロによる運用が行われるため、個人が運用する実物不動産投資よりも手間が軽減される点は魅力といえます。

手軽に分散投資ができる

REITは1口数万円~数十万円で購入できるため、預貯金や株式など保有資産の分散先のひとつとして取り組みやすい商品です。

また、REITはひとつの銘柄に複数の不動産が組み入れられています。投資対象は住居用、オフィスビル、商業施設、物流施設などがあるため、複数の銘柄を持つことで資産の分散と同時に物件の分散も可能です。

1銘柄で複数の物件に投資できる点は、不動産小口化商品や不動産クラウドファンディングにはない特徴です。

換金性が高い

繰り返しになりますが、REITは証券取引所に上場しているため、株式と同じように平日の9時~15時30分の間ならいつでも売却できます。

他方、現物不動産では買い手がみつかって売却に至るまでに時間がかかりがちです。また不動産小口化商品や不動産クラウドファンディングは運用期間が決まっており、商品によって途中売却ができないものもあります。

これらと比べるとREITは比較的換金性が高い金融商品です。ただし、価格変動リスクがあるため、売却時の市場価格によっては損失が発生する可能性があることを念頭に入れておきましょう。

高利回りを得られる場合がある

REITの平均分配金利回りは銘柄によって異なりますが、2025年7月現在おおむね5%前後で推移しています。REITでは利益の90%超を分配すると法人税が免除されるため、仕組みとして分配金を多く出しやすい点が特徴です。

不動産クラウドファンディングでも同程度の利回りを期待できますが、運用期間が1年以内のものが多いため、実際に受け取れる配当は運用期間に応じて少なくなります。

またREITファンドは信託報酬などのコストが発生する分、平均利回りはREITよりも低くなりやすいといえます。

REITのおもなリスク

「投資にリスクはつきもの」といいますが、REITも例外ではありません。ここでは、REITのおもなリスクを押さえていきましょう。

価格変動リスク

REITが投資する収益不動産は、不動産市場や経済状況の影響を受けて価格が変動するため、元本保証ではありません。また、分配金の増額や減額も起こり得ます。

たとえば賃料の減少や空室率の増加は、REITの価格や分配金の下落を招きます。

ただし、こうしたリスクがあるからこそ、売却益や分配金の増額といった利益を享受できる点も頭に入れておきましょう。

金利変動リスク

REITでは、投資家から集めた資金にくわえて金融機関からの借り入れを行うケースも多くあります。金利の上昇は借り入れコストの上昇につながるため、REITにとっては収益性が低下し、価格の下落や分配金の減少を引き起こしかねません。

REITに投資する際は、不動産市況だけでなく金利の動向もチェックするとよいでしょう。

上場廃止リスク(自然災害・倒産)

証券取引所に上場しているREITは、上場基準を満たせなくなると「上場廃止」となり、市場で売買できなくなります。

例として、自然災害で投資対象物件が著しく損傷して収益が減少すれば、上場廃止に至る可能性があります。あるいはREIT(不動産投資法人)自体の経営状況が悪化して倒産した場合も同様です。

REITの始め方

REIT投資は大まかに以下の3ステップで始められます。

- 証券会社での口座開設

REITへの投資は証券会社を通じて行います。そのため、まずは証券会社で口座を開設しましょう - 証券口座へ投資資金を入金

口座開設が済んだら、証券口座に投資資金を入金します - J-REITの銘柄を選び、発注

購入するJ-REITの銘柄を選び、買い注文を出します。海外REITに投資したい人は、REITファンドを選んで発注しましょう

REITファンドやREIT ETFは銀行や保険会社などの金融機関でも取り扱いがありますが、J-REITは証券会社でのみ購入が可能です。J-REITに投資する場合は、必ず証券会社で口座を開設しましょう。

J-REITの選び方については、以下の記事をご覧ください。

まとめ

REITは、少額から始められ、流動性も高いことから人気のある不動産投資手法です。しかし、価格変動や上場廃止といったリスクもあるため、「本当に自分に合っているのか」と不安を感じる方も多いのではないでしょうか。

そうした方にとっては、REIT以外の選択肢を知ることも、納得のいく投資判断につながります。たとえば、実物不動産に近い形で投資できる「不動産小口化商品」もそのひとつです。

REITのリスクや、初心者が押さえておきたい対策については、以下の記事で詳しく解説しています。まずはリスクを正しく理解することから始めてみましょう。

J-REITのリスクについてまとめたコラムはこちら

- 本記事に記載された情報は、最終更新日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、弊社では何ら責任を負うものではありません。資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

記事執筆

紗冬 えいみさとう えいみ

office mondays 代表

金融ライター、編集者

保有資格:CFP®認定者、1級FP技能士、日商簿記検定2級

大学を卒業後、証券会社に入社。リテール営業やコンサルティング業務、バックオフィス業務を担当しました。その後は公認会計士・税理士事務所でのアシスタント業務を経て金融ライターへ転身。FP事務所や金融系ベンチャー企業のWeb発信支援、機関投資家向け季刊誌やFP向け季刊誌などでの執筆に携わっています。情報発信を通じて、世の中のお金の悩みをひとつでもなくすべく活動中です。

投資の記事一覧に戻る