目次

資産運用のポートフォリオとは「金融資産の組み合わせ方」のことです。

- 初めての投資でどのような資産配分が適切か悩んでいる

- すでに投資を始めているが見直すべきか検討している

このような悩みを持つ方は、資産ポートフォリオを作ることでライフスタイルに見合った資産運用の方法が見えてくるはずです。リスク分散による安定したリターンも狙えるようになるでしょう。

本記事では、ポートフォリオの作り方を4つのステップに分け、詳しく解説します。

1.資産運用におけるポートフォリオの作り方

資産運用のポートフォリオ作成は、以下の手順で進めます。

STEP1:資産運用に回すお金を把握する

STEP2:資産運用の目的を考える

STEP3:金融商品の組み合わせを考える

STEP4:どの金融商品を購入するか決める

最適なポートフォリオは、基になる資産や目標によって、ひとりひとり違います。自分の資産と運用の目的を見つめ直すことからはじめましょう。

次の章から、手順に沿ってそれぞれの詳しいやり方について解説します。

2.STEP1:資産運用に回すお金を把握する

まず、投資にあてる運用費を算出します。突然のリスクに対応できるよう、余剰資金で資産運用を行うことが基本です。

保有しているお金を次の3つにわけると、余剰資金を算出できます。

- 日常生活に必要なお金:食費や住宅費、医療費など

- 使い道が決まっているお金:数年内に使う予定のあるお金

- 使う予定がないお金:余剰資金

資産運用に回すお金を算出できたら、以下の4項目を決めていきましょう。

- 最初の投資金額

- 毎月の積立金額

- 積立期間

- 目標金額

毎月の積立金額を設定すると、利回りを考慮した投資シミュレーションが行えます。

<毎月5万円を5%の想定利回り(年率)で積み立てした場合の最終積立金額>

| 運用期間 | 最終積立金額 |

|---|---|

| 10年 | 7,764,114円 |

| 15年 | 13,364,447円 |

| 20年 | 20,551,683円 |

このように最初の投資金額や積立金額を明確にすることで運用後の具体的な成果が見えてきます。ポートフォリオの目標金額や目標期限を設定しやすくなるでしょう。

3.STEP2:資産運用の目的を考える

2つめのステップは、資産運用の目的と運用に対する考え方を整理します。例えば、ライフイベントや将来への備えなどが考えられます。

- 結婚・出産資金の調達

- 教育資金の確保

- 余裕のある老後資金の確保

目の前に迫った結婚や出産の資金調達が目的の場合は、少しリスクが高くても高いリターンを目指す必要があります。一方、10~15年後の進学への備えや、20~30年後の老後資金の確保の場合は低リスクで安定した運用方法が向いているでしょう。

4.STEP3:金融商品の組み合わせを考える

ステップ3は、ここまでで整理した運用費・目的・運用に対する考え方を基に、金融商品の配分を考えてポートフォリオを作成します。まずはそれぞれの金融商品の特徴を把握しましょう。

金融商品ごとのリスク・リターンを知る

金融商品のリスク(収益の振れ幅)とリターン(収益)は比例するため、「ハイリスク・ハイリターン」「ローリスク・ローリターン」が基本です。金融商品全体のリスク・リターンの並びは以下のとおりです。

投資種類: 預貯金<債券<株式

投資エリア: 国内<先進国<新興国

投資の種類では、株式がもっともリスクが高く、期待できるリターンも大きいといわれており、投資エリアでは新興国が同様の傾向があります。

ポートフォリオを作成する

金融商品の特徴を把握したら、目的と運用の考え方を反映しながらポートフォリオを作成しましょう。5つの参考例をご紹介します。

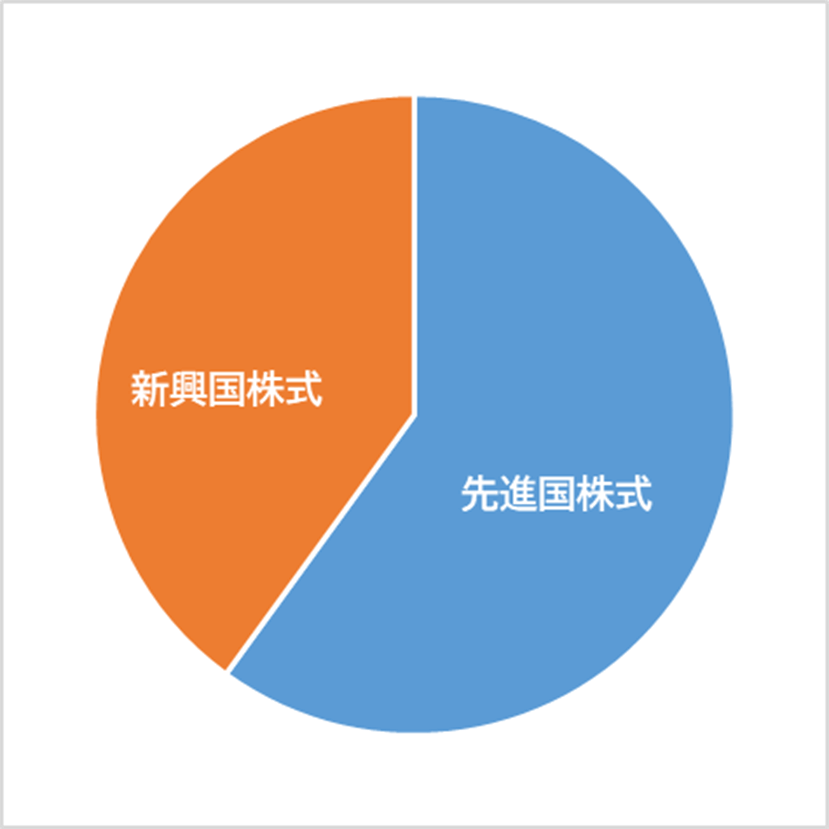

積極的な収益追求型

値動きの大きな先進国や新興国の株式のみを組み入れ、大きなリターンを狙うポートフォリオ。元本割れのリスクも大いに考えられるため、余剰資金が多く、マイナス損失の許容範囲がある場合に選択します。

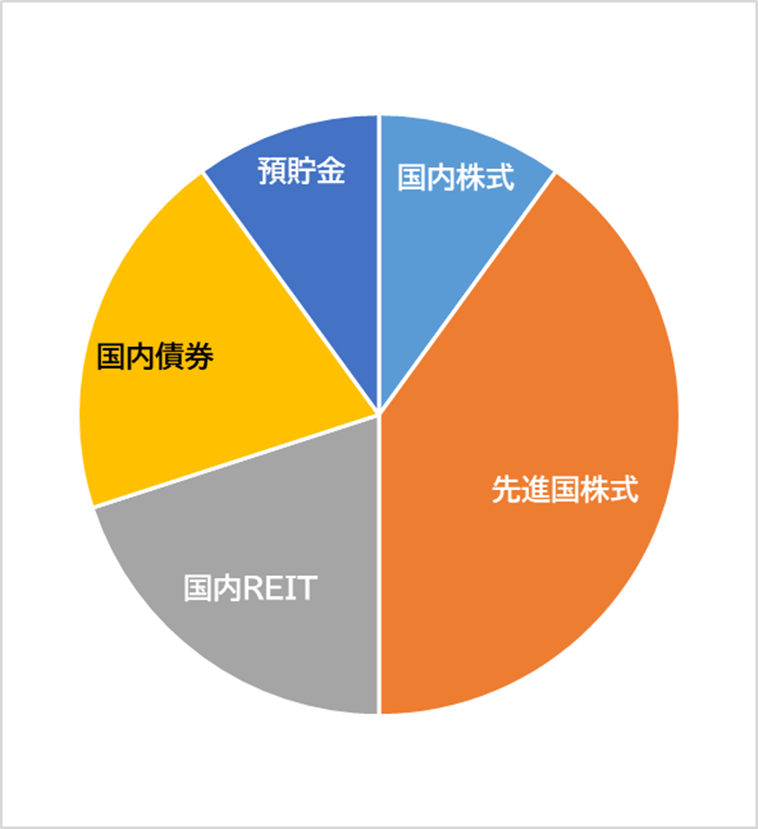

収益重視型

国内REITや外国株式を組み入れ、許容範囲のリスクを取りながら大きなリターンを目指すポートフォリオ。30%ほどを預金と国内債券の安定資産にあてることで長期的な投資を支えます。

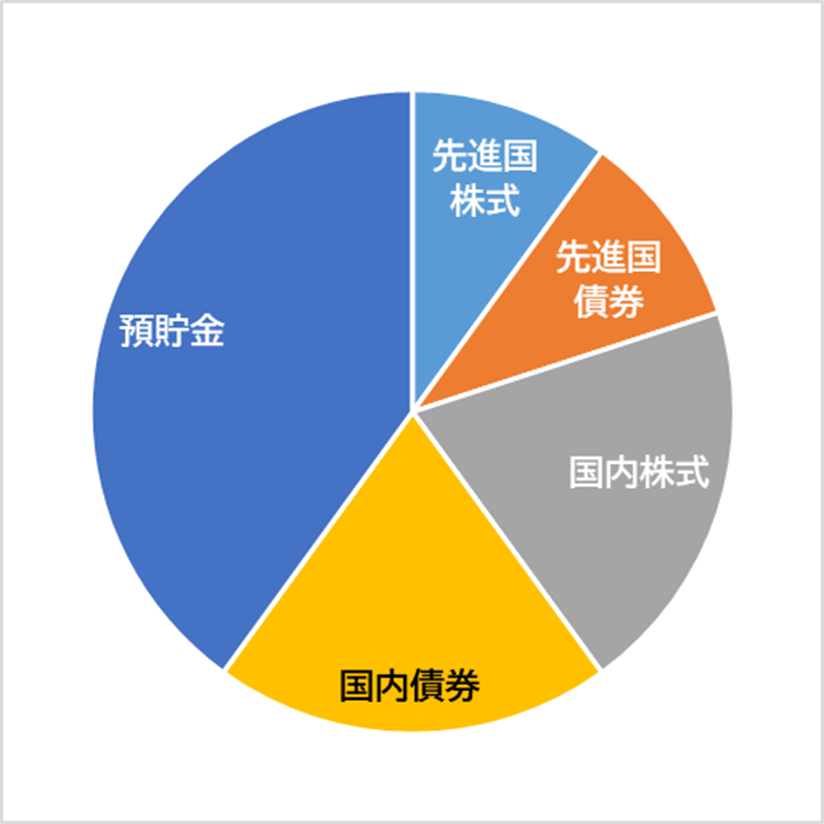

バランス型

預貯金・国内債券・国内株式の比較的安全といえる資産をメインに、30%ほどを外国債券や外国株式にあてるポートフォリオ。安全性を重視しつつ、リターンも期待できます。

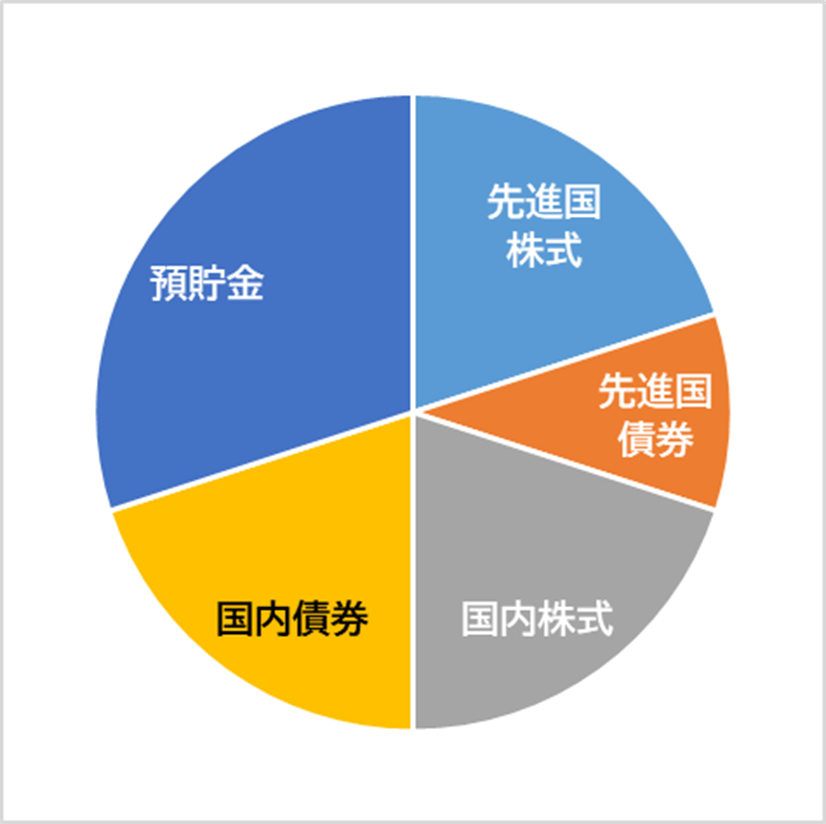

安定重視型

全体の約60%を安定した預貯金と国内債券にあて、残りの約20%を国内株式、約20%を外国債券や株式に配分して適度な収益性とリスク分配機能を持たせます。大きな利益は狙わず、安定した運用を目指します。

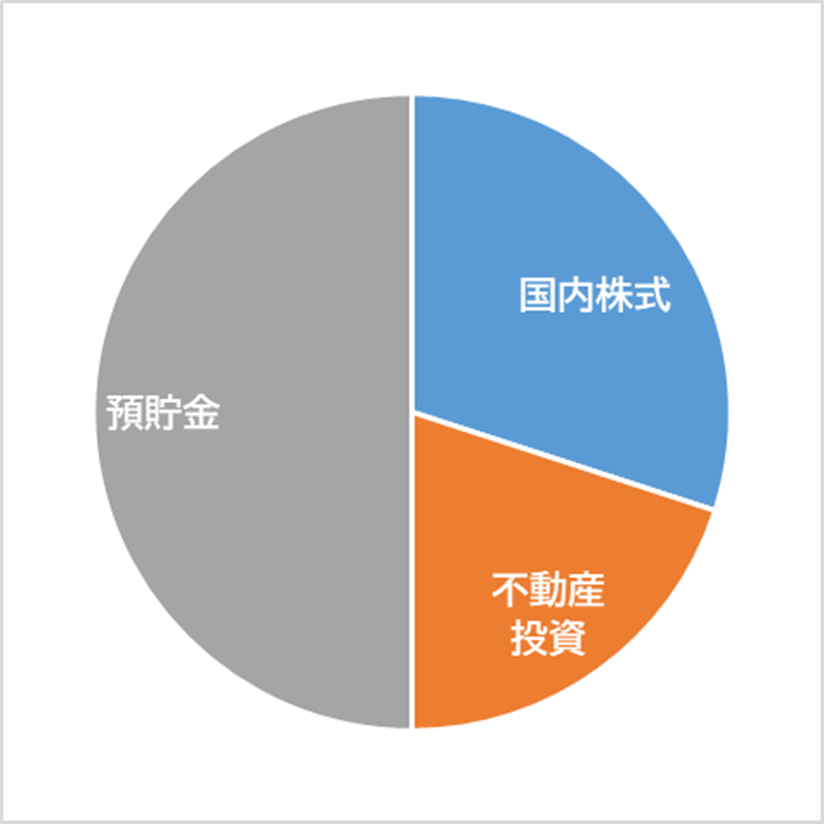

流動性重視型

流動性の高い預金を中心に比較的素早く現金化できる国内株式を組み入れるポートフォリオ。換金性の高さから不動産投資を組み込む場合もあります。お金が必要なときにすぐ現金化したいと考える方におすすめです。

自分のリスク許容度を考える

資産運用のポートフォリオを作成する際は、どの程度のリスクであれば引き受けられるか、自分のリスク許容度を考え、金融商品を選びましょう。リスクの許容範囲は、主観と客観の両面から総合的に判断することがポイントです。

<客観的な要素>

- 年収や貯金

- 投資経験

- 今後のライフイベント

<主観的な要素>

- 株価の動きが常に気になる

- 値下がりが心配

リバランスを考える

年齢や生活環境の変化にともない、リスク許容度や資産、目的も変化します。ポートフォリオは定期的に見直して再配分を検討し、常に最適な状態での資産運用を目指しましょう。

5.STEP4:どの金融商品を購入するか決める

最後に、決めたポートフォリオの配分に沿って具体的な投資先を検討します。

株式や不動産投資なら、身近な投資先がおすすめです。よく使う商品を販売している企業や近くのエリアなら、情報が入りやすいため投資判断がしやすいでしょう。

また、国内・海外投資ともに特定の地域に投資先が集中していないか、分散投資が適切に行われているかも忘れずにチェックしましょう。

6.ポートフォリオに不動産を組み入れるメリット

資産運用のポートフォリオを作るときは不動産投資を組み入れることをおすすめします。

<ポートフォリオに不動産を組み入れるメリット>

- 安定的な賃料収入が見込める

- 賃料収入が物価に連動する

- 分散投資できる

財産は預金・株式・不動産の3つに分散すべきとする「財産三分法」という考え方があるほど、不動産は有力な分散投資先とされています。ハーバード大学基金(Harvard Management Company)やカナダ年金制度投資委員会(CPPIB)など、世界の先進的な機関投資家も不動産をポートフォリオに組み入れています。

不動産投資というとまとまった資金が必要なイメージですが、近年は不動産小口化商品や不動産クラウドファンディングといった少額から投資できる商品も増え、流動性・換金性が高いことからポートフォリオに組み入れやすくなっています。

7.まとめ

資産運用のポートフォリオの作成は、①運用する資産の把握、②目的の確認、③金融商品の組み合わせの検討、④金融商品購入の決定の4ステップで行うとスムーズです。

運用する資産は余剰金から出す、目的とリスク・リターンの兼ね合いを考える、リスク許容範囲や投資期間を考え商品選択に進む流れです。各商品の特徴をとらえながら、自分のライフスタイルに適したポートフォリオを作成しましょう。

そして、ポートフォリオには不動産投資を組み込みがおすすめです。近年は少額から投資が可能な不動産小口化商品や不動産クラウドファンディングなどの商品が増えているため、分散投資がしやすくなっています。

また、ボルテックスでは不動産小口化商品「Vシェア」を展開しています。「Vシェア」は、個人では購入が難しい都心のプライムエリアにあるオフィスビルを500万円(1口100万円単位・5口以上)から投資が可能です。

「Vシェア」について詳しく知りたい方は、以下のページをご覧ください。

- 本記事に記載された情報は、最終更新日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、弊社では何ら責任を負うものではありません。資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。

- 期待どおりの税務上の効果が得られない可能性があります。

- 評価額は物件により異なります。

- 税制改正、その他税務的取り扱いの変更により効果が変動する場合があります。

- 税務の取り扱いについては、個別具体的な事情に応じて適用が異なる可能性がありますので、税理士等の専門家にご相談ください。

分散投資の記事一覧に戻る