目次

近年インターネットを通じて不動産投資ができる不動産クラウドファンディングへの注目が高まっています。一般的に、「不動産クラウドファンディング」というと不動産投資型クラウドファンディングを指すことが多く、少額の資金でも始めやすい投資手法として個人投資家に人気があります。

この記事では、これから不動産クラウドファンディングを始めたいという方に向けて、不動産クラウドファンディングを比較検討するポイントについて解説します。

1. 不動産クラウドファンディングの選び方

不動産クラウドファンディングを比較検討する際に見るべきポイントは、以下のとおりです。初心者が不動産クラウドファンディングを選ぶときは、利回りに目が行きやすくなりますが、利回りだけにとらわれるのではなく総合的な視点で判断し、どの案件が自分の投資スタイルに合っているか、ポイントを絞って比較すると選びやすくなります。

1-1. 募集している案件の規模を比較する

不動産クラウドファンディングは、募集している案件の規模を比較しながら選ぶことも大切です。例えば、数億円規模の大型案件を中心に扱う不動産クラウドファンディングの場合、オフィスビルやビル一棟型のマンション、ホテル・旅館などの宿泊施設が投資対象となるケースが多く、1案件あたりの募集金額が高額で運用期間が比較的長いという特徴があります。

一方で中小規模の賃貸用マンションなどの住居物件を扱う案件の場合、募集金額は少額で運用期間が短めの案件が多いという特徴があります。

大型案件を扱う不動産クラウドファンディングほど募集金額は高額となりますが、個人投資家ではなかなか手が出せない物件に投資ができたり、物件のグレードやテナントの属性が高くなる傾向もあるため、比較検討してみるとよいでしょう。

1-2. 投資対象不動産の種類を比較する

不動産クラウドファンディングを選ぶ場合、投資対象の不動産の種類も比較しましょう。不動産クラウドファンディングの投資対象不動産には、マンション、オフィスビル、ホテル、物流施設などがあり、どの種類の不動産に投資するかは、収益や安全性にも影響を与える重要なポイントです。

例えば、マンションの場合、入居需要の高い地域や人気物件であれば、空室が出にくいというメリットが期待できます。ただし、今後人口減少の進行により物件の淘汰も進むとみられており、物件ごとの見極めが重要です。

また、ホテルや宿泊施設は比較的利回りも高く、近年のインバウンド需要により拡大してきましたが、新型コロナ感染拡大による来日観光客数の減少により大きな影響を受けるなど、リスクもあります。

都心のオフィスビルの場合、住宅系に比べて空室率が低く、賃料も経年劣化による減少はほぼありません。また、需要に対して良質なオフィスビルの供給が少なく、賃料が下がりにくい特徴もあります。ただし、コロナ禍のなかで空室率の上昇などの影響も見られるため、注意深く物件を見極める必要があります。

投資対象となる不動産の種類によってどんな特徴があるかを把握し、比較検討することが大切です。

1-3. 不動産情報の開示状況を比較する

不動産クラウドファンディングを選ぶときには、十分な情報開示がされているかを確認しましょう。不動産クラウドファンディング選びで失敗しないためには、事前にできるだけ多くの情報を得ておくことが重要です。

投資対象となる不動産の立地や築年数はもちろん、周辺環境、土地面積や建物面積、検査済証取得の有無、施工会社の情報などについても把握することで、あらかじめリスクを想定し、回避することができます。

テナントの属性や賃貸条件・契約期間についても確認しておくとよいでしょう。

1-4. 運営事業者の特徴を比較する

不動産クラウドファンディングは、運営事業者の特徴、経営状態や財務状況なども把握し、信頼できる事業者を選ぶことも大切です。

企業のIR情報などを確認したり、大手企業と運営事業者との資本関係を調べたりすることに加え、不動産事業に精通している会社かどうか、不動産に関する過去の事業実績なども比較するとよいでしょう。

また、中途解約の条件や各種手数料、運用報告の確認方法などのサイトの利便性も事業者により異なりますので、比較検討するとよいでしょう。

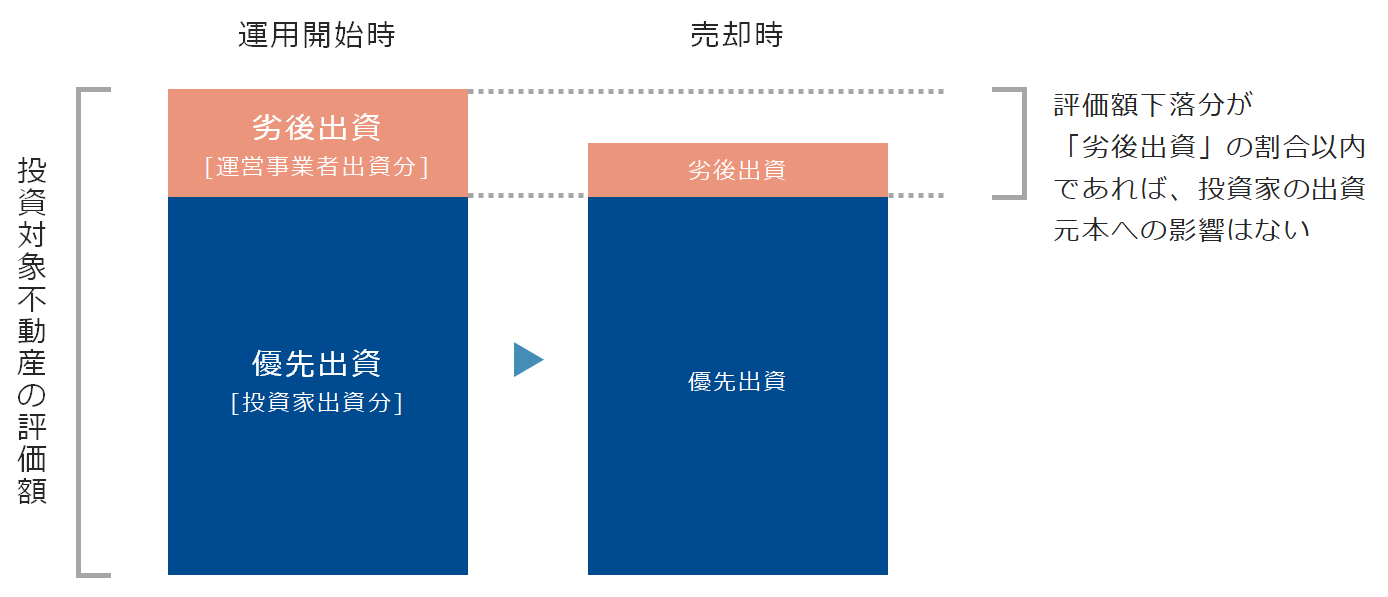

1-5. 優先劣後方式の割合

不動産クラウドファンディングは優先劣後方式が採用されていることが多いですが、その割合については案件ごとに異なります。

優先劣後方式の割合は、劣後出資(運営事業者出資分)の割合が高いほうが投資家のリスクは低くなります。一般的に、劣後出資の割合が30%以上の案件は、比較的安心感があり、初心者でも投資しやすい案件と言えるでしょう。

2. 不動産を活用した他の運用方法と比較

不動産クラウドファンディングと同じく少額の資金から始められる、不動産を活用した資産運用の方法は他にもあります。

ここからは、不動産投資信託(REIT)と不動産小口化商品について、不動産クラウドファンディングと比較しながら紹介していきます。

2-1. 不動産クラウドファンディングとREITを比較

REIT(不動産投資信託)は、不動産クラウドファンディングと同じく個人投資家に人気の投資手法です。特に証券取引所で気軽に売買できる「J-REIT」は、少額の資金から始めることができ、不動産の運用はプロに任せることができるため、投資初心者でも始めやすい資産運用の方法といえるでしょう。

不動産クラウドファンディングとREITを比較すると、REITは投資対象となる不動産物件を自分で選ぶことができない点や値動きが大きいという点に違いがあります。

2-2. 不動産クラウドファンディングと不動産小口化商品を比較

不動産小口化商品とは、不動産クラウドファンディングと同じくプロが選んだ優良物件の中から自分で投資対象物件を選ぶことができ、少額の資金からでも始めやすい投資手法です。

不動産クラウドファンディングと不動産小口化商品を比較すると、不動産小口化商品のほうが中長期で運用する点や相続・贈与の取り組みとしても活用できる点に違いがあります。そのため、分散投資のひとつとして不動産小口化商品を活用するという運用方法もおすすめです。

3. 最後に

今回は、不動産クラウドファンディングを比較検討する際に見るべきポイントについて解説してきました。不動産クラウドファンディングは少額の資金からでも始めやすいため、個人投資家に人気の高い資産運用の方法です。また、プロが選んだ優良物件の中から自分で投資対象を選ぶことができ、優先劣後方式によって投資家リスクが軽減されているため、初心者でも始めやすい不動産投資のひとつといえます。

しかし、どんな投資にもリスクはあるため、複数の案件や他の運用方法と組み合わせてリスクを分散する分散投資を心掛けるようにしましょう。

また、少額とはいえ不動産に投資する場合は、物件の詳細情報をしっかりと確認し、物件の特徴やメリット・デメリットを比較することで、自分の投資スタイルに合う商品を見極めることが大切です。

弊社の不動産小口化商品「Vシェア」は、不動産クラウドファンディングと同じく不動産を活用した資産運用方法のひとつとして、長期分散投資におすすめの商品です。

「不動産小口化商品」についてさらに詳細を知りたいという方は、下記の記事に詳しくまとめています。

1口100万円単位・5口以上(最低口数は変更となる場合があります)から都心のプライムエリアにあるオフィスビルを小口購入することができ、現物不動産の保有者として不動産登記もされるため、将来的な相続・贈与の取り組みとしてもメリットがあります。

また、比較的運用期間が短い不動産クラウドファンディングに対して、「Vシェア」は中長期での資産運用が可能です。毎月の物件の管理・運用は弊社が行いますのでオーナー様に運用の手間はかからず、日々の値動きを気にする必要もありません。

「Vシェア」について、より詳しくご覧になられたい場合は、下記ページをご参照ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

もしくは

無料ご相談窓口

0120-948-827

受付時間 平日 9:30-18:00

今すぐの相談をご希望される方は

【無料ご相談窓口】までお電話ください。

監修者

橋本 秋人はしもと あきと

FPオフィス ノーサイド代表

ファイナンシャル・プランナー 不動産コンサルタント

保有資格:ファイナンシャル・プランナー(CFP®認定者・1級FP技能士)、公認不動産コンサルティングマスター、宅地建物取引士、終活アドバイザー(終活アドバイザー協会) 他

1961年東京都出身。早稲田大学商学部卒業後、住宅メーカーに入社。長年、顧客の相続や資産運用として賃貸住宅建築などによる不動産活用を担当。

また、自らも在職中より投資物件購入や土地購入新築など不動産投資を始め、早期退職を実現した元サラリーマン大家でもある。現在は、FPオフィス ノーサイド代表としてライフプラン・住宅取得・不動産活用・相続などを中心に相談、セミナー、執筆などを行っている。

FPオフィス ノーサイド(https://fp-noside.jimdo.com/)

不動産投資の記事一覧に戻る