不動産の2025年問題と東京都心部のオフィスビル市況

目次

オフィスビルの供給増からオフィス空室率の上昇が懸念された2023年でしたが、実際はそうならず、さらに2024年は新規供給が少ないことから空室率は低下し、オフィス動向は堅調さを増しつつあります。オフィス市況はいよいよ回復へと向かうのか。懸念される2025年問題も含めて、今後のオフィス市況動向について、ニッセイ基礎研究所の佐久間誠氏に伺いました。

オフィスビル市況は回復局面に

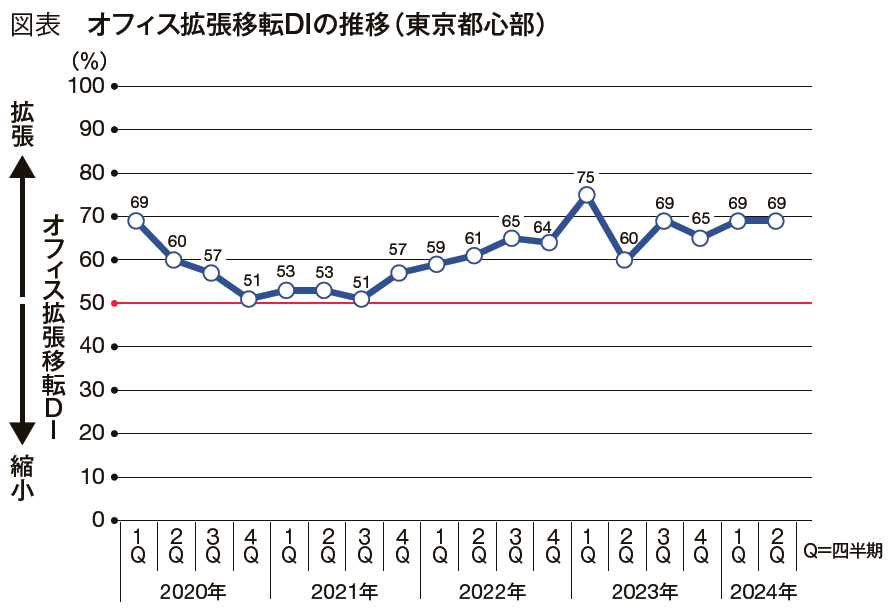

東京都心部のオフィスビル市況は、コロナ禍における調整局面を脱し、回復傾向を見せています。

2020年から2021年までは、オフィス需要が大幅に後退したため、2021年10月には東京都心5区のオフィス空室率が6.47%まで上昇しました。

ただ、その後はオフィスの新規供給が非常に少なかったため、空室率は大きく上昇することもなく、6.2%台から6.4%台の間で推移しました。

意外だったのは2023年です。この年は麻布台ヒルズなどの開業によって供給面積が増えたことから、空室率が上昇するという見方が大部分を占めていました。ところが、6月こそ6.48%まで上昇しましたが、年末にかけては低下の一途をたどり、12月には6.03%に落ち着きました。そして2024年は新規供給が少ないことから、8月時点のオフィス空室率は4.76%まで低下しています。

オフィスビル空室率は、5%がオーナー優位、テナント優位の境界線とされています。つまり5%を下回っているのは、明らかにオフィス市況が回復に向けて動いていることの証左になります。

では来年はというと、2025年はオフィスビルの新規供給が増えます。これが市況にどのような影響を及ぼすのかに注目が集まっていますが、仮に空室率が上昇するとしても、一時的なものと見ています。回復が鈍化することはあったとしても、市況が崩れるようなことにはならないでしょう。

2025年の東京23区のオフィス供給量は119万㎡の見通しです。過去、1986年から2023年までのオフィス供給量の平均値は年間103万㎡でした。それと比べれば、119万㎡は「やや多い」ことになりますが、実は2024年から2028年までの供給量平均値は、年間約82万㎡に過ぎません。2026年から2028年、とりわけ2027年の供給量が60万㎡と少ないためで、来年の大量供給分については十分に吸収できると見ています。

また足元で注目されるのは、日本にインフレが定着した場合に向けて、賃料を引き上げられるかどうか、でしょう。これが恐らく今年度後半あたりから、徐々に顕在化してくると思います。区別の空室率では、千代田区が2.7%まで低下していて、なかでも丸の内のオフィスビルは、空室がほとんどない状態です。堅調なオフィス需要とインフレを背景にして、賃料の引き上げが実現するかどうかは、不動産業界にとっても大きな関心事ですし、大手不動産会社はすでに賃料引き上げへと舵を切っています。

※文中の空室率の数値は三鬼商事、オフィス供給量は森ビルによるもの

金利上昇の影響は軽微

一方、投資家の立場からすれば、金利上昇と不動産利回りは気になるところだと思います。7月31日の日銀金融政策決定会合で、政策金利が0.25%に引き上げられましたが、日銀は中立金利*を1%程度と見ており、その水準まで政策金利を引き上げる意向を示しています。

*経済や物価に対し、引き締め的でも緩和的でもない名目金利のこと

今後、金利が上昇すれば、キャップレートの低下に伴う不動産価格の上昇は期待しにくくなります。

ただ、金利が上昇に転じるといっても、米国のように長期金利が4%、5%の水準まで上昇するようなことにはならないでしょう。上昇したとしても、せいぜい1.5%程度と市場では予測されています。

日本の金利は、リーマンショック後の量的・質的金融緩和によって、ゼロ金利という異常な水準まで低下しました。1.5%はリーマンショック前の水準ですから、そこまで長期金利が上昇したとしても、それは異常値から正常値に戻っただけのことです。懸念するほどのことではないでしょう。

また今の日本はインフレ経済に転換している局面ですから、仮に長期金利が上昇したとしても、同時に賃料を引き上げることができれば、キャップレートの上昇は抑制され、不動産価格の下落リスクも最小限に抑えられるはずです。

日本の不動産投資が今後も活発に行われていくかどうかについては、このように、どこまで賃料を引き上げられるかにかかってきますが、前述したように、丸の内など非常に人気の高いエリアを中心にして、賃料を引き上げる動きが出てきています。したがって金利の上昇が、不動産投資マーケットに対して強いネガティブ・インパクトを及ぼすようなことにはならない、と見ています。

ただ、金利の低下は、誰にとっても等しく経済的メリットを受けられますが、賃料引き上げによる経済的メリットは、賃料を引き上げることのできる物件を所有している人にしか得ることができません。つまり賃料を引き上げられる物件と、そうでない物件の格差が生じてくるのです。これからの不動産市況は、二極化が鮮明になっていくはずです。

不動産市況の二極化は、3つの要因があります。

1つは少子高齢化です。これによって不動産の必要性そのものが減っていきます。当然、人が集まりにくいエリアは地価が下落し続け、恐らく回復する見込みは、ほとんどないと考えてよいでしょう。かつ、今は一極集中している東京圏も、いずれは地方の人口減によって、地方から東京への人口流入自体が落ち込んでいきます。そうなったとき、東京圏においても、よいエリアと悪いエリアの二極化が進んでいきます。

2点目はコロナ禍の影響です。リモートワークで一時的にオフィス離れが進みましたが、その後、ちゃんとテナントが戻ってきたオフィスと、戻り切れていないオフィスの二極化が進んでいます。例えば丸の内や渋谷のオフィスはほぼ空室のない状態ですが、通勤アクセスが悪いような湾岸エリアのオフィスにはテナントが戻らず、この先も当面、厳しい状況が続きそうです。

3点目はインフレの影響です。デフレ下では金利が低下していたため、本来なら淘汰されてしかるべきオフィスビルも存続しえたのですが、今後、インフレによって金利が上昇すると、賃料を上げられる物件と、引き上げられない物件との格差が生じ、後者はいよいよ厳しい状況に追い込まれる恐れがあります。東京23区内でも、築30年、40年が経過し、最新ビルに比べて明らかに見劣りするオフィスビルが、まだ多数存在しています。この手のオフィスビルは、淘汰されていくでしょう。

賃料の負担力が高いセクターは?

最後に、オフィスを借りる側の状況を見てみましょう。

売上に占める不動産賃借料の比率を、2000年度から2021年度までのレンジと、2022年度の数字で比較すると、直近値がレンジの下限以下にあるセクターは、製造業、ガスや電力などのインフラ、小売業、情報通信業で、これらはいずれも賃料を負担する余力が高まっていると考えることができます。

例えば製造業は、円安の進行によって業績が好調なので、賃料負担力が向上していますし、インフラはインフレ圧力を料金に転嫁しやすいセクターです。小売も同様で、食品価格が値上がりしているように、ここ2年ほどは小売価格にインフレなどによるコスト上昇分を転嫁しています。

そして情報通信業は、何といっても成長性でしょう。今後、さらに売上が伸びるでしょうから、賃料が上がったとしても十分、吸収できます。

このように人気の高いエリアにあるオフィスビル、あるいは賃料の引き上げ余地があるセクターが多く入居しているオフィスビルを中心にして、賃料の引き上げが顕在化していくと見ています。

[編集]株式会社ボルテックス コーポレートコミュニケーション部

[制作協力]株式会社東洋経済新報社

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。