不動産リサーチの第一人者が読み解く

地価公示価格の注目ポイントとオフィスマーケットの最新動向

目次

先行きが不透明な社会情勢下においても、不動産は安定的に、長期的に価値が高く保たれる資産です。投資先としての日本、とりわけ東京が世界から注目される中で、不動産投資のトレンドはどう変化していくのでしょうか。長年にわたり不動産リサーチを専門に活躍する賀藤浩徳氏が、金融政策決定会合と最新の地価公示価格の情報も踏まえながら解説します。

地価は全国的に力強く幅広く回復

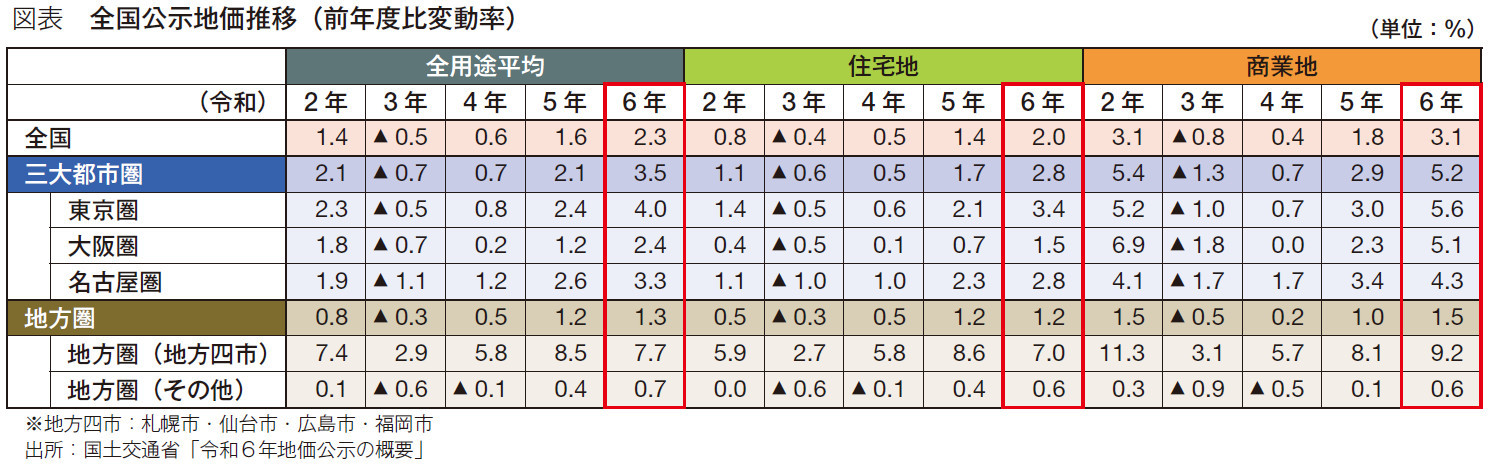

国土交通省が毎年発表する地価公示価格は、資産評価において重要な目安となる指標の一つです。3月下旬に発表された令和6(2024)年地価公示価格では、地価が総じて上昇傾向にあり、回復の勢いも加速していることが見て取れました。一方で、回復の流れから取り残されているエリアも一定数存在します。まさに大きく二極化している状況です。

今回の最大のポイントは、「観光・インバウンド需要」「有力工場進出」の2点でしょう。国内およびインバウンドの人流復活で、観光地・商業地が大きく伸び、ラピダスやTSMCを筆頭に物流適地も引き続き上昇。コロナ禍を経てオフィス回帰の流れも進み、オフィス需要も底堅く推移している印象です。人気エリアの地価が高くなったことで、その周辺エリアが割安感から注目され、いわば「染み出し需要」が生まれていることは、前回と比べても目立ってきた特徴です。

以上は全国的な傾向で、東京都に限っていうと、地価は3年連続の上昇、工業地にいたっては11年連続の上昇という結果です。都区部では商業地の上昇率がここ数年の間で最も拡大しました。

同じく国土交通省が発表する「地価LOOKレポート」は、全国80地点の四半期ごとの地価の推移を集計したものです。こちらも令和2(2020)年以降、上昇地点がどんどん拡大し、直近では99%の地点で上昇しており、地価公示価格の結果を裏付ける格好になっています。

もう一つ、不動産投資の動向に関わるのが、日銀金融政策枠組みの見直しです。2%の「物価安定の目標」が持続的・安定的に実現していくことが見通せる状況に至ったという判断から、マイナス金利政策やイールドカーブ・コントロールなどの大規模な金融緩和の撤廃が決まりました。短期金利は無担保コールオーバーナイト物*に変更され、従来の−0.1〜0%の間での調整から、0〜+0.1%程度に引き上げられました。長期金利については1%という数字の提示がなくなりました。

*金融機関同士が無担保で資金を借り、翌日に返済する取引

黒田東彦前日銀総裁が実施したいわゆる黒田レジームが一気に変更され、批判もありましたが、日銀は満点に近い打ち出し方をしたというのが、私の印象です。

都心5区は安定の人気、

物流やホテルの注目度がアップ

オフィスの空室率と賃料は、現在は新規供給と企業業績の2要素で決まるといって過言ではありません。東京23区では、規模に関わらず空室率は低下傾向、賃料は回復傾向です。

アジア・パシフィックの主要都市の投資先としての魅力調査で、東京とシンガポールが1、2位を争う状況が4、5年続いていましたが、2024年度の投資先としては1位東京、2位シドニー、3位大阪という結果となっています。市場の厚みと流動性の高さ、さらにはキャップレート(収益還元率)が相対的に安定していること、イールドスプレッド(利回りの差)が厚いこと、円安による物件価格の割安感などの要因も相まって、日本は安定した投資先として高く評価されているといえます。

タイプ別の注目度でいえば、オフィス・住宅の人気が安定して高いほか、有力工場の進出や別荘・移住などのニーズを牽引材料に、物流・ホテルの人気が上昇中です。加えて、データセンターへの関心が高まっているのが特徴的です。エリア別では、東京では都心5区、地方では札幌・福岡が別格の人気となっています。一方で都心5区を除く東京の区部およびその他地方は、下がってきています。

賃料相場は底入れが近いと見られますが、上昇に転じるタイミングは個々の状況によって大きく異なります。賃料の動向を読む上で参考になるのは、エリア別の平均募集期間(募集開始から契約が決まるまでの期間)です。平均募集期間が長いということは需要が低迷していることですから、賃料の下振れリスクの可能性も大きくなります。

たとえば今、都心5区では有明・台場・勝どき・晴海エリアで長期空室が目立ちます。交通利便性がやや弱いことなど、いくつか理由はあるでしょう。

一般に、マーケットはつねに循環するものです。今のトレンドは人流の回復、インバウンドの回復というところに集中していますが、これがずっと続くわけではありません。賃料トレンドの強弱を慎重に分析しつつ、立地エリアなど属性に応じたテナントニーズを見極めることが重要です。

オフィスマーケットのメインシナリオは

「緩やかな回復」

不動産投資のリスク要因としては、国内金利(日銀の金融政策)、米国金利や欧米経済、国内実体経済、為替動向などとともに、建築コストが上位にあがっています。背景にあるのは、いわゆる2024年問題、2025年問題です。2024年問題は、働き方改革関連法に基づく残業規制であり、5年間の猶予期間が終了する2024年4月1日以降は建設業も適用対象となりました。工期にしわ寄せが生じないよう人を多く雇うと人件費がかさみ、あまつさえ建築資材価格や実質賃金の上昇もある中で、建築コストの上昇は不可避的です。2025年問題は、2023年にも取り沙汰されたオフィスの大量供給ですが、大変だといわれながらも2023年はなんとか乗り切ったことから、2025年も同様の経過をたどると見られています。なお、2028年も大量供給となる見通しです。

通常で考えれば、円安水準はもうしばらく継続したあと、緩やかな円高に移行するでしょう。インフレもその度合は緩やかで、緩やかな経済成長および賃上げにつながるでしょう。金利上昇も同様です。短期金利は上がるとしても0.2〜0.3%程度といわれており、長期金利についても3月の発表以降、大きな変動は見られませんから、上がるとしても緩やかな上昇にとどまるでしょう。結果として、海外投資家の日本選好や、国内富裕層の物件物色も継続し、賃料は下げ止まって緩やかな回復に至ると思われます。

したがって今後のオフィスマーケットは、企業業績に応じた需要と、2025年・2028年の大量供給との綱引きいかんで決まってくるでしょう。また、都心のプライム物件に戻ってきているという話もある一方で、都心が高いので地方有力都市やマイナーセクターへ流れる動きもあり、これも綱引きの様相を帯びてくると思います。

ただしこれらは、あくまでも標準のシナリオにすぎません。拙速な利上げや長期金利の上昇など日銀の金融政策の変更によっては、シナリオは大きく崩れます。FRBの金融政策もリスクではありますが、これはソフトランディングがメインシナリオだろうと思っています。他にも米国の大統領選、米国・中国の不動産の低迷、紛争をはじめとする地政学的リスクなどに注視していく必要はあります。

[編集]株式会社ボルテックス コーポレートコミュニケーション部

[制作協力]株式会社東洋経済新報社

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。