東京一極集中が進む日本において、東京に活動拠点を持てるかどうかが今後の企業活動の活性化に直結することが考えられます。

経営資源である「人・物・金・情報」が集まる東京への事業拡大はステータスのひとつともいえます。

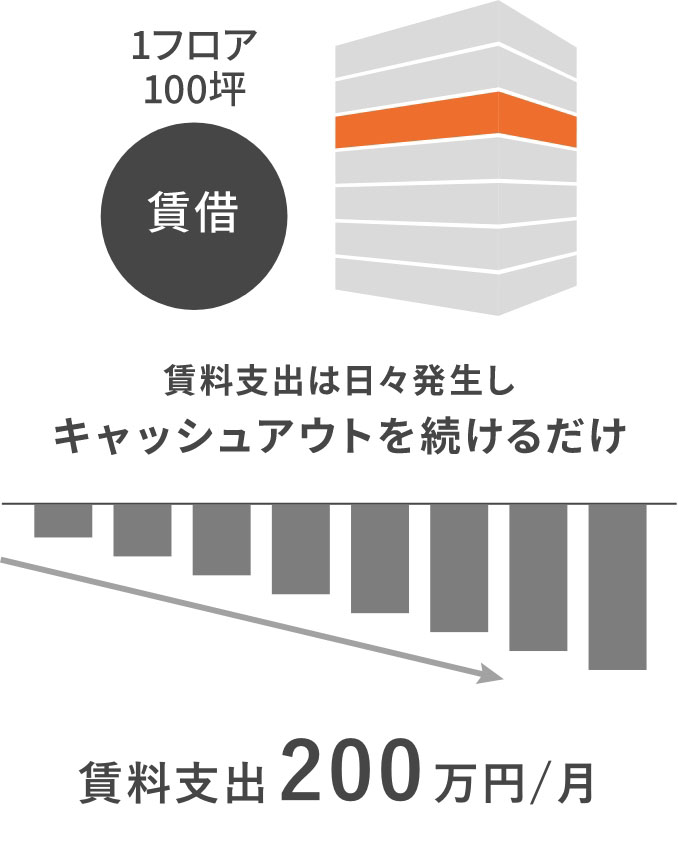

優秀な従業員を確保するためには利便性の高い立地が望ましいですが、駅前は大規模なオフィスビルが多く、賃料がかさんでしまうことも多いです。

都心の中規模駅近物件は再開発によって減少しており、希少性を増しています。

一期一会の機会を逃さないことが大切です。

弊社の専任コンサルタントが、都心の中規模オフィスについて、丁寧にご説明いたします。

まずはお気軽にご相談ください。

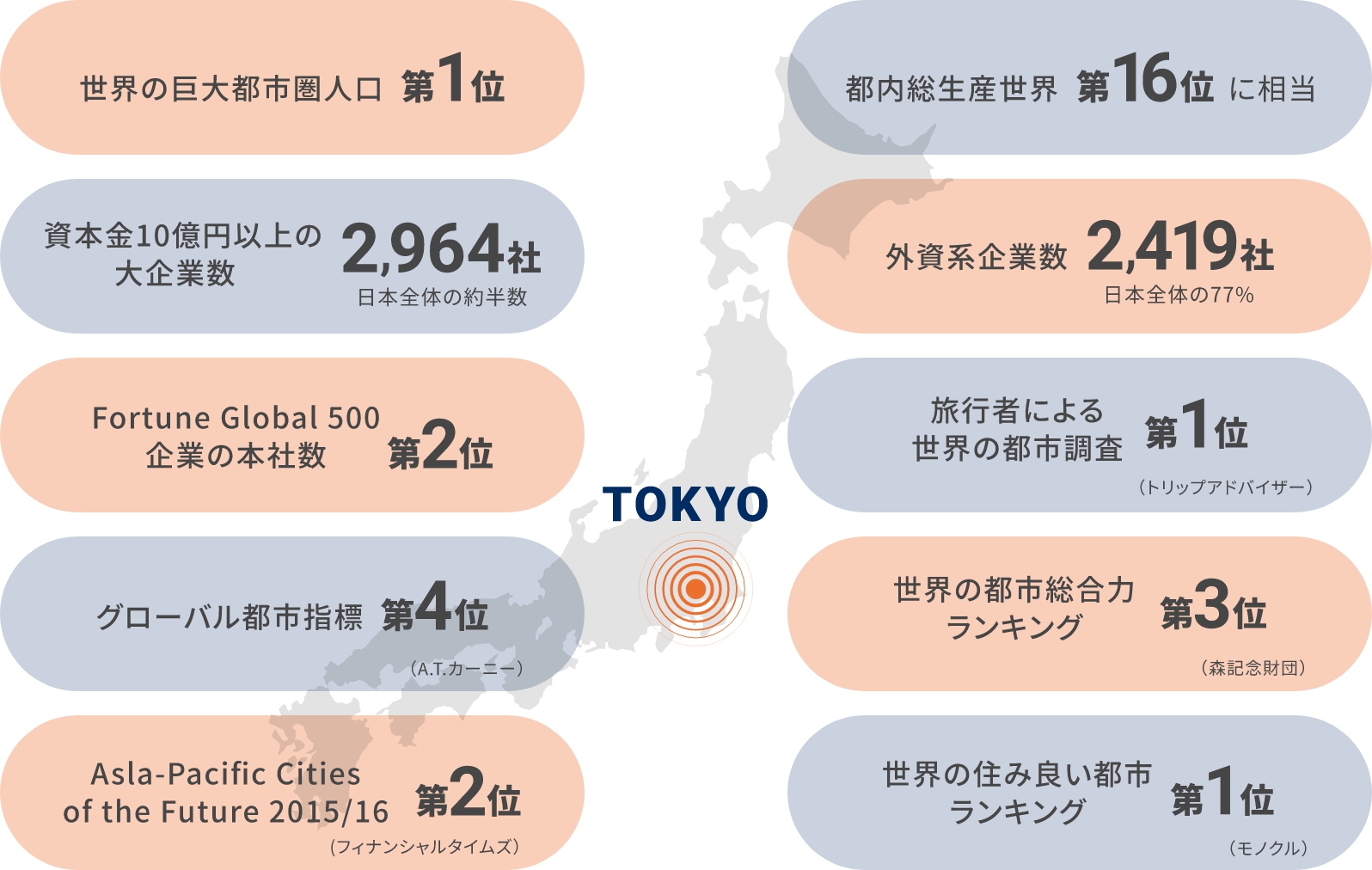

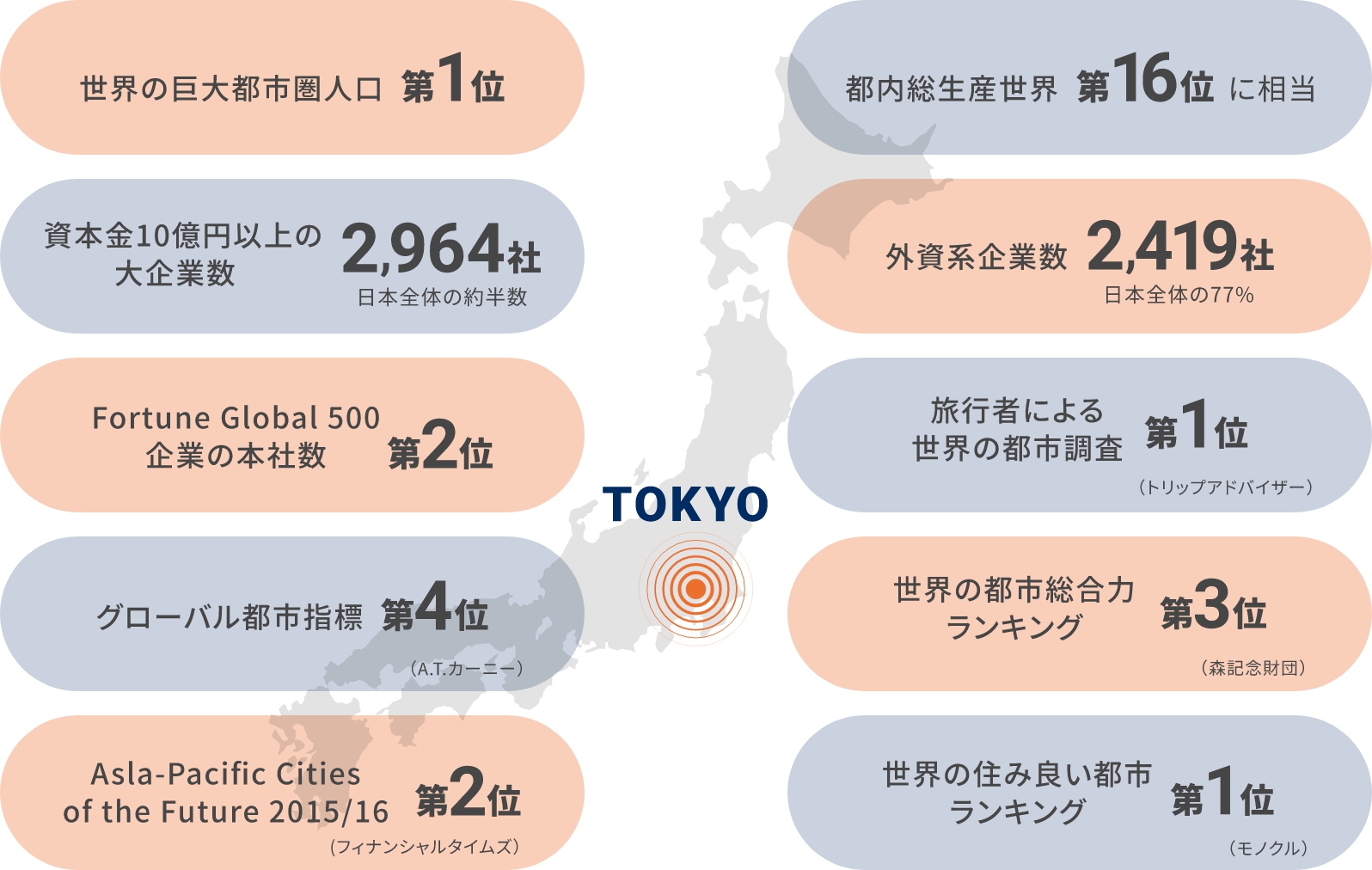

世界最大都市圏“東京”

東京圏は、ニューヨークやロンドンといった世界の主要都市圏をはるかに凌ぐ人口約3,810万人の巨大経済圏です。これほどの規模を持つ都市圏が日々大きなトラブルもなく、整然と運営されていることは、世界でもほとんど例のない東京の画期的な特徴といえます。2030年に至っても東京のこうした地位は依然として揺るぎないことが予測されています。

(出所)東京都 制作企画局

世界の巨大都市圏人口ランキングと2030年推計

2016年

| 順位 |

都市的集積地域 |

人口 |

| 1位 |

東京(日本) |

38.1 |

| 2位 |

デリー(インド) |

26.4 |

| 3位 |

上海(中国) |

24.4 |

| 4位 |

ムンバイ(インド) |

21.3 |

| 5位 |

サンパウロ(ブラジル) |

21.2 |

| 6位 |

北京(中国) |

21.2 |

| 7位 |

メキシコシティ(メキシコ) |

21.1 |

| 8位 |

大阪(日本) |

20.3 |

| 9位 |

カイロ(エジプト) |

19.1 |

| 10位 |

ニューヨーク(アメリカ合衆国) |

18.6 |

2030年

| 順位 |

都市的集積地域 |

人口 |

| 1位 |

東京(日本) |

37.1 |

| 2位 |

デリー(インド) |

36.0 |

| 3位 |

上海(中国) |

30.7 |

| 4位 |

ムンバイ(インド) |

27.7 |

| 5位 |

北京(中国) |

27.7 |

| 6位 |

ダッカ(バングラデッシュ) |

27.3 |

| 7位 |

カラチ(パキスタン) |

24.8 |

| 8位 |

カイロ(エジプト) |

24.5 |

| 9位 |

ラゴス(ナイジェリア) |

24.2 |

| 10位 |

メキシコシティ(メキシコ) |

23.8 |

(単位:百万人)

(出所)United Nations (The World’s Cities in 2016) のデータを基に弊社作成

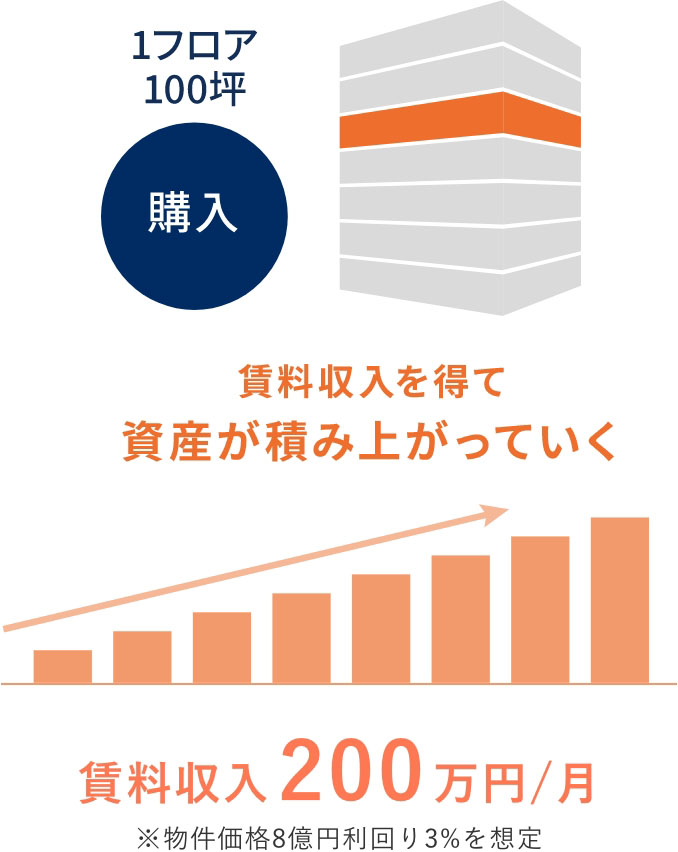

将来的に自社オフィスとして

利用する

ニーズの合う物件を探すことは難しいため

立地・規模が合う物件はテナント入居中でも先行取得しておく方が合理的。