目次

不動産クラウドファンディングは、1口1万円程度の少額で始めることができ、安定した収益を確保しやすいことから、新しい資産運用の手法として注目が高まっています。

この記事では、不動産クラウドファンディングの種類や仕組み、おすすめの選び方について解説します。

1. 不動産クラウドファンディングの種類と仕組み

不動産クラウドファンディングを始めるにあたり、まずは基礎知識として、不動産クラウドファンディングの種類と仕組みを覚えておきましょう。

不動産クラウドファンディングの種類は、主に「投資型」と「融資型(貸付型)」に分類され、どちらも少額から始められる投資手法という点は共通します。

1-1. 不動産投資型クラウドファンディングとは

不動産投資型クラウドファンディングとは、不動産特定共同事業の枠組みのなかで組成された仕組みのひとつです。不動産特定共同事業とは、事業者が複数の投資家から出資を受けるなどして集めた資金で収益不動産を取得・運用し、そこから生まれた収益を投資家に分配する事業のことで、そのなかでもインターネットを通じて出資者を募る手法を「不動産投資型クラウドファンディング」といいます。

不動産投資型クラウドファンディングは、プロが選んだ複数の募集案件(物件)のなかから、投資対象物件をご自身の目利きで選ぶことができます。また、多くのクラウドファンディング業者は優先劣後方式を採用しており、不動産の運用によって損失が発生した場合も損失部分は劣後出資(事業者)から優先的に負担するため、投資家はリスク軽減できるというメリットがあります。

1-2. 不動産融資型(貸付型)クラウドファンディングとは

不動産融資型(貸付型)クラウドファンディングとは、不動産を運用する事業者がインターネットを通じて資金調達をする方法で、ソーシャルレンディングや貸付型クラウドファンディングとも呼ばれています。

不動産融資型(貸付型)クラウドファンディングは、投資家が不動産を運用する事業者(資金需要者)に対して貸金業の免許を持つファンド(サイトの運営会社)を通じて融資(貸付)を行うというもので、集まった資金はまとめて事業者に融資(貸付)され、一定期間経過後に利息が加算されて投資家に返済される仕組みです。

不動産融資型(貸付型)クラウドファンディングは、投資型と違ってご自身の目利きで不動産物件を選ぶことはできませんが、担保や保証のある案件もあるため、比較的低リスクでの資産運用が可能です。

1-3. 不動産クラウドファンディングのメリット

不動産クラウドファンディングのメリットは、プロが選んだ物件のなかから物件を選定でき、少額から比較的リスクを抑えて始められる点にあります。

不動産クラウドファンディングと同じく少額で始められる不動産投資にはREIT(リート)もありますが、不動産クラウドファンディングは投資対象となる不動産物件のなかから自分の好きな物件を選べるのに対し、REITは投資対象となる物件を自分で選ぶことができないという違いがあります。さらに、REITは市場の需給関係による価格変動が大きいため、より安定した収益を望む場合は不動産投資型クラウドファンディングがおすすめです。

融資型は利回りが確定しているほか、投資型の場合もREITに比べて値動きが安定しているため、毎日値動きをチェックしなければならないということもありません。手続きもインターネットを通じて行うことができ、現物不動産投資のように物件の管理・運用の手間もかからないため、サラリーマンの副業としても始めやすいでしょう。

2. 不動産クラウドファンディングでおすすめの選び方

ここからは、不動産クラウドファンディングを選ぶときに比較すべきポイントや、おすすめの選び方について解説をします。

2-1. 不動産物件の種類や案件規模を確認する

不動産投資型クラウドファンディングの場合、少額の資金で始められるといっても「不動産に対する投資」となりますので、投資先となる不動産物件の情報は必ず十分に比較検討する必要があります。居住用マンション、オフィスビル、ホテルなどの宿泊施設、物流施設など物件の種類や所在はもちろん、築年数や管理状況なども確認しましょう。

また、案件の規模にも注目してみてください。数億円規模の大型案件を扱う不動産クラウドファンディングほど募集金額は高額で、運用期間も比較的長くなるという特徴があります。反対に、中規模・小規模の案件になるほど募集金額は少額となり、運用期間も短くなるため、自分に合った案件の規模を見極めることが大切です。

2-2. サイトの運営会社・事業者を比較する

不動産クラウドファンディングは投資型・融資型(貸付型)ともに、運営会社・事業者の選択も重要です。

特に融資型クラウドファンディングの場合、事業者のオペレーションに関する問題や投資家から集めた資金を不当に流用していたなどの不祥事が近年相次いでいることからも、倒産や事業撤退による貸し倒れには注意すべきでしょう。

事業者の経営状態については、サイトのIR情報などで確認できます。また不動産投資型クラウドファンディングには、上場企業などの大手企業の参入も始まっているため、大手企業と事業者との資本関係や、不動産の運用・管理・売却の実績などを調査し、信頼できる運営会社を選んでください。運営会社によって中途解約条件や手数料が異なるため、あわせて比較検討しましょう。

2-3. 情報開示がしっかりされたサイトを選ぶ

不動産投資型クラウドファンディングの場合、プロが選んだ物件のなかから自分で投資物件を選ぶことができます。そのため、投資対象となる不動産物件についての情報開示がしっかりとされているかどうかも重要なポイントとなります。

立地や築年数はもちろん、周辺環境、土地面積や建物面積、テナントの属性や賃貸条件・契約期間、検査済証取得の有無、施工会社の情報などについても把握することで、さまざまなリスクを想定することができ、計画的に進めることができるでしょう。

2-4. 実績があり募集頻度が多いサイトを選ぶ

不動産投資型クラウドファンディングは、サイトによって扱う不動産物件の種類や数、募集頻度が異なります。

自分が希望する種類の不動産物件を扱っているか、実績はあるかを調べたうえで、初心者の場合は特に、できるだけ不動産の運用・管理・売却の実績が多く、募集頻度も多いサイトを選ぶのがおすすめです。また、あまりにも案件数や募集金額が少ないサイトの場合、投資をしたくても機会が得られない可能性があるため注意が必要です。

2-5. 優先劣後方式の割合

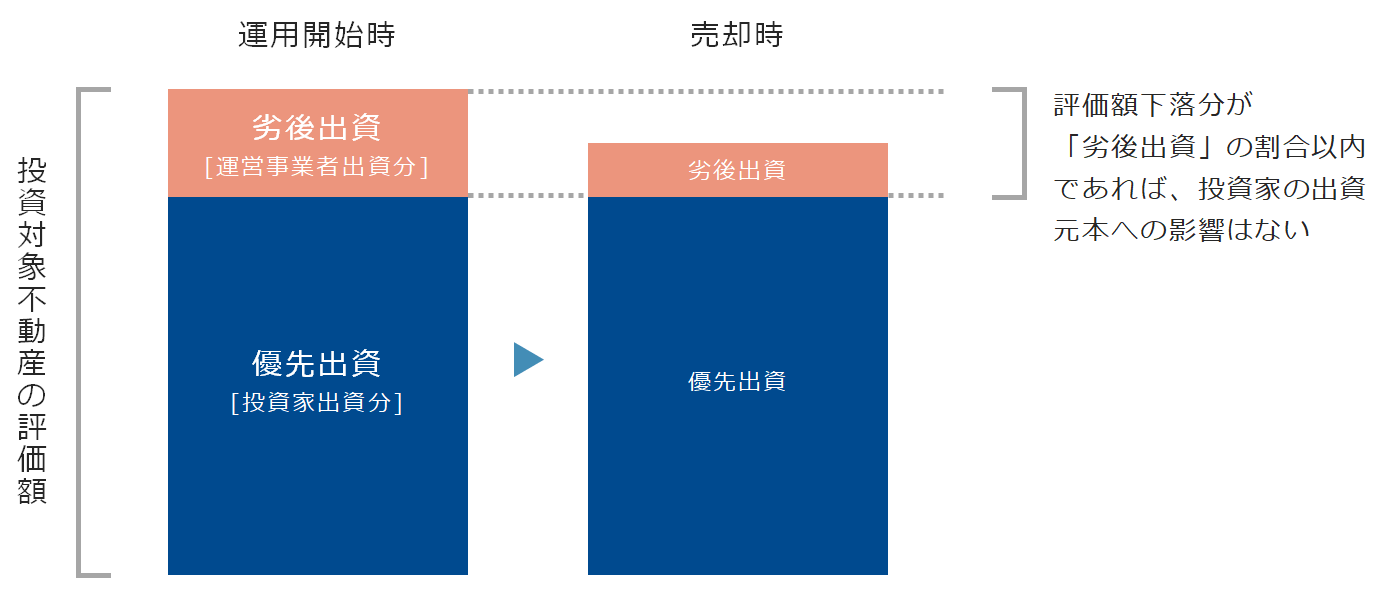

不動産投資型クラウドファンディングの多くは優先劣後方式が採用されています。優先劣後方式とは、出資総額を「優先出資」と「劣後出資」の2つに分け、不動産の運用によって損失が発生した場合の損失部分を劣後出資から負担することで、投資家に与えるリスクを軽減するというものです。

優先劣後方式の割合は案件によって異なり、劣後出資(運営事業者出資分)の割合が高いほうが投資家のリスクは軽減されるため、初心者は劣後出資の割合が30%以上の案件を選ぶと安心感があるでしょう。

3. 不動産クラウドファンディングのリスクや注意点

不動産クラウドファンディングを始めるときは、リスクや注意点についても把握しておくことが大切です。

3-1. 投資で得た利益には税金がかかる

不動産クラウドファンディングによって利益がでると、利益に対して所得税や住民税などの税金がかかります。リスクというわけではありませんが、予想外の支払や税金の申告漏れが起こらないよう、きちんと仕組みを把握しておくことが大切です。

不動産クラウドファンディングで利益を得た場合、基本的には事業者が源泉徴収するため確定申告の必要はありませんが、ほかに給与を受け取っているサラリーマンが、給与以外に投資などで20万円超の利益を得た場合は確定申告が必要です。

3-2. 利回りだけで案件を選ばない

不動産クラウドファンディングで案件を選ぶ際、最も気になるのが利回りではないでしょうか。しかし、利回りの高い案件が必ずしもよい案件とは限りません。

例えば、ホテルや宿泊施設などの物件は、比較的利回りが高いのが特徴ですが、その分、新型コロナウイルス感染拡大やインバウンド需要の減少による影響を受けやすいといったリスクもあります。

そのため、不動産クラウドファンディングでの投資判断は、利回りだけに捉われるのではなく、さまざまな情報を確認したうえで、総合的に比較検討することが大切です。

3-3. 途中解約や売却(譲渡)ができない

不動産クラウドファンディングは原則として途中解約や売却(譲渡)ができず、満期まで保有が必要なケースが多いです。またREITのように証券取引所を通じて売買できるものではないので、流動性・換金性が低い点はデメリットだといえます。

3-4. 人気の案件に応募が殺到する

不動産クラウドファンディングは人気案件に応募が殺到し、投資したくても応募ができないというケースもある点もデメリットです。募集開始後すぐに応募しなければ募集が終わってしまうため、こまめに最新情報をチェックしておかなければ始めることすら難しいという状況も考えられます。

3-5. 融資型の不祥事や元本割れが頻発

近年、融資型クラウドファンディング市場では、事業者の不祥事や元本割れが頻発しており、ニュースでも大きく報じられています。そのため、万が一事業者が倒産した場合に貸し倒れリスクがある点は注意しておきたいポイントです。

さらにこのような状況が今後も続けば、融資型クラウドファンディングに対する風当たりは強くなっていくことが予想され、規制が強化される可能性も考えられるため、このようなネガティブなニュースにも注目しておきたいところです。

3-6. 少額でできる不動産投資はほかにもある

不動産投資型クラウドファンディングを始める場合、案件同士の比較検討をすることも大事ですが、少額の資金で行えるほかの投資手法と比較することをおすすめします。

少額資金からの投資が可能な不動産を扱う投資商品には、不動産クラウドファンディング以外にも、REIT、不動産小口化商品(任意組合型・匿名組合型)などがあります。また、一般的には高額な投資といわれる現物不動産投資であっても、ワンルームマンションであれば比較的少額の資金で行うことができます。リスク分散の観点からも、不動産クラウドファンディングだけではなく、さまざまな投資手法について調べ、ご自身に合った運用方法を比較検討して選びましょう。

4. 不動産クラウドファンディングの始め方

不動産投資型クラウドファンディングは、主にインターネット上の手続きのみで始めることができます。

- 不動産クラウドファンディングのプラットフォーム(サイト)を選ぶ

- 会員登録(本人確認書類が必要)

- 自宅宛に届くハガキを受け取る

- 投資する案件を選び、申し込みを行う

- 専用口座に資金を入金

- 審査完了後、投資・運用開始

5. 最後に

今回は、不動産クラウドファンディングについて、種類や仕組み、おすすめの選び方を解説してきました。不動産クラウドファンディングには、主に投資型と融資型(貸付型)という2つの種類があり、サイトの運営会社によって扱う不動産物件の種類や優先劣後方式の割合、手数料なども変わってきます。不動産クラウドファンディングを始めるときは、複数の案件を比較しながら、自分に合ったものを選ぶことが大切です。

また、不動産投資型クラウドファンディングと同じく不動産特定共同事業法に準拠し、少額な資金からでも始めやすい不動産投資としては、不動産小口化商品もおすすめです。

「不動産小口化商品」についてさらに詳細を知りたいという方は、下記の記事に詳しくまとめています。

弊社の不動産小口化商品「Vシェア」は、個人ではなかなか購入することが難しい都心エリアの商業地にあるオフィスビルを弊社が小口化し、1口100万円単位・5口以上(最低口数は変更となる場合があります)から不動産の小口購入ができるように設計された商品です。空室率の低い東京都心のオフィスビルを中心に、プロの目で選んだ資産価値の高い物件のみを対象としているため、少額の資金で不動産投資を始めることができ、かつ長期運用で資産価値や収益の安定を維持することが期待できます。資産運用として多くの方にご利用いただいていることはもちろん、1口単位で所有者を調整することができるため、生前贈与や相続に向けた準備としてもご活用いただける特徴を持っています。

「Vシェア」についてさらに詳細を知りたいという方は、弊社までお気軽にお問い合わせください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なく変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等については、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

不動産投資の記事一覧に戻る