さまざまな状況や条件から

個人・法人の最適な見極めを

収益用不動産を購入する場合、個人で取得すべきか自身が経営する会社や不動産投資用の法人で取得すべきか、非常に悩むところです。

事実、個人と法人では賃料収入に対する税金や売却にかかる税金、相続の取り扱いが大きく異なるため、

物件取得の目的や収入、財産状況、家族構成などを考慮しながら慎重に検討する必要があります。

こちらのページでは、不動産戦略のプロである株式会社ボルテックスが、個人・法人の各ケースにおける不動産取得についてご説明します。

キャピタルゲインで財産を

構築する場合

不動産売却によって生じた利益には税金が課されますが、「長期譲渡の場合は個人取得が有利」「短期譲渡であれば法人有利」といったように、個人と法人の場合では所有期間に応じて有利・不利が逆転します。

個人

取得日から、譲渡日が属する年の1月1日時点で5年を超える

長期譲渡の場合に有利

長期譲渡の税率20.315%<法人税の最高税率約35%

法人

取得日から、譲渡日が属する年の1月1日時点で5年を超えない

短期譲渡の場合に有利

短期譲渡の税率39.63%>法人税の最高税率約35%

- 税率だけで判断するのは得策ではありません

-

含み損のある不動産を個人で所有している場合は、他の不動産の売却益が生じるタイミングで不動産の売却損を顕在化させます。

こうすることで、売却益と売却損を相殺できるからです。

また、法人の場合は最大9年間繰り越しが可能な青色欠損金を用いることで、売却益と相殺できるケースもあります。

要は税率だけで判断するのではなく、その他の状況や条件を勘案した上で「個人か法人か」の選択を検討することが重要です。

インカムゲインに対する課税に留意し、財産価値を向上

収益用不動産による賃料収入(インカムゲイン)は、安定的な利益を得る良い手段です。しかし、収益効率をより高めるためには、賃料収入にかかる税金についてしっかりと把握する必要があります。なお、課税対象となるのは、賃貸収入から管理費、固定資産税、減価償却費、 修繕費などの経費が控除された後の金額となります。

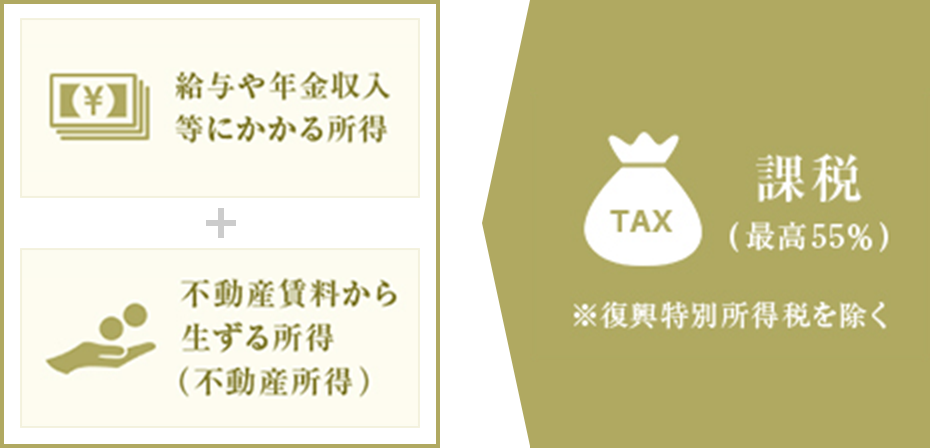

個人

給与や年金収入などと賃料(不動産所得)から生じる所得を合算した金額から最高で55%(住民税を含む)が課税されます。

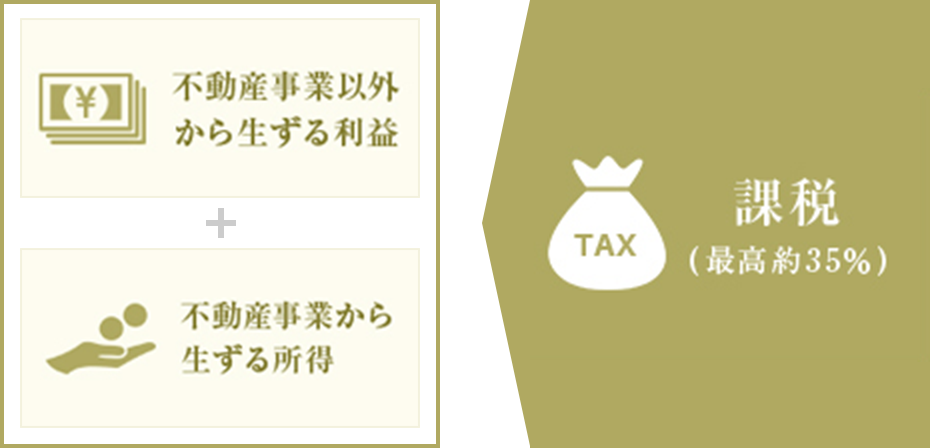

法人

収益用不動産から生じる利益と事業所得などその他の利益とが合算されて税額が決まります。この場合の税率は最高でも約35%に留まります。

不動産所得を含まない段階での個人所得で、

すでに35%以上の所得税などが課税されている場合には、法人で課税されるほうが有利になります。

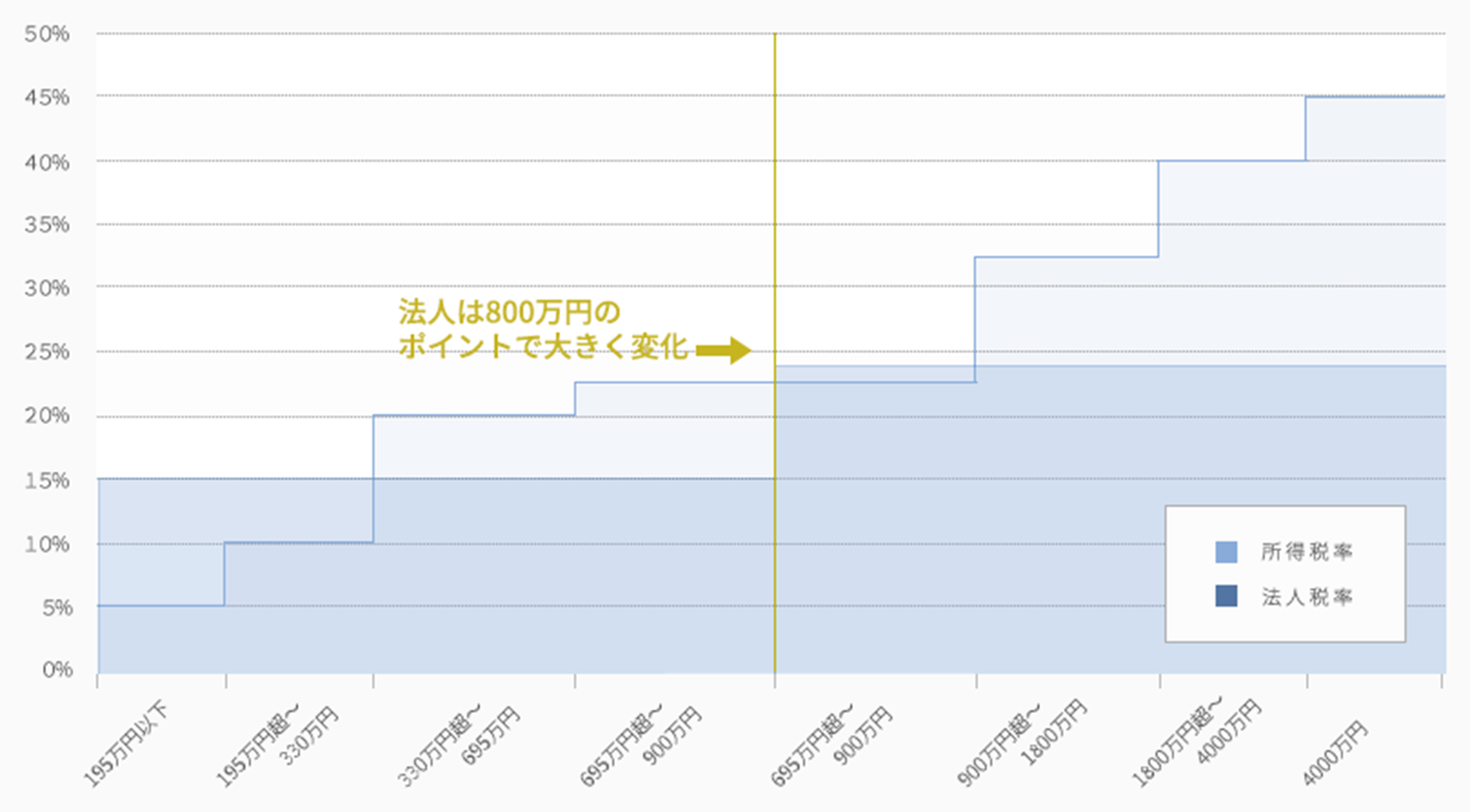

- 所得税率と法人税率の比較

-

下のグラフを見ると、法人では課税所得800 万円を境に税率が急上昇し、一定額を超えるとほぼ個人のほうが高くなることがわかります。

また、法人で不動産賃貸事業を行う場合には、個人よりも経費として計上できる金額の範囲が拡大します。したがって、大元となる課税対象額を減らせば、個人の場合よりも税額を大きく減らすことが十分可能です。

※個人の場合には所得税の他に住民税、法人の場合に法人税の他に事業税、住民税などが課税されます。

相続発生時の影響やデメリットなどを比較検討

不動産売却によって生じた利益には税金が課されますが、「長期譲渡の場合は個人取得が有利」「短期譲渡であれば法人有利」といったように、個人と法人の場合では所有期間に応じて有利・不利が逆転します。

個人

- メリット

-

- 収益用不動産は相続税評価額を下げられる可能性がある。

- 法人で取得した場合のように、土地評価額の「3年縛り」がない。

- デメリット

-

- 家賃収入が個人の資産として蓄積される。

- 賃料収入に対する税額が高くなる。

法人

- メリット

-

- 賃料収入は法人に帰属するが、親族への給与支払いで分散が可能。

- 相続の際に、不動産の相続登記をする必要がない。

- デメリット

-

- 取得後3 年間は時価による評価になります。

- 自社の株価が低いと相続税評価額を下げられる効果を活用できたとしても効果が薄い。

一般的には個人による取得が有利と言えます。

自社の株価が高く早期の事業承継を検討し必要がある場合は、

法人での取得が有利になることがあります。

- 土地評価額の「3年縛り」

-

通常、土地の評価額は路線価や固定資産評価額をもとに算出されます。

しかし、3年を経過しないと評価が定まらないため、この間は相続税評価額ではなく「時価」で評価されることになります。なお、自社株式評価額を引き下げられる可能性については下記を参照ください。

自社株の相続と不動産戦略 >