不動産保有が企業に持たらす

4つのメリット

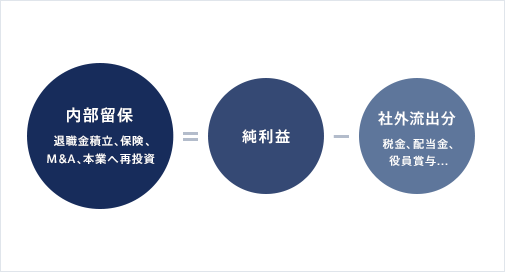

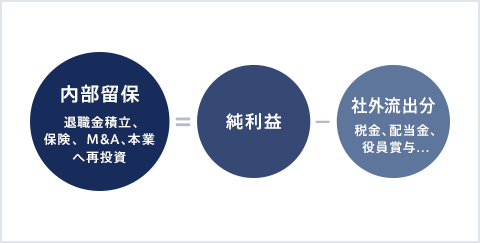

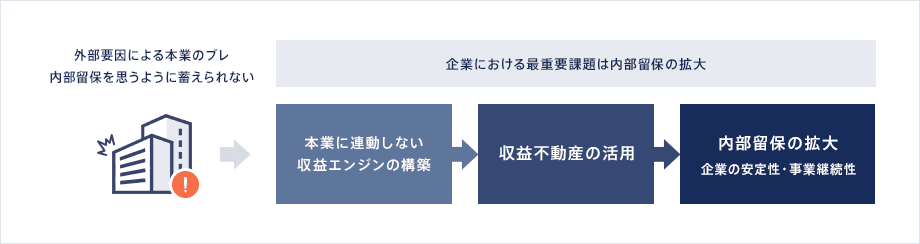

内部留保の拡大

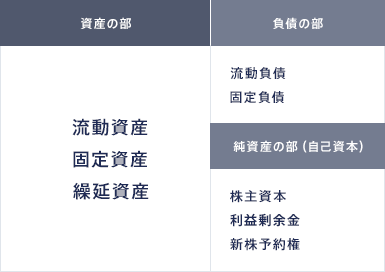

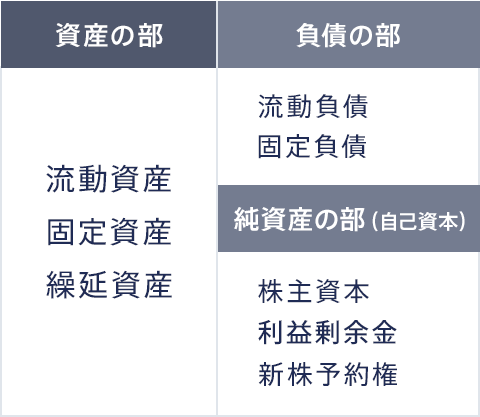

内部留保とは「儲けの蓄え分」ですが、勘定科目ではないので決算書上にはありません。たとえば貸借対照表では、純資産の部に利益剰余金といった名目で計上され、建物や設備といった形で資産に振り替えられます。

-

内部留保の仕組み

-

貸借対照表(バランスシート B/S)

内部留保の拡大は企業にとって最重要課題です。再投資による事業拡大や事業継続性の向上、福利厚生の充実、さらに企業の信頼を高めることにもつながります。一方で、内部留保の拡大は実際には簡単ではない、というのが実情です。その理由は内部留保に係わる売り上げ・純利益はその時々の景気や市場に大きく左右されるからです。

内部留保を拡大するには?

そこでお役立ていただきたいのが「収益不動産の活用」です。つまり、本業で得た内部留保の一部を収益不動産に回すことで、さらなる内部留保構築を図り、安定的な賃貸収入を得よう、というわけです。

不動産を活用した内部留保拡大のイメージ

利益率の安定化

不動産賃貸事業のメリットは、なんと言ってもその安定度の高さです。日本の電機業界の衰退を見ればわかる通り、企業収益はその時代情勢、景気動向、不測の事態によって大きく変動します。それに対して不動産賃貸事業は一部上場全業種の中でもっとも利益安定度が高いビジネスです。さらに東日本大震災の影響をもっとも受けなかった業種でもあります。本業以外で利益を得るのであれば、不動産ほど確かなものはありません。

売却可能資産の形成

たとえば、設備を拡充するために工場を建設したとしましょう。このときに1億円がかかったなら、新工場という1億円の固定資産が企業の内部留保になります。前述したように内部留保とは現金ではなく、こうした土地や建物、機械、在庫などで貯まっていくものです。しかし、どうしても大きな現金が必要となってしまった場合は?先の例の工場は事業にとって不可欠なもの 。工場がなくなれば新たな利益を生み出すことができず、事業がストップしてしまいます。本業に連動しない不動産であれば、売却して資金需要に充てることが可能です。

企業にとっての資産は売却が可能かどうかで、その活用法が大きく変わってしまいます。どんなに純資産があったとしても、それが自社工場や自社ビルであれば、資金として活用ができません。つまり、絶対に開けられない金庫にお金を入れているようなものなのです。それに対して本業と連動しない不動産は、いつでも換金が可能です。普段は家賃収入などで内部留保を構築し、大きな現金が必要になった場合にはすぐに売却をする。こうしたフレキシブルな資金調達が可能になるのも不動産保有のメリットと言えるでしょう。

円滑な事業承継を実現

経営者にとっての最大の悩み、それが事業承継のソフトランディングです。利益を順調に計上している会社であればあるほど、その自社株式の評価額は高くなり、後継者への負担も当然に大きくなっていきます。そのような状況の中で、会社としての資産価値を維持しながら後継者への負担を軽減をしていくことが、事業承継における会社経営者に求められている重要な課題といっても過言ではありません。

そこで弊社がご提案する収益不動産を活用していただくことで、自社株式の評価額を抑えられる可能性があり、事業承継をスムーズに行うことが可能となります。

富裕層向けの新たな

不動産保有のカタチとなる

「区分所有オフィス」

近年の税制改正に伴い、相続への関心が高まっています。

しかし、不動産を活用した相続へのお取り組みは、ほとんどがワンルームやアパート、タワーマンションなどに限定され、大きな資産を持つ富裕層向けの相続についての支援がありませんでした。

そこでおすすめするのが

「区分所有オフィス」という方法です。

相続時の分配もスムーズで、さらに長期的に安定した収益を見込めるため、

相続人にとっても嬉しい資産となります。

不動産の相場は

需給バランスで決まる

賃貸相場や株価、為替、給料、売上など……世の中にはその時々によって変動するものが多々あります。では、これらの値を決めているのは一体なんなのでしょうか? 答えは端的に述べて「需給バランス」です。求められているかいないか、供給が足りているかいないか。それによって、すべての相場は決定づけられます。そのため、不動産賃貸事業を行う場合には需給バランスを見ることが非常に重要です。

需給バランスに優れた

物件のポイント

-

オフィスはバランスの良い商品

不動産と言っても住居用のマンションや戸建て、商業用の大型ビルなどの種類がありますが、もっとも需要バランスに優れているのはオフィスビル。その中でも、グレードの高い中規模のものは常に需給バランスがタイトです。

-

選ぶなら郊外よりも都心

都心部には日本の経済が集中しており、多くの企業が東京に拠点となるオフィスを持っています。つまり、郊外よりも都心のオフィスビルのほうが大きな需要があると言えます。

-

区分所有にはメリットが多数

従来は、オフィスビルを保有するのであれば一棟でというのが基本でした。しかしこれでは初期費用の面等、あまりにハードルが高すぎると言えます。それに比べ区分所有には、コスト等さまざまな面で圧倒的なメリットがあります。

これらを満たす選択肢としての「区分所有オフィス」

-

-

東京都心に建つ比較的中型~大型(延床面積2,000㎡以上の1棟価格10億円~50億円)のハイグレードオフィスビルを、リスクに配慮しながら、フロアもしくは部屋ごとに分譲する商品が「区分所有オフィス」です。

「区分所有オフィス」の特長は標準販売単価が1億5千万円程度とお手頃で、優良なテナントが入居しており、管理運営も充実し、将来の資産価値が期待されるという点です。累積取得されるリピーター様も多く、非常に魅力的な商品であると自負しております。

また、区分所有オフィスを購入し、自社でご使用になるという“新しい自社ビル保有のカタチ”も増えてきております。

-

-

規模の優位性による資産形成

中規模以上のオフィスビルは一般的に高い賃料を得ることが可能で、市場競争による賃料下落が起きにくい性質があります。また、テナントから見れば小さなビルよりも魅力的であり、比較的高い賃料設定と長期間の賃貸が見込めます。

同じ価格であれば、小規模なオフィスビル一棟を保有するより、中規模以上のオフィスビルを「区分所有」したほうが、長期的視野で資産形成を考えたときに圧倒的に有利です。→都心の商業地は規模が大きくなればなるほど、その価値が上がる。

-

-

高い流動性

「流通量の少ない区分所有オフィスは流動性が低いのでは?」と考えられる方も少なくありません。しかし、不動産というものは割安な値段設定ができれば流動性を高めることができます。区分所有オフィスは、ワンフロア単位のため割安な価格で購入でき、売却時には手頃な販売価格に設定できるので高い流動性を実現しています。加えて区分所有法の改正によってマーケットは急成長しており、今後はさらに流動性は高まっていくでしょう。それらに加えて当社の持つ膨大な顧客網と営業力を駆使すれば、速やかに現金化することが可能です。緊急の際は当社で買い取ることもできるので、高い二次流動性を確保しています。

→小口化による市場参加者の増加(あらゆるアセットは小口化により流動性が高まる)

→当社の膨大な顧客網によるマーケット形成

-

-

安定収入

一定規模以上のグレードを誇るオフィスビルには、入居テナントとして優良企業が集まります。そのため、比較的高い賃料設定が可能となります。また、相対的競争力の劣化がなく、賃料下落のリスクが少なくなります。さらに当社が管理組合を組成、長期修繕計画を立案・管理するため、突発的な追加コストが出にくくなります。このように、“高く”“長く”“安定して”運用できることは、不動産賃貸事業において大きな安心材料となるでしょう。

世界的にも注目される

東京の不動産

「人口」「GRP(地域内総生産)※1」「企業本社数」、これらの項目すべてで世界No.1に輝いている都市、それが東京です。さらに2000年から2016年にかけて調査された人口増加率は、なんと13%。面積がほぼ同じとされるニューヨークであっても増加率は6%ですから、いかに東京に人が集中しているかわかります。(出典元:総務省、厚労省公開情報より抜粋)

そして、集中しているのは人口だけではありません。まずは2020年に開催される東京オリンピックに向け、駅や新幹線といった交通インフラの整備が加速しています。また、法人税が20%台に減税され、国内企業は特区に集中。外国企業の誘致も進んでいます。(出典元:総務省、厚労省公開情報より抜粋)

“東京一極”が進む現代ですが、こうした背景もあり地価は急激な高騰を見せています。たとえば東京都中央区銀座の地価公示価格※2は2017年で16,694.2万円/坪。これは2015年に比べて49.41%のアップです。さらに基準地価※2は同期間で47.35%、路線価※2は49.55%のアップ。大阪氏浪速区であっても、この2項目は同期間で9%台の伸び率にとどまっています。これらのデータ※3から、いかに東京が注目されているかがわかります。(国土交通省、東京都財務局、国税庁公開情報より抜粋)

東京都中央区銀座の

2017年地価上昇率(2015年比較)

※1 GRP(地域内総生産)とは、GDP(国内総生産)が一カ国において生産された付加価値額を表すのに対し、都市圏・経済圏・州・県など、一定地域内において生産された付加価値額を表します。こちらのデータについては、2012年11月にアメリカのシンクタンク「ブルッキングス研究所」より公表された統計データを参考にしています。

※2 地価公示価格・基準地価・路線価いずれも表記区内の個別の場所の価格です。

※3 国土交通省・東京都財務局・国税局のデータをもとに当社にて作成したデータとなります。

東京都心における

不動産の需給バランス

東京都心の不動産のなかでもっとも有利な事業化対象が「中・小型オフィスビル」であることは、都心の不動産市場の需給バランスから見ても明らかです。

効果を最大化する

プロパティマネジメント

ボルテックスが行う不動産プロパティマネジメントは、お客様の収益効果を最大化するためのものです。ご購入いただいた後の区分所有オフィス®の管理・運営・リスクコントロールは当社におまかせください。

このページでは当社が行う不動産プロパティマネジメントの特長、それにかかわるこれまでの実績についてご紹介します。

オーナー様をあらゆる

負担から解放する

管理・運営システム

不動産を保有されるオーナー様には、さまざまな負担がのしかかります。これらをご自身で対応すれば本業に集中できず、不動産賃貸事業を行ったことが裏目に出てしまう可能性もあるでしょう。こうした煩わしさや心理的負担からオーナー様を解放するのが、当社の管理・運営システムです。

当社はオーナー様の代理人として、受託資産のポテンシャルを最大限に引き出すマネジメントを遂行します。具体的には、透明性の高い収支管理の報告、テナントに対する機能的な管理業務、各種クレームへの迅速・真摯な対応、賃料の値上げ交渉、管理組合へのバリューアップ等の提案等を実行しております。

業務委託クライアント数、

業界1位の実績

(当社はPM業務委託クライアント数

10年連続第1位を獲得しました。)

| 順位 | 企業名 | クライアント数 |

|---|---|---|

| 1位 | ボルテックス | 1131 |

| 2位 | サンフロンティア不動産 | 316 |

| 2位 | 第一ビルディング | 140 |

| 4位 | ケン・コーポレーション | 120 |

| 5位 | 千代田ビルマネジメント | 77 |

| 6位 | ベスト・プロパティ | 70 |

※「月刊プロパティマネジメント」2015〜2024年11月号掲載・調査結果より(オフィス中心型)

ボルテックスが提唱する

リーシング戦略

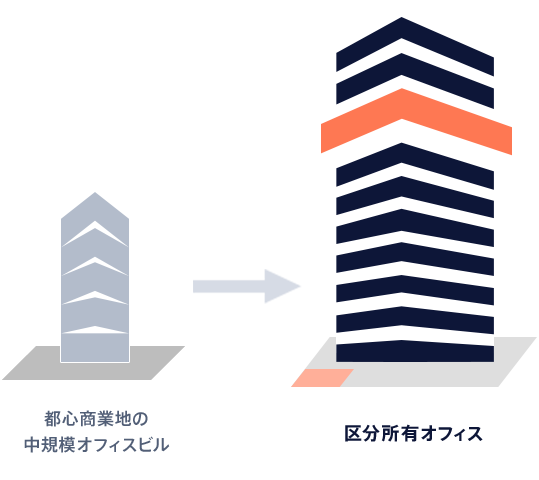

賃貸経営においてもっとも気になるのはやはり空室率。ただ問題は空室期間が長期化し、収益効果が下がってしまうことです。景気動向に強く影響を受ける事業系の物件は住居系の物件よりも賃料変動幅が大きいために賃料設定ミスが生じがちですが、私どもは最新の市況データと豊富な管理実績に基づくプライシング・ノウハウにより、東京都心5区(千代田・中央・港・渋谷・新宿)のテナントビルの平均空室率を上回る高稼働率を実現しています。

不動産賃貸事業の

リスクに挑む

2つのプロパティ

マネジメント実績

空室率の発生と突発的な修繕費の負担増は、収益効率の低下を招く2大リスクです。当社はこれらのリスクを極力抑えるために下記の2つの施策を通じ、お客様の不動産賃貸事業のサポートをします。

空室率に挑むボルテックスの実績

当社の管理物件では、2022年11月の段階で賃貸面積ベースで空室率を0.95%に抑えることに成功しています。テナントの退居があった後も速やかに次の入居希望企業を見つけることができます。

-

全国オフィス空室率

※出典:三鬼商事株式会社の「全国オフィスデータ」を基に弊社作成

-

2022年11月現在の受託実績

総賃貸面積 247,229.00㎡ 空室面積 2350.98㎡ 空室率(賃貸面積ベース) 0.95% 管理総数 1,964室 空室数 21室 空室率(室数ベース) 1.07%

突発的な修繕費による負担増を軽減させる5つの仕組

-

POINT 1

物件取得後の当社負担によるバリューアップ工事を実施

-

POINT 2

1級建築士による30年の安定的な長期修繕計画の策定

-

POINT 3

管理組合設立後、当社負担で数千万~1億円程度を修繕積立基金口に拠出

-

POINT 4

修繕積立金により突発的な修繕が必要になった際の支出を軽減

-

POINT 5

物件引き渡し時より2年間の「設備メンテナンスサービス」を保証

ボルテックスだから実現できる

業界初の

「設備メンテナンスサービス」

-

お引き渡しより2年間、設備の故障・

不具合の修理・交換に対応サービス期間中であれば、室内専有部分の付帯設備の故障や不具合の修理・交換を当社が対応いたします。専門的・経験的見地から工事の必要性、施工方法を総合的に判断したうえで実施しますので、安心しておまかせください。

-

室内専有部分の付帯設備一式

すべてが保証対象当サービスでの保証範囲は、ご購入いただいた物件の室内専有部分にかかる付帯設備一式すべてです。空調機設備・照明設備・水廻り(トイレ・流し・配管類)など、別途管理規約に共用設備として定められていないものはすべてカバーします。

-

ご購入物件価格(税込)の10%までを保証

たとえば2億円の物件の場合、サービス期間内であれば2,000万円までの修理・交換費用(税込)を限度額として保証します。また、累積してご利用いただくことも可能です。

-

原状回復費用についても保証

ご購入時に室内をご覧になれないお客様のご不安を少しでも払拭すべく、本来オーナー様が負担する原状回復費用についても保証の対象としております。オーナー様のご負担を軽減するための当社ならではの取り組みです。

設備メンテナンスサービスの内容

当社は、別に定める「不動産管理委託契約」または「マスターリース契約兼プロパティマネジメント業務委託契約」を対象物件の引渡日までに、株式会社ボルテックス(以下、当社)との間で締結した買主(当社が売主となる場合に限る)に対し、対象物件にかかる附帯設備(具体的な対象範囲は後記3.で規定)の故障、不具合等について、当社負担により修理および交換工事を実施する義務を負います(以下「本設備メンテナンスサービス」といいます)。

設備メンテナンスサービスの実施

・設備メンテナンスサービスの実施に当たっては、当社が現地調査を行い、修理または交換工事の必要性および施工方法を検討します。

・上記検討の結果、当社は、修理または交換工事を実施するか否か、実施するとしてその施工方法の選択、専門的・経験的見地から総合的に判断します。

・修理または交換工事を施工する業者は当社が手配するものとし、当社の判断した施工方法により工事を実施します。

・当社は、修理または工事の施工内容、工事費用額および施工時期等を確定した時点で、買主様に当該施工内容等(その時点での、サービス適用限度額にかかる累積額を含む)を報告するものとします。

設備メンテナンスサービスの対象範囲

・空調機の室内外機および配管・配線の取付不良、作動不良、水漏れ、排水不良、破損

・照明設備の配線、スイッチ、安定器の取付不良、作動不良、接続不良、破損

・室内電気配線の取付不良、作動不良、接続不良、破損

・水廻り設備、配管(附帯されている場合のみ)の取付不良、作動不良、水漏れ、排水不良、破損

・その他、室内に設置される設備の取付不良、作動不良、破損

※ただし、別紙管理規約に共用設備と定められるものを除く

設備メンテナンスサービスの期間

設備メンテナンスサービスの期間は、購入物件の引渡日を起算日として満二年間とします。

設備メンテナンスサービスの適用限度額

設備メンテナンスサービスの適用限度額は、購入物件売買代金(税込)の10%を上限とし、サービス期間内に実施した修理・交換工事費用(税込)の累積額が対象となります。

設備メンテナンスサービスの適用外

・従来から設置されていた設備機器の性能を上回る設備機器への修理および交換

(例:空調機の馬力アップや機能の付加、照明の蛍光からLEDへの変更等)

・天災地変等、不可抗力による破損や汚損等

・買主様の故意または過失による故障、不具合等

本設備メンテナンスサービスの終了

・サービス期間が満了した場合

・買主が本物件を第三者へ譲渡した場合(ただし、相続、事業統合等による名義変更は除く)

・サービス期間内に実施した修理・交換工事費用(税込)の累積額が適用限度額を超えた場合」