事業用賃貸物件なら

消費税の還付が受けられる

同じ価格の収益用不動産を購入しても、消費税還付を受ける場合とそうでない場合ではリターンに少なくない差が生じます。

しかし、消費税還付を受けるには「住居用」ではなく「事業用」の賃貸物件を購入する必要があったり、またケースごとに還付を受けるための手続きが異なったりと、留意すべき点がいろいろあります。

こちらでは、収益不動産を核とした資産形成コンサルティングや戦略的なアセットマネジメントをご提供する株式会社ボルテックスが、消費税還付の手法について解説します。

事業用賃貸物件だから可能な消費税還付

住居用投資マンションにはない恩恵

住居用投資マンションの場合、受け取っている家賃に対して消費税が課税されないため、そのマンションの購入にかかった消費税が控除されません。しかし、事業者用賃貸物件であれば受取家賃に対して消費税が課されるため、建物の購入にかかった消費税の控除――つまり還付を受けられます。 これは、事業用賃貸物件ならではの恩恵と言えます。

購入時に負担する金額を減らす方法

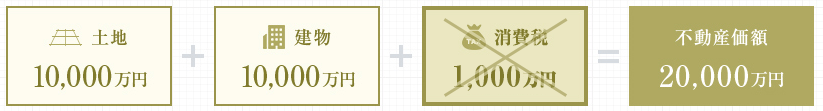

不動産賃貸業の際に気になるのは高額な建物価額ですが、消費税の還付を受けることができれば負担する金額を軽減でき、実質利回りを上げることにつながります。ケーススタディとして、1億円の土地と1億円の建物を免税事業者と課税事業者が購入した場合を比較してみましょう。

免税事業者が購入した場合

課税事業者が購入した場合

この物件を免税事業者が購入した場合は2億1,000万円の負担となりますが、消費税の課税事業者なら1,000万円の消費税還付が受けられるため、同じ物件を事実上2億円で購入したことになります。

消費税の課税事業者になる場合の注意点

消費税の還付が受けられるのは課税事業者の特典ですが、一方で賃料収入にかかる消費税を納付する義務も生じます。また、課税期間中に不動産を売却してしまうと、建物の売却金額に対する消費税が発生するため、せっかく消費税還付を受けても結果的にそれを戻さなければならなくなります。

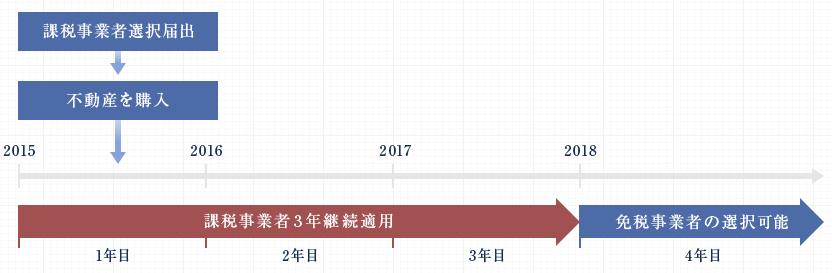

課税事業者となった場合には通常3年、追加で物件を取得したような場合は4年間にわたって課税事業者と見なされます。そのため、還付を受ける一方で、その後の消費税動向を注視しながら、売却や物件の追加購入を計画的に行っていくことが重要になります。

消費税還付を受けるための手続き

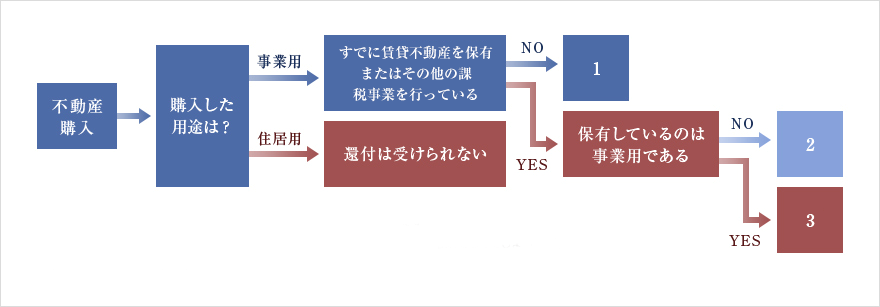

還付を受けるための手続きは、個人と法人、そして賃貸事業経験の有無によって異なってきます。

個人が手続きする場合(ケース別)

1. はじめて事業用賃貸不動産を購入する場合

購入した年の年末までに、「消費税課税事業者選択届出書」を税務署に提出します。

2. すでに賃貸事業(居住用)がある場合

賃貸業を前年以前から行っているものの課税売上が生じる事業でないという場合には、新たに課税事業を開始することになるため、1と同様、購入した年末までに「消費税課税事業者選択届出書」を税務署に提出します。

3. 前年以前から事業用賃貸業またはその他の課税事業がある場合

※現時点で課税事業者に該当していないケース

事業用賃貸不動産を購入する年の前年末までに、「消費税課税事業者選択届出書」を税務署に提出します。

なお、上記ケースのうち1~3のどれに該当するかは、下記で判断できます。

※住居用に購入した場合でも消費税還付を受けられるケースはあります。しかし、消費税法の改正により、還付金額に相当する金額を数年後には納めなくてはならないため、十分なメリットを享受できなくなっています。

3の場合、前年末までに購入の意思決定ができずに提出の機会を逸してしまうと、通常は購入年度に課税事業者となることができません。そうした事態を回避するには、購入する月の前月末までに「消費税課税期間特例選択届出書」を税務署に提出し、消費税の課税期間を短縮するとともに「消費税課税事業者選択届出書」を提出すること。そうすることで購入月以降から課税事業者となり、消費税の還付を受けられるようになります。

ただし、課税期間を短縮することで本来1年ごとに行う消費税の申告を3ヶ月、あるいは1ヶ月ごとに行わなくてはならなくなり、その手間や費用などを考慮する必要があります。なお、2年経過後は申告サイクルを1年ごとに変更できます。

法人の場合

法人の場合は、すでに一般事業を行っていて消費税の課税事業者となっているケースもあれば、物件購入用に法人を設立することも考えられます。こちらでは、一般的な還付事例についてご紹介します。

1. 物件取得用に新規で法人を設立するケース

新たに法人を設立する場合は、物件を購入する1期目に消費税の課税事業者となることで消費税の還付が受けられます。なお1期目に課税事業者となるには、下記のいずれかの方法を選択する必要があります。

・資本金1,000万円以上で設立する。

・資本金1,000万円未満で設立し、1期目の事業年度末までに「消費税課税事業者選択届出書」を提出する。

2. すでに一般事業を行っている免税事業者の場合

物件を取得する事業年度で課税事業者になるには、前期末までに「消費税課税事業者選択届出書」を提出する必要があります。しかし、前年末で物件の取得を予定していないと事実上提出ができないため、以下のような方法で対応します。

・物件を購入する前月末で事業年度を終了(変更)するとともに、前事業年末までに「消費税課税事業者選択届出書」を提出し、事業年度変更後の新事業年度で消費税の課税事業者になる。

・購入する月の前月末までに、「消費税課税期間特例選択届出書」を提出し、消費税の課税期間を短縮するとともに、「消費税課税事業者選択届出書」を提出する。これにより翌課税期間となる購入月以降から課税事業者を選択でき、消費税の還付を受けられる。

3. 通常の事業会社で課税事業者の場合

特別な手続きを経ずに、その購入事業年度の納税額が建物にかかる消費税額分だけ減額されます。